Renditen weiter aufwärts

An den Finanzmärkten haben weiter steigende Renditen der Obligationen in den letzten Wochen die Aktienkurse belastet. Zwar ist unseres Erachtens die Wahrscheinlichkeit sehr hoch, dass die Leitzinsen der Notenbanken ihren Zenit im aktuellen Zinszyklus erreicht haben, die Wahrscheinlichkeit weiterer Leitzinserhöhungen ist also gering. Für die Renditen der Obligationen bedeutet dies jedoch nicht, dass sie nicht weiter steigen können oder gar wieder sinken müssen. Vielmehr legten die Renditen 10-jähriger US-Staatsanleihen zuletzt auf über 4,8 % zu, was dem höchsten Stand seit August 2007 entspricht. Ausschlaggebend dafür war zum einen sicherlich der Hinweis von US-Notenbankchef Jerome Powell, dass die Leitzinsen für längere Zeit auf dem zwischenzeitlich erreichten hohen Niveau verharren werden. Er hat damit all jenen den Wind aus den Segeln genommen, die Hoffnungen auf eine baldige Zinssenkung 2024 hegten. Zum anderen spielt aber auch die überraschend robuste Verfassung der US-Konjunktur eine wichtige Rolle. Die Chancen stehen gut, dass eine stärkere Rezession nicht nur vermieden werden kann, sondern dass den USA ein «Softlanding» der Wirtschaft gelingt. Gründe hierfür sind die trotz stark gestiegener Finanzierungskosten überraschend hohe Resilienz auf dem US-amerikanischen Häusermarkt wie auch die Folgen der Ausgabenprogramme der Biden-Administration. So zielt beispielsweise der sogenannte «Inflation Reduction Act» nicht, wie man vermuten könnte, auf eine Verringerung der Inflation ab, sondern vielmehr auf den Ausbau der erneuerbaren Energien. Es handelt sich dabei also um eine gezielte Förderung von Investitionen und wirkt damit im Sinne einer expansiven Fiskalpolitik. Entsprechend ist es nicht wirklich überraschend, dass sich der US-Arbeitsmarkt weiterhin recht robust zeigt, also keine deutliche Zunahme bei den Arbeitslosenzahlen erkennbar ist.

US-Wahlen werfen ihre Schatten voraus

Es ist nicht sehr oft der Fall, dass im Zusammenhang mit politischen Ereignissen während einer laufenden Legislaturperiode das Wort «historisch» verwendet wird. In den USA war das aber in der vergangenen Woche der Fall. Der Sprecher des Repräsentantenhauses Kevin McCarthy wurde von diesem abgewählt. Eine solche Abwahl erfolgte zum ersten Mal seit Bestehen der Vereinigten Staaten. Damit werfen die im kommenden Jahr anstehenden Parlaments- und Präsidentschaftswahlen ihren Schatten voraus. Teile des radikaleren Flügels der Republikaner haben ihm aufgrund des Kompromisses mit den Demokraten im Zusammenhang mit dem drohenden Shutdown ihr Vertrauen entzogen. Die Demokraten haben es ihrerseits unterlassen, ihn mit ihrer Hilfe im Amt zu halten. Damit ist diese Kammer des Kongresses zumindest kurzzeitig handlungsunfähig und kann ihrer eigentlichen Arbeit – nämlich die Verabschiedung von Gesetzen und des Bundeshaushaltes – nicht nachkommen. Wem dieses Kräftemessen 2024 politisch am Ende zugutekommt, bleibt abzuwarten. Einige Beobachter gehen aber davon aus, dass dieser Akt den Republikanern Stimmen kosten könnte, sind doch in Demokratien sehr viele politische Entscheidungen ohne die Bereitschaft zu Kompromissen nicht möglich. Kurzfristig wurde aber zumindest dank dem zuvor erzielten Kompromiss zwischen den Parteien ein Shutdown bis Mitte November abgewendet und es ist zu hoffen, dass schon bald eine tragfähige Lösung für die vakante Stelle gefunden wird.

Schweizer Inflation weiter unter 2 %

Die Entscheidung der SNB, die Leitzinsen im September nicht mehr weiter zu erhöhen, kam für viele überraschend. Am vergangenen Montag wurden nun die Schweizer Teuerungsraten für September veröffentlicht. Mit einer Inflationsrate von 1,7 % und einer Kernrate von 1,3 % lagen die Werte unter der Zielmarke von 2 %. Gerade der Rückgang der Kernrate hat positiv überrascht, liess die Konsensprognose (Bloomberg) doch eine Kernrate von 1,5 % erwarten. Die veröffentlichten Daten geben der Schweizerischen Notenbank auch für die Sitzung im Dezember ausreichend Spielraum, auf eine nochmalige Zinserhöhung zu verzichten. Am Finanzmarkt ist aktuell auch keine weitere Leitzinserhöhung eingepreist. Der allgemein beobachtbare Trend zu tieferen Preissteigerungsraten, das von uns als wahrscheinlich erachtete Ende der Leitzinserhöhungen sowie das Szenario von einem «Softlanding» der US-Wirtschaft sprechen trotz aller Unwägbarkeiten für eine moderate Übergewichtung der Aktien.

USA: 'Softlanding' der US-Konjunktur

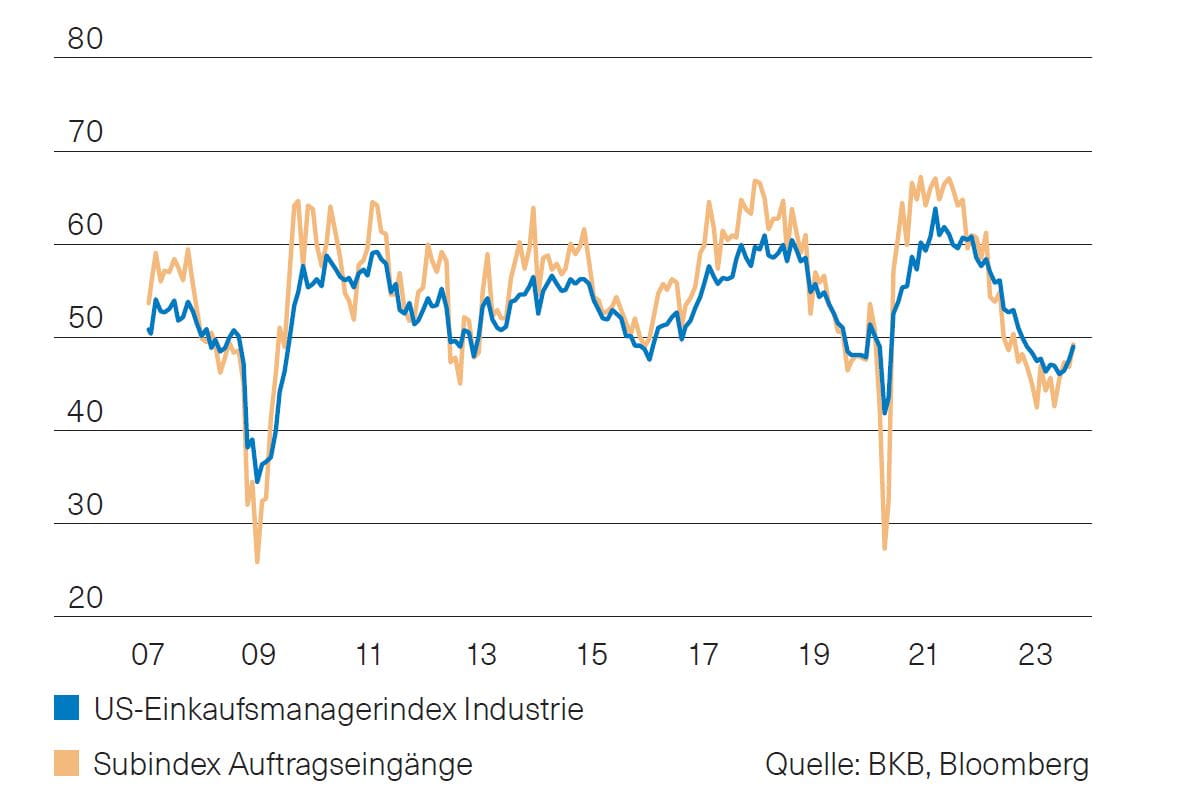

Nachdem eine US-Rezession 2023 für viele lange Zeit als ausgemacht galt, haben uns die Wirtschaftsdaten der vergangenen Monate eines Besseren belehrt. Die Konjunktur zeigt sich trotz der stark gestiegenen Leitzinsen und trotz der inversen Zinsstrukturkurve erstaunlich robust. Die gilt auch für den Häusermarkt, der vor den stark gestiegenen Finanzierungskosten bislang nicht in die Knie gegangen ist. Die durchschnittlichen Prognosen (Median, Bloomberg) lassen aktuell denn auch nur für das erste Quartal des kommenden Jahres eine schwache Wachstumsrate (QoQ) erwarten. Mit dem Risiko, dass diese auch negativ ausfallen könnte. Trotz allem darf man sich von den Prognosen nicht zu sehr in Sicherheit wiegen lassen. Es sind wie immer Momentaufnahmen, die sich teilweise recht rasch auch wieder verändern können. Aktuell gibt es aber keinen wirklichen Grund, eine Rezession an die Wand zu malen. Vielmehr hat sich die Stimmung in der US-Industrie zuletzt wieder verbessert. Der entsprechende Einkaufsmanagerindex (ISM) liegt zwar weiter unter der kritischen 50-Punkte-Marke, ist aber stärker als erwartet gestiegen (Abb. 1).

Abb. 1: USA – Einkaufsmanagerindex Industrie

Eurozone: Aussichten bleiben deutlich eingetrübt

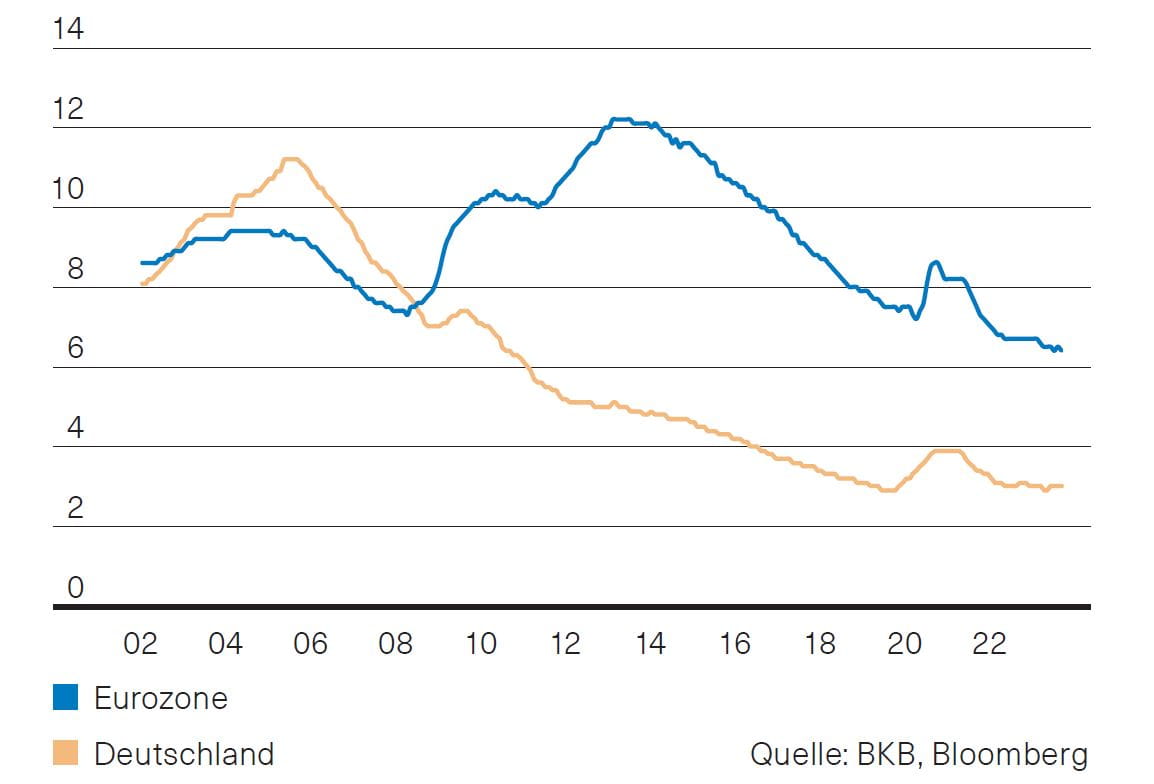

Die Erwartungen für die Konjunktur der Eurozone sind weiter eingetrübt. Die Wachstumsdynamik ist gering. Mit verantwortlich dafür ist u. a. die aktuelle Schwäche der deutschen Wirtschaft. Leicht negative Wachstumsraten sind in Deutschland kaum vermeidbar. Die grösste Volkswirtschaft Europas leidet dabei – im Vergleich zu den Zeiten vor dem Krieg Russlands gegen die Ukraine – an höheren Energiepreisen und einem in weiten Teilen ausgeprägten Fachkräftemangel. Dies zeigt auch ein Blick auf den Arbeitsmarkt. Trotz der schwierigen konjunkturellen Lage ist die Arbeitslosenquote auch im Vergleich zur Eurozone tief. Die harmonisierte Quote wird von Eurostat mit gerade einmal 3 % angegeben (Abb. 2).Abb. 2: Eurozone – Arbeitslosenquoten

Schweiz: Schwache Aussicht bestätigt

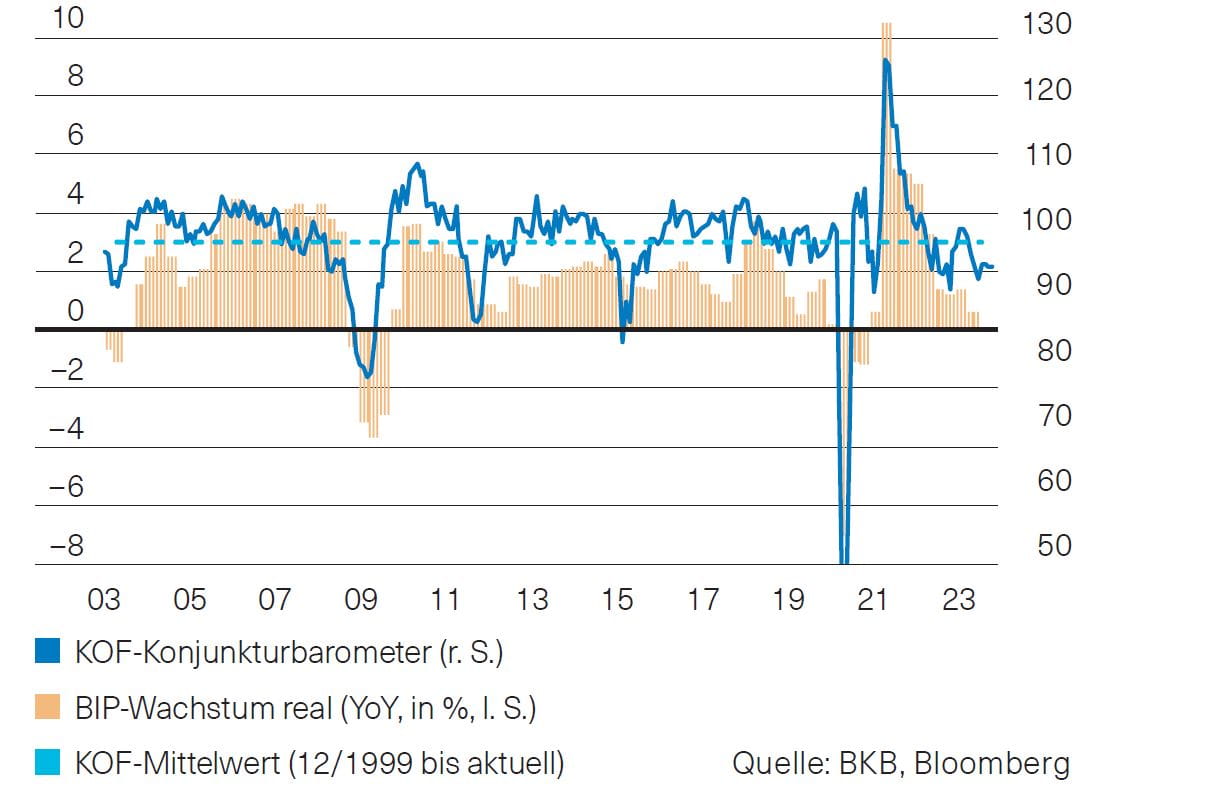

Auch die zuletzt veröffentlichten Wirtschaftsdaten bestätigten das aktuelle Bild einer schwachen Schweizer Konjunkturdynamik. Der KOF-Indikator (der einer Revision unterzogen wurde) liegt nach wie vor unter seinem langfristigen Durchschnitt (Abb. 3). Und auch der Einkaufsmanagerindex der Industrie gibt noch keine Entwarnung. Er ist zwar zuletzt etwas stärker als erwartet auf nun 44.9 Punkte gestiegen, liegt aber mit diesem Wert weiterhin im kontraktiven Bereich.

Abb. 3: Schweiz – KOF-Konjunkturbarometer

Notenbanken treffen unterschiedliche Zinsentscheide

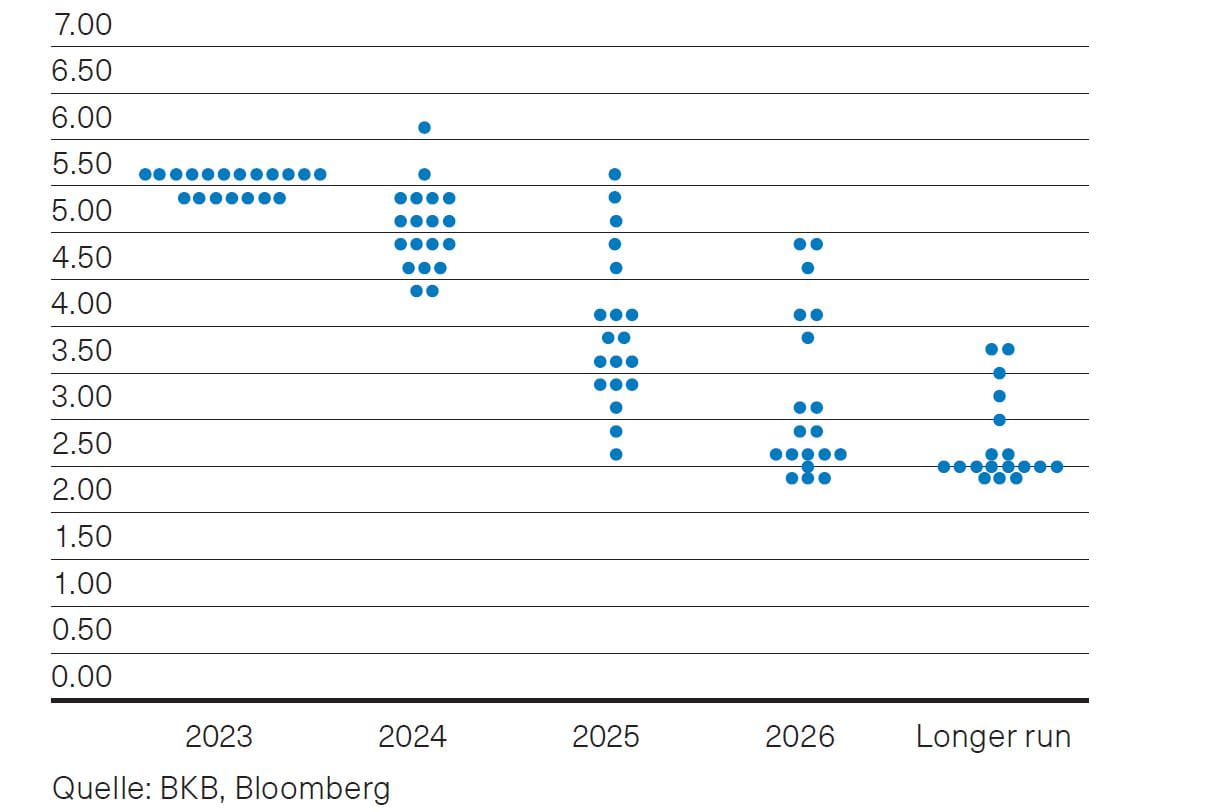

Die US-Notenbank (Fed) hat an ihrer September-Sitzung beschlossen, den Leitzins unverändert zu lassen. Es ist dies die zweite Zinspause in diesem Jahr, nachdem das Fed im Kampf gegen die hohe Inflation den Leitzins innerhalb von 16 Monaten elf Mal angehoben hatte. Ob damit der Zinsgipfel bereits erreicht ist, ist nach den jüngsten robusteren Wirtschaftsdaten aus den USA noch nicht ganz in trockenen Tüchern. Es ist daher wenig überraschend, dass es gemäss den Fed-Mitgliedern in diesem Jahr noch einen weiteren Zinsschritt geben könnte. So geht der Median der Teilnehmer davon aus, dass der Leitzins (aktuell 5,5 %) zum Ende dieses Jahres 5,6 %, 5,1 % per Ende 2024 und 3,9 % per Ende 2025 betragen wird (Abb. 1). Die aktuelle Inflationsprognose der Fed schliesst einen weiteren Zinsschritt ebenfalls nicht gänzlich aus. Für dieses Jahr wird die durchschnittliche Inflation gemäss Fed bei 3,3 % liegen, im nächsten Jahr bei 2,5 % und im Jahr 2026 bei 2 %.

Im Gegensatz zum Fed hat die Europäische Zentralbank (EZB) ihren Zinserhöhungskurs mit der zehnten Anhebung in Folge fortgesetzt. So hob die EZB den Leitzins um weitere 25 Basispunkte auf 4,5 % an. Dies entspricht dem höchsten Niveau seit dem Start der Währungsunion 1999. Die Inflation gehe zwar laut EZB-Präsidentin Lagarde weiter zurück, es wird aber weiterhin erwartet, dass sie zu lange zu hoch bleiben wird. Die EZB werde deshalb alles tun, um eine zeitnahe Rückkehr der Inflation zum mittelfristigen Ziel von 2 % zu erreichen.

Die Schweizerische Nationalbank (SNB) hat sich für eine Zinspause entschieden. Sie möchte die Wirkung ihrer bisherigen Zinsschritte erst einmal abwarten. Aktuell liegt die Inflationsrate unter dem Ziel der SNB von 2 %. Die Kernrate wird mit nur 1,3 % angegeben. Obschon die Teuerung zurzeit innerhalb des Zielbereichs liegt, ist die Inflation gemäss SNB-Präsident Jordan noch keinesfalls besiegt. Er schliesst eine weitere Straffung denn auch nicht vollkommen aus.

Ausblick

Für die kommenden Quartale sind die Wachstumsprognosen der globalen Konjunktur eher schwach. Zeitgleich dürfte die Inflation aber weiter sinken. Wir bleiben vor dem Hintergrund der tiefen Schweizer Renditen bei den Obligationen in CHF in unseren Mandaten untergewichtet.

Schweizer Immobilienmarkt

Im Monat September haben sich Schweizer Immobilienfonds und Immobilienaktien unterschiedlich entwickelt. Die Immobilienfonds legten 2,9 % zu, die Immobilienaktien gaben dagegen um 0,9 % geringfügig nach. Die Immobilienaktien konnten sich damit dem allgemeinen Börsentrend im September nicht entziehen. Seit Jahresanfang haben die Aktien dagegen die Nase weiter vorn. Sie liegen rund 4,7 % im Plus. Die Fonds konnten zumindest auf Indexebene die negative Performance wettmachen und zeigen sich im Vergleich zum 31.12.2022 praktisch unverändert.

Trotz der zuletzt leichten Kursgewinne hat sich die Bewertungssituation nicht wieder verschärft. Die Immobilienfonds sind mittlerweile nicht mehr teuer. Einige

Produkte werden derzeit weiter unter ihrem Nettoinventarwert gehandelt.

Fundamental bleibt die Nachfrage nach Wohnraum stabil. Fonds berichten von steigenden Substanzwerten, stabilen Mieten und sinkenden Leerständen. Sie verfügen in aller Regel über attraktive Ausschüttungen. Die gestiegenen Zinsen und die anhaltend restriktive Geldpolitik haben sich zuletzt nicht negativ auf die Kurse der Fonds ausgewirkt. Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Abb.1: Leitzinsprojektionen der FOMC-Mitglieder; Quelle: BKB Bloomberg

Überwiegend schwache Aktienmärkte zum Ende des dritten Quartals

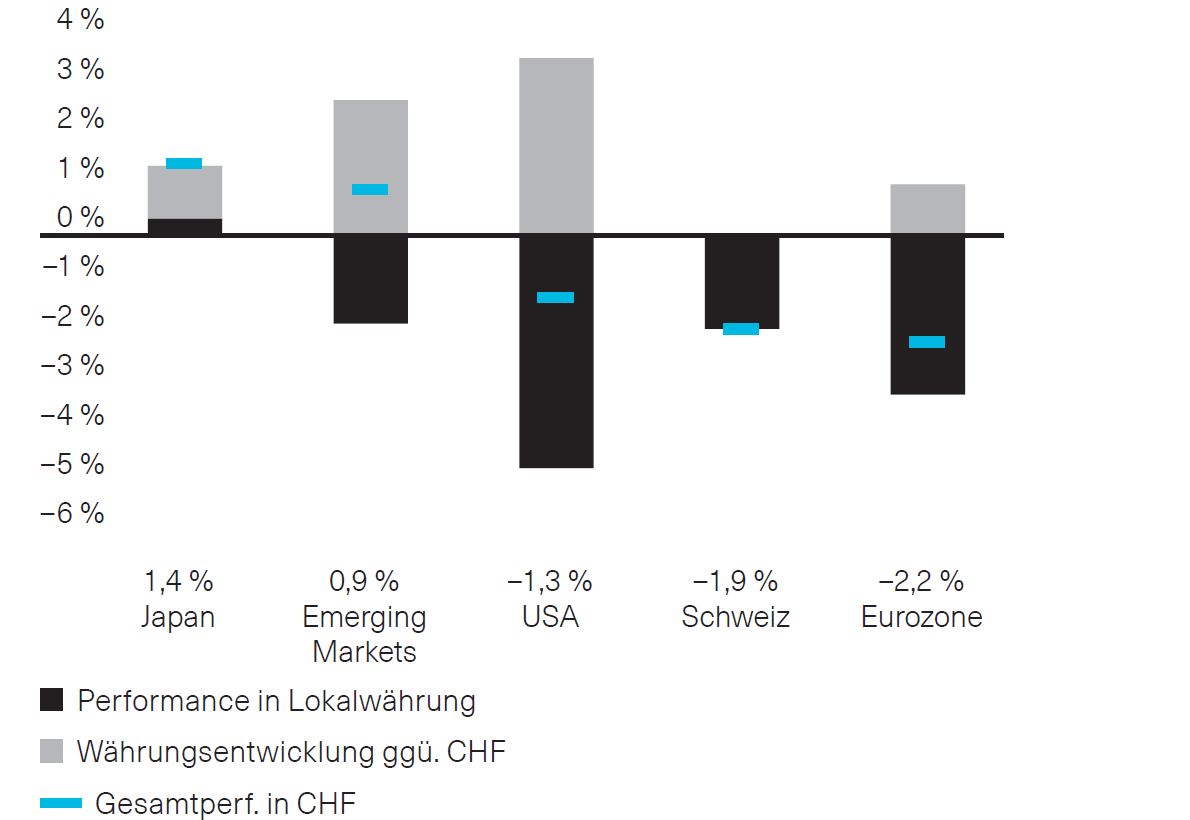

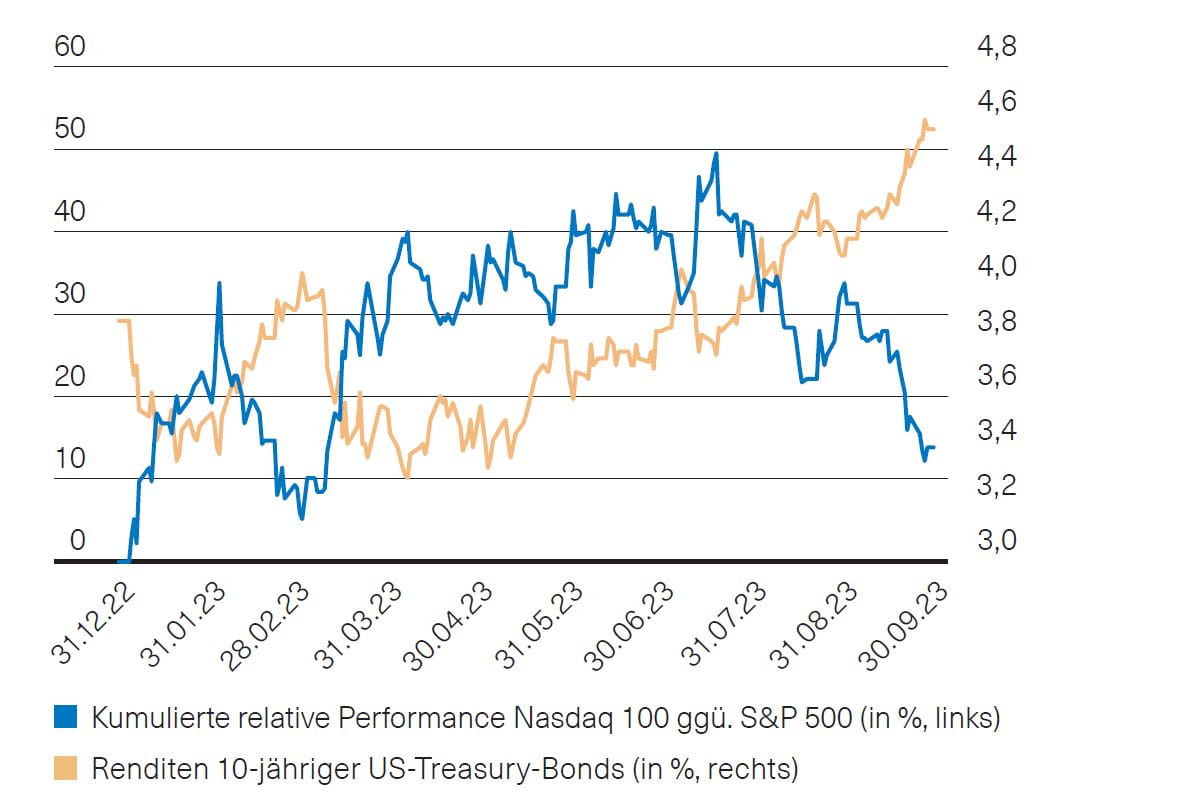

Nach einem erfreulichen ersten Halbjahr entwickelten sich die Aktienmärkte im Verlauf des dritten Quartals überwiegend schwach. So auch im September, wobei Währungsgewinne die Performance in Schweizer Franken etwas verbesserten (Abb. 1). Die Zurückhaltung der Anleger ging mit steigenden Zinsen und Rohölpreisen sowie dem bedächtigen Auftreten der Notenbanken einher, die die Inflationsentwicklung angespannt beobachten und vor einer längeren Phase höherer Zinsen warnten. Dementsprechend wurden Aktien mit höherer Duration wie insbesondere die Wachstumstitel an der Nasdaq-Börse, deren Bewertungen sich stärker auf künftige Ertragserwartungen stützen, mehr von den steigenden Zinsen in Mitleidenschaft gezogen als der breite Markt. Per Ende September liegt der Nasdaq-100-Index trotz der jüngsten Performanceeinbussen seit Jahresbeginn 14 % vor dem breiten S&P-500-Index (Abb. 2). Für uns Schweizer Investoren, in deren Heimatmarkt der Technologiesektor markant unterrepräsentiert ist, lohnte es sich, die Schwankungen einer Nasdaq-100-Beimischung zugunsten der langfristigen Wachstumsperspektiven in Kauf zu nehmen. Wir gehen davon aus, dass dies auch künftig der Fall seinwird.

Abb. 1: Regionale Aktienperformance im September; Beiträge zum Net Total Return Index in CHF; Quelle: BKB, Bloomberg (MSCI)

Anlagestrategie

Wir halten an unserem moderaten Aktienübergewicht fest. Zum Quartalsende lag die Aktienquote in unserer Referenzstrategie etwa 1,4 % über der strategischen Allokation von 45 %.

Trotz schwacher Konjunkturdynamik sind die Risiken einer ausgeprägten Rezession gering. Ein Umfeld mit rückläufiger Inflation war historisch meist günstig für die Aktienmärkte, und der Zinserhöhungszyklus seitens der Zentralbanken dürfte unseres Erachtens vor dem Ende stehen.

Abb. 2: Relative Performance Nasdaq 100 zu S&P 500 und Zinsen (Seit Jahresbeginn 2023); Quelle: BKB, Bloomberg

Heutige Marktentwicklung (Stand ca. 10.00 Uhr, 09.10.2023, Basel Zeit)

Der Überfall der militanten Hamas-Bewegung auf Gebiete Israels an der Grenze zum Gaza-Streifen führt auch am Anfang dieser Woche weiterhin zu intensiven militärischen Gefechten und zu Hunderten von Opfern.Die Reaktion an den Finanzmärkten ist am deutlichsten beim Anstieg des Ölpreises sichtbar. Dieser war für die Sorte Brent jüngst von über 94 Dollar pro Fass auf unter 85 Dollar gefallen. Aktuell liegt er aufgrund des Ausbruchs des Kriegs in Israel wieder fast bei 87 Dollar pro Fass.

An den Aktienmärkten bleibt die Reaktion auf die kriegerische Eskalation in Israel moderat. Der SMI verliert am heutigen Montag gegenwärtig rund 0,2 %. Der deutsche Aktienindex (DAX) verliert rund 0,6 % an Wert. Für die US-Aktienbörsen signalisieren die Futures ebenfalls Verluste, dies im Bereich von -0,75 %.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.