Zinswende ist bald vollzogen

In der ersten Februarwoche haben sowohl die US-Notenbank Fed als auch die Europäische Zentralbank EZB die Leitzinsen angehoben. Die Fed hat nach 4 Jumbo-Schritten von +0,75 % und einem Schritt von +0,5 % im Dezember ihr Tempo weiter verringert und die Zinsen am 1. Februar bloss noch um +0,25 % angehoben. Damit liegen die USD Leitzinsen bei 4,75 %, was schon sehr nah am erwarteten «Ende der Fahnenstange» bei etwa 5 % bis 5,5 % liegt. Die EZB ist mit mehr Schwung unterwegs und hat am 2. Februar den Leitzins (Refinanzierungssatz) um 0,5 % auf 3 % angehoben. Weitere Zinsschritte nach oben werden erwartet, aber viel mehr als 0,5 % bis 0,75 % dürften nicht dazukommen.

Die Schweizerische Nationalbank SNB wird erst am 23. März den nächsten planmässigen Zinsentscheid fällen. Erwartet wird eine weitere Anhebung. Unklar ist derzeit, ob man 0,5 % oder 0,25 % erwarten soll. Insgesamt dürfte die globale Zinswende bis zum Sommer aber komplett vollzogen sein.

Im weiteren Jahresverlauf wird die Entwicklung der Inflation bestimmen, ob eine Diskussion über Zinssenkungen Fahrt aufnimmt. Für den Kampf gegen hohe Inflation sind USD-Zinsen von 5 % und mehr vertretbar und wohl sogar notwendig. Dennoch dürften sie mit Blick auf volkswirtschaftliche Rahmenbedingungen über die mittlere Frist zu hoch sein. Die US-Wirtschaftsleistung wächst im Trend moderat mit etwa 3 % und für 2023 ist unterdurchschnittliches Wachstum zu erwarten. Auch die demografische Entwicklung, welche vom Ausscheiden der Babyboomer-Generation aus der Erwerbstätigkeit geprägt ist, sorgt für eine stabile oder gar schrumpfenden Bevölkerungszahl in den USA.

In einer hochentwickelten Volkswirtschaft mit moderatem Wachstumspotenzial und kaum wachsender Bevölkerung sind über längere Zeiträume eher tiefe Zinsen zu erwarten. Selbst der aufgrund des technologischen Fortschritts erwartete Anstieg der Produktivität menschlicher Arbeit ist aus gesamtwirtschaftlicher Sicht nicht erfolgt. Sollte dies weiterhin so bleiben, dann spricht dies ebenfalls für tiefe Zinsen. Somit ist es plausibel, dass «USD-Kampfzinsen» gegen die hohe Inflation nicht sehr lange Bestand haben sollten.

Kommt die US-Rezession?

Im vergangenen Jahr ist die US-Wirtschaft selbst im dritten und vierten Quartal trotz rekordschneller Leitzinserhöhungen kräftig gewachsen. Die bisherige Wachstumsrate von knapp 3 % dürfte sich 2023 merklich verlangsamen. Wichtige Konjunkturindikatoren haben sich von expansivem in kontraktives Gebiet zurückentwickelt. Beispielsweise der US-Einkaufsmanager für die Industrie ist von Werten über 60 aus dem Anfang von 2022 auf einen Wert von 47.4 für Januar 2023 gefallen. Entsprechend erwartet man für das erste und zweite Quartal 2023 bescheidene Zahlen für die Entwicklung des US-Brutto-Inlandproduktes (BIP).

Die Arbeitsmärkte reagieren bekanntlich zeitlich nachlaufend auf die konjunkturelle Entwicklung. In den US-Arbeitsmarktzahlen für den Januar 2023 ist, etwas überraschend, noch rein gar nichts von einer konjunkturellen Verlangsamung zu sehen. Die US-Arbeitslosenrate fällt auf 3,4 % und liegt somit auf einem 53-Jahres-Tief. Auch die Zahl der im Januar neu geschaffenen Stellen ausserhalb der Landwirtschaft liegt mit ca. 500 000 auf Hochkonjunkturniveau. Die Lohn-Preis-Spirale dreht in den USA weiter mit Lohnsteigerungen von durchschnittlich etwa 4,5 % pro Jahr. Die US-Notenbanker brauchen jetzt gute Nerven, in ihrer Hoffnung, dass die bereits kräftig angezogene Konjunkturhandbremse nun doch endlich spürbar greifen möge.

Anlagestrategie: Zuversicht überwiegt

Unter dem Strich bleiben wir zuversichtlich, dass die Aktienmärkte ihre Erholung von den Verlusten aus 2022 auch im Februar fortsetzen können. Entsprechend halten wir an unserer deutlichen taktischen Übergewichtung von Aktien gegenüber Obligationen fest. Die US-Notenbank hat bisher starke Nerven gezeigt. Sie hat ihren Kurs – unbeirrt von schon fast zu guten Wirtschaftsdaten – gehalten. Paradoxerweise wären schwächere Konjunkturnachrichten in den kommenden Monaten sogar eine gute Nachricht für die Aktienkurse. Sie würden bestätigen, dass die US-Notenbank das Bremsmanöver im Kampf gegen die Inflation erfolgreich angesetzt hat und dass Zinsen von gut 5 % bereits ausreichen, um die noch hohe Inflation erfolgreich zu dämpfen.

USA: BIP überrascht positiv

Nachdem bereits die Zahlen für das dritte Quartal 2022 höher als zunächst erwartet ausgefallen sind, hat auch die erste Schätzung des US-BIP fürs vierte Quartal die Erwartungen übertroffen. Das Plus wird mit 2,9 % (QoQ, annualisiert) angegeben. Dabei ist zu beachten, dass die ersten Schätzungen oftmals deutlichen Anpassungen unterzogen werden mussten. Die besser als erwartet ausgefallenen Zahlen bedeuten zudem nicht, dass sich die Aussichten für 2023 aufgehellt haben. Die Prognosen für das laufende Jahr haben sich zwar auf einem tiefen Niveau stabilisiert, signalisieren aber weiterhin eine schwache Wirtschaftsdynamik für die kommenden Quartale. Eingetrübte Stimmungsindikatoren unterstützen dieses Bild. Positiv ist dagegen zu werten, dass die Konsumentenstimmung im historischen Vergleich auf einem überdurchschnittlichen Niveau verharrt (Abb. 1), trotz hoher Inflation und restriktiver Geldpolitik.Abb. 1: USA – Konsumentenstimmung, Quelle: BKB, Bloomberg

Eurozone: Aussichten besser als befürchtet

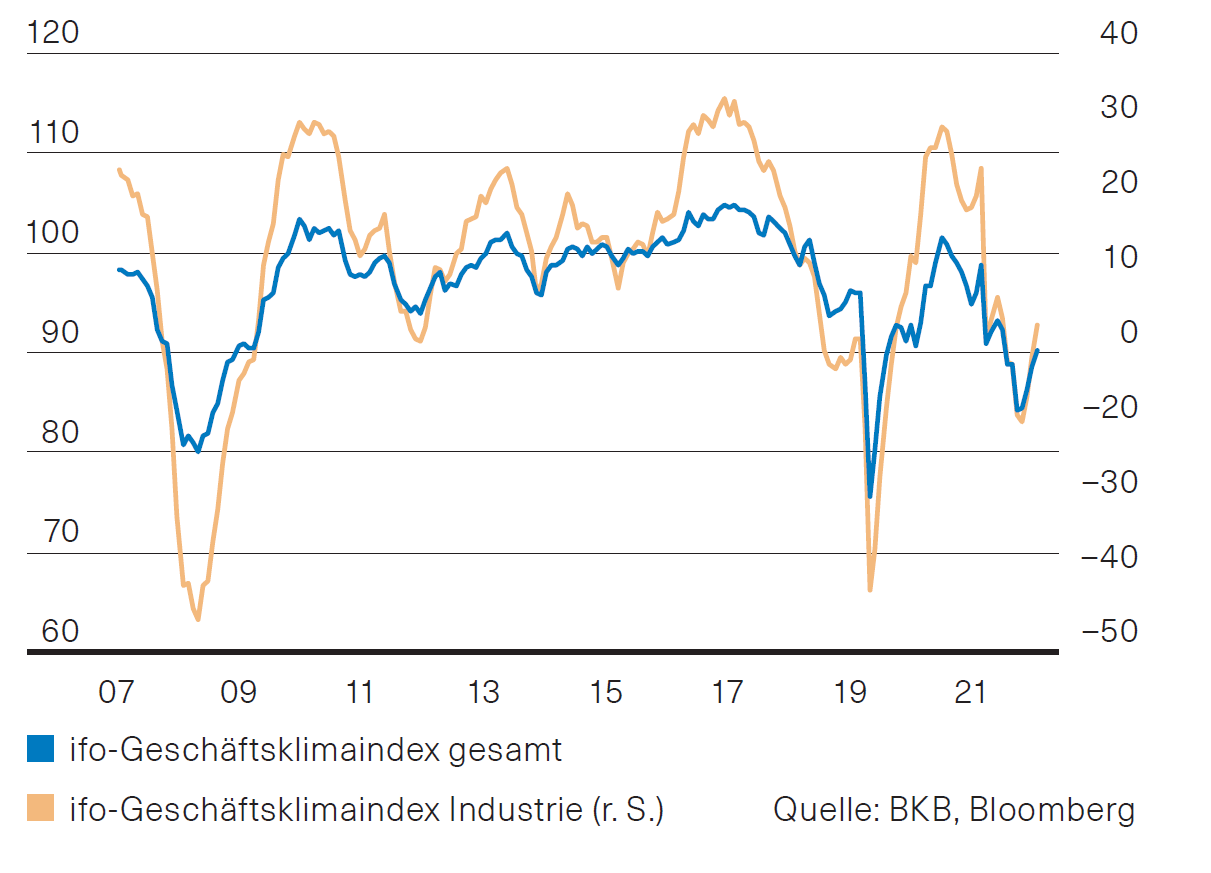

In den vergangenen Monaten wurde für einige Länder in Europa eine tiefere Rezession vorhergesagt. Speziell das ökonomische Schwergewicht Deutschland mit seiner hohen Abhängigkeit von russischen Energieimporten stand im Fokus. Die Perspektiven haben sich zuletzt nun deutlich aufgehellt. So konnten die allermeisten Stimmungsindikatoren – beispielsweise auch der deutsche ifo-Index (Abb. 2) – weiter zulegen und die Wachstumsraten für das vierte Quartal 2022 sind besser als erwartet ausgefallen. Positive Faktoren bleiben in diesem Zusammenhang die trotz aller Widrigkeiten gute Beschäftigungssituation (Arbeitslosenquote Eurozone: 6,6 %) und die anhaltende Entspannung beim Thema Gas. Eine Gasmangellage im laufenden Winter ist abgewehrt und der Gaspreis am niederländischen Spot-Markt ist zwischenzeitlich unter 60 Euro je MWh gesunken.

Abb. 2: Deutscher Ifo-Index, Quelle: BKB, Bloomberg

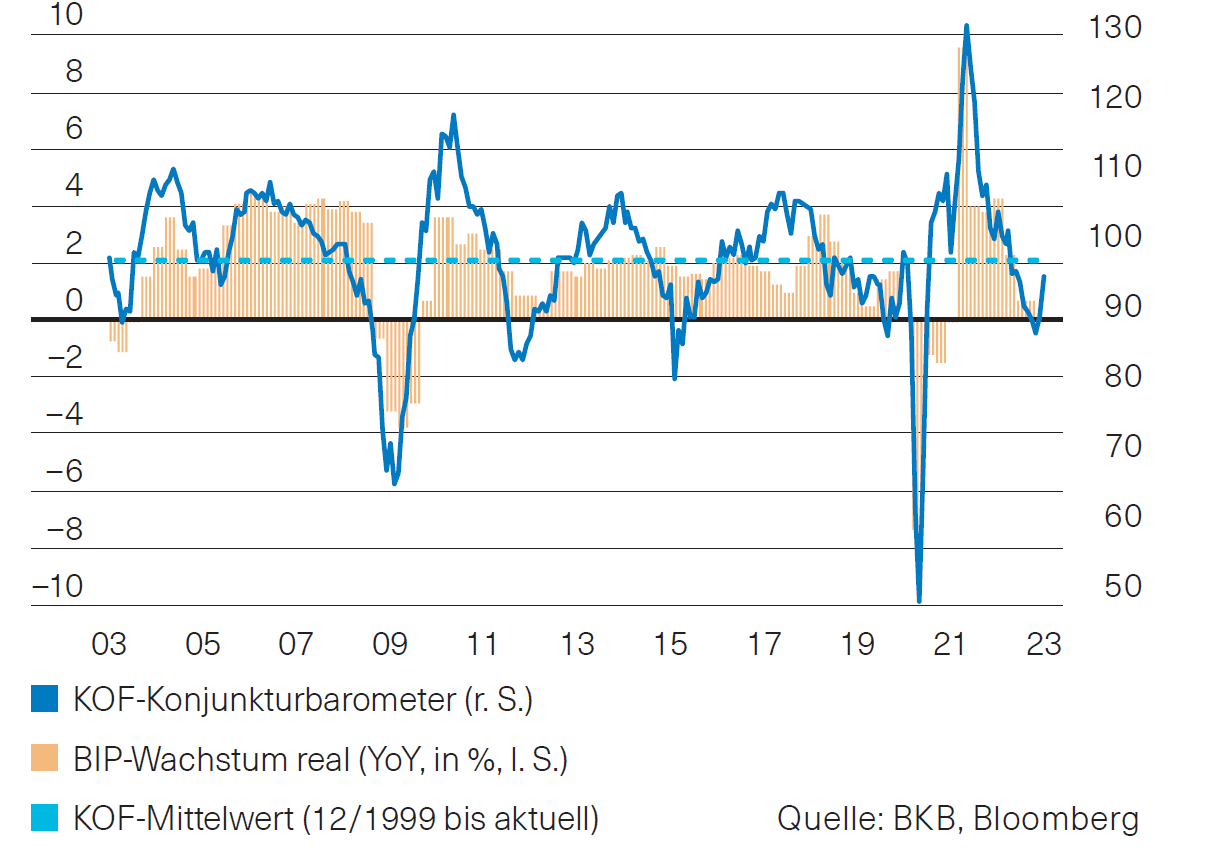

Schweiz: Konjunkturbarometer deutlich aufwärts

Auch ein Stimmungsindikator für die Schweizer Wirtschaft hat zuletzt hoffnungsvolle Signale ausgesendet. Das KOF-Konjunkturbarometer setzt seine Erholungstendenz fort. Es legte deutlich stärker zu als prognostiziert. Es liegt nur noch geringfügig unter seinem langfristigen Durchschnitt (Abb. 3). Dagegen ist der Einkaufsmanagerindex für die Industrie eingebrochen, nachdem er sich lange über der kritischen 50-Punkte-Marke halten konnte. Für Januar wird der Wert mit 49.3 Punkten angegeben, was auf eine Stagnation der Wirtschaft hinweist. Auf dem Arbeitsmarkt herrscht Vollbeschäftigung. Die Arbeitslosenquote ist im Dezember mit 1,9 % (s. a.) auf den tiefsten Stand seit mehr als 20 Jahren gesunken.

Abb. 3: Schweiz – Konjunkturbarometer KOF, Quelle: BKB, Bloomberg

Ausblick

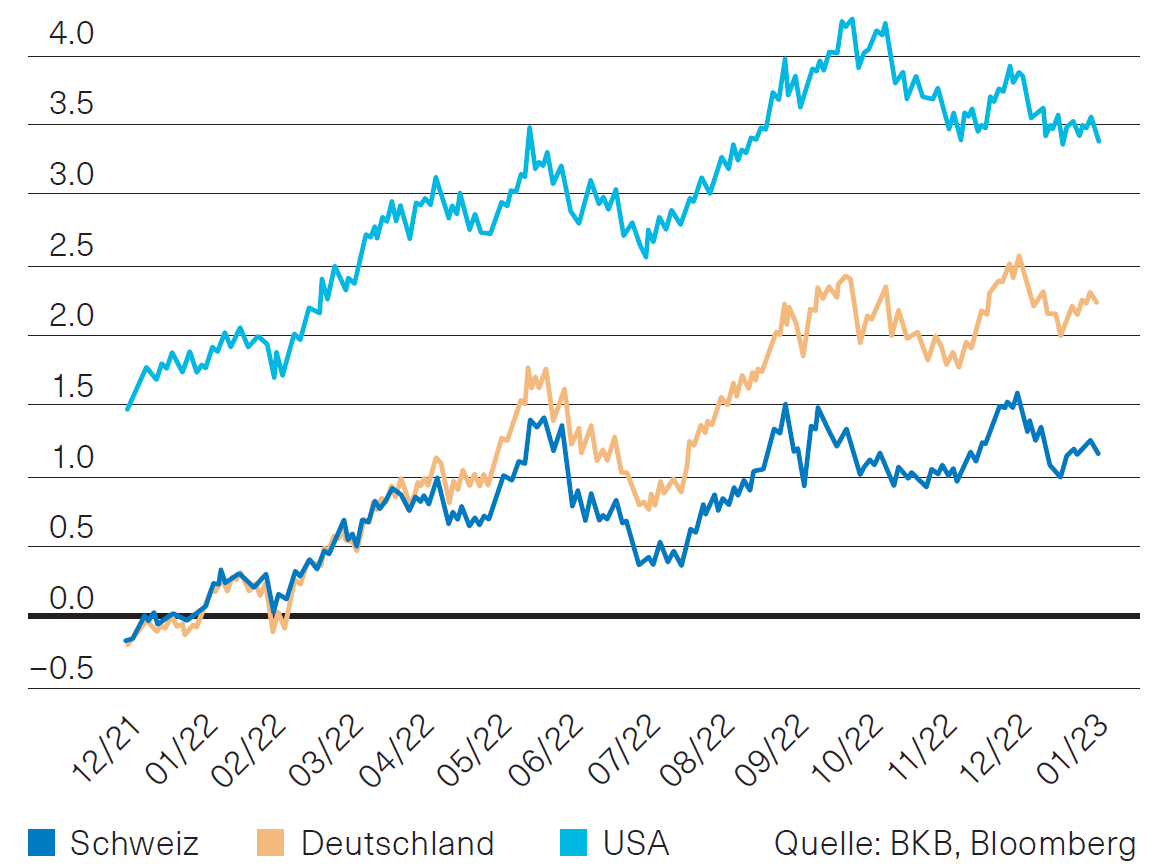

Nach einem äusserst schwierigen Jahr haben die Anleihemärkte beidseits des Atlantiks Anfang 2023 deutliche Kursgewinne verzeichnet. Dies ging mit einem Rückgang der Renditen einher. So rentierten die 10-jährige US-Staatsanleihen mit rund 3,40 % auf dem tiefsten Niveau seit September 2022. Die Rendite 10-jähriger Bundesanleihen fiel kurzfristig erstmals seit rund fünf Wochen wieder unter die Marke von 2 %, diejenige der Schweizer Staatsanleihen unter 1 % (Abb. 1). Die geldpolitische Ausrichtung der Notenbanken wird nach wie vor von der weiteren Inflationsentwicklung geprägt. Die unerwartet deutliche Abschwächung der Teuerung zum Jahresende heizte die Spekulationen unter den Finanzmarktteilnehmern über ein nahendes Ende der Leitzinserhöhungen an. Andererseits ist die Inflation aus Sicht der Notenbanken noch viel zu hoch. Wir halten an der Untergewichtung bei den Obligationen CHF in unseren Mandaten fest.Abb. 1: Monatliche Entwicklung des Immobilienmarktes in %, Quelle: BKB, Bloomberg

Schweizer Immobilienmarkt

Der Jahresbeginn war für kotierte Schweizer Immobilienanlagen zunächst sehr erfreulich. Sowohl Aktien als auch die Fonds konnten in den ersten beiden Wochen beinahe 5 % zulegen. Danach folgte eine Korrektur, aus der die Immobilienaktien immerhin noch mit einem Monatsergebnis von knapp 2,5 % robust hervorgingen. Die Fonds erlebten in den letzten beiden Handelstagen starke Umschichtungen, die typischerweise von grossen Investoren vorgenommen wurden, und rutschten zuletzt mit 0,36 % knapp ins Minus. Wie schon in den letzten Monaten waren geringe Umsätze ausreichend, um eine grössere Kursbewegung auszulösen.

Fundamental bleibt die Marktlage jedoch positiv. Die Firmen berichten weiterhin von steigenden Substanzwerten, stabilen Mieten, geringen Leerständen und attraktiven Ausschüttungen. Dämpfend wirkten die gestiegene Inflation, Zinserhöhungen, Energiekrise, Sorgen um die Konjunktur sowie geopolitische Störungen. Allerdings sollten viele dieser Faktoren inzwischen vom Markt verarbeitet sein. Die zugrundeliegende Nachfrage nach Wohneigentum bleibt weiterhin hoch.

Der Jahresbeginn erfolgte für die Fonds auf einem vergleichbar niedrigen Bewertungsniveau. Die hohen Aufgelder der Vergangenheit wurden 2022 abgebaut. Zusammen mit weiterhin attraktiven Ausschüttungsrenditen bestellt dies den Boden, auf dem eine Erholung möglich ist.

Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

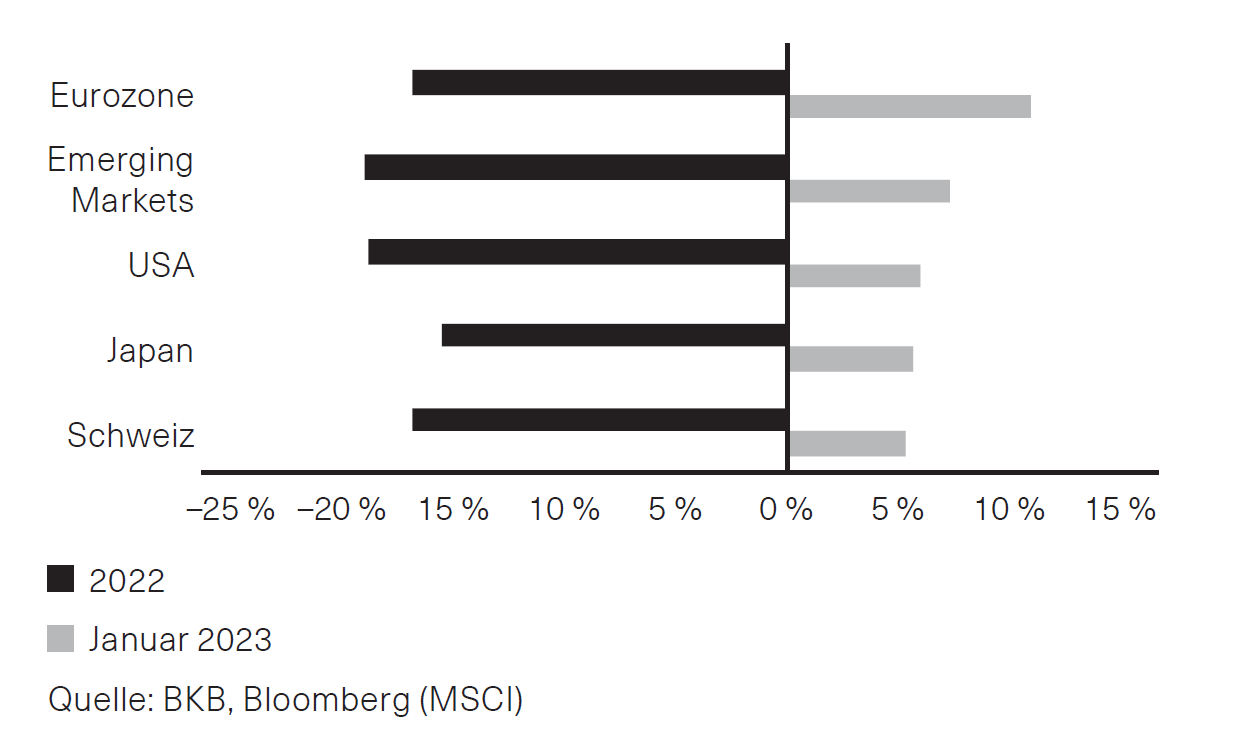

Nach der schwachen Vorjahresperformance sind die globalen Aktienmärkte mehrheitlich deutlich positiv in das neue Jahr gestartet (Abb. 1). Der Risikoappetit der Investoren ist, mit wachsender Zuversicht auf eine «weiche Landung» der Konjunktur, gestiegen. Wirtschafts- und Inflationsdaten geben Anlass zur Hoffnung, dass eine tiefe Rezession verhindert werden kann. Besonders stark war die Erholung bei Aktien der Eurozone sowie der Schwellenländer und speziell des Indexschwergewichts China. Auf globaler Sektorenebene war der Erholungseffekt dort am stärksten, wo im Vorjahr die grössten Verluste verzeichnet wurden, insbesondere bei diskretionären Konsumgütern, Kommunikationsdienstleistern oder IT-Werten.

Abb. 1: Regionale Aktienperformance 2022 und Januar 2023 - Net Total Return (CHF)

Quelle: BKB, Bloomberg (MSCI).

Schwache Geschäftszahlen für Q4/2022

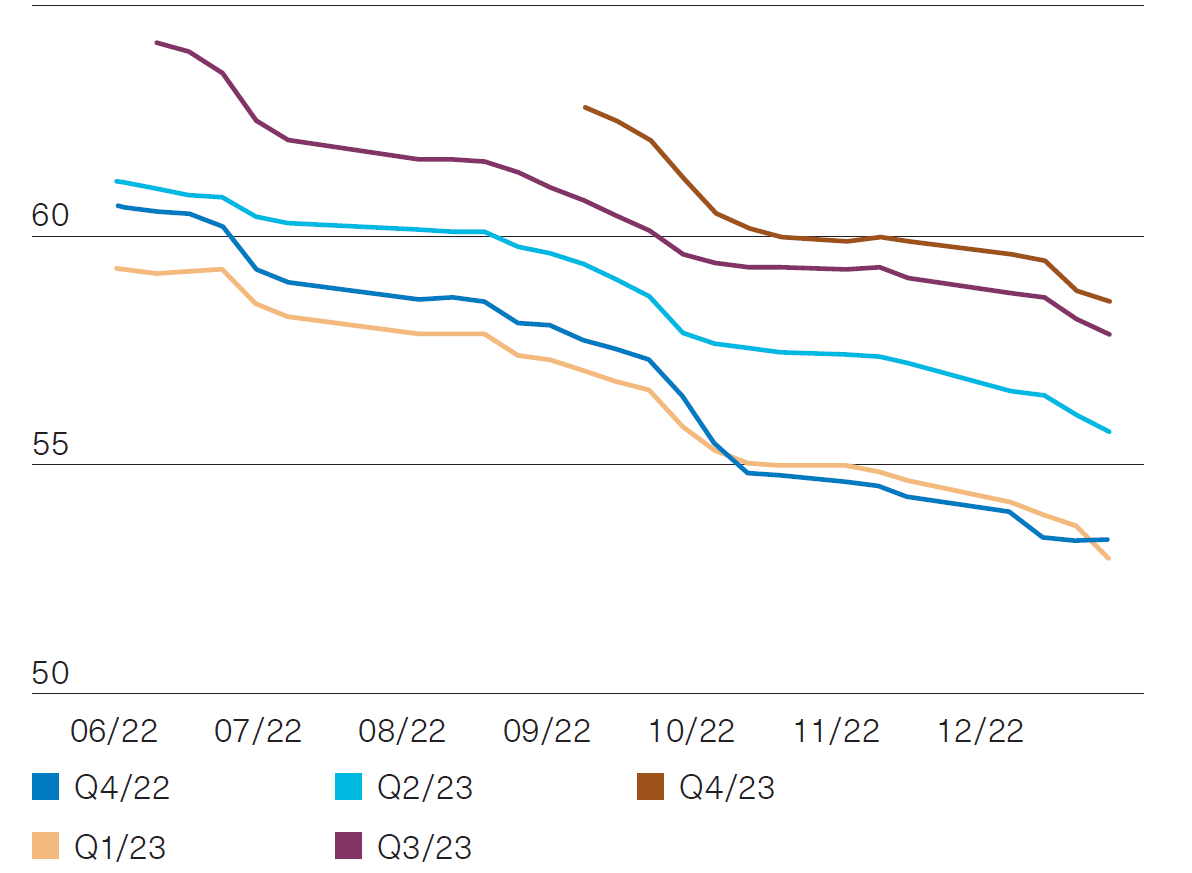

Im Gegensatz zu den positiven Kursentwicklungen begann die Berichtsaison für die Geschäftszahlen des vierten Quartals 2022 unterdurchschnittlich. Vor Monatsende hatten gemäss Factset etwa 30 % der Unternehmen des S&P 500 ihre Zahlen veröffentlicht, von denen 69 % positive Gewinnüberraschungen vermeldeten, die jedoch mit durchschnittlich 1,5 % nur leicht über den vorherigen Erwartungen lagen. Beide Werte liegen deutlich unter dem längerfristigen Durchschnitt. Insgesamt wird für das vierte Quartal 2022 mit einem Gewinnrückgang von –5 % gegenüber dem Vorjahresquartal gerechnet. Auch die Gewinnerwartungen für die nächsten Quartale befinden sich weiterhin im Abwärtstrend (Abb. 2).

Anlagestrategie

Wir halten an der Aktienübergewichtung fest und sind in unserer Referenzstrategie Fokus Schweiz Ausgewogen CHF gut 4 % übergewichtet. Den verhaltenen Gewinnaussichten stehen eine Stabilisierung der Inflations- und Konjunkturaussichten sowie faire Bewertungen gegenüber.

Abb. 2: Entwicklung der Quartalsgewinnprognosen für den S&P 500 in USD

Quelle: BKB, Factset

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.