Europäische Zentralbank senkt den Leitzins

Am 6. Juni hat die Europäische Zentralbank (EZB) den Leitzins um 0,25 % gesenkt. Damit sinkt der Refinanzierungssatz ür Banken in der Eurozone von 4,50 % auf 4,25 %. Die Senkung des EUR-Leitzinses war an den Finanzmärkten erwartet worden. Die meist sehr genaue erste Schätzung der Inflation für den Monat Mai zeigt allerdings einen Anstieg gegenüber dem Vormonat April. Die Konsumentenpreisinflation im April lag bei 2,4 % und wird für Mai auf 2,6 % geschätzt. Dass die EZB den Leitzins trotz jüngst wieder leicht steigender Inflation dennoch gesenkt hat, sorgte an der Pressekonferenz für kritische Fragen an die EZB-Präsidentin Christine Lagarde.

Der Entscheid für eine Leitzinssenkung suggeriert, dass die EZB in den kommenden Monaten trotz den jüngsten Datenpunkten davon ausgeht, dass der Inflationsdruck im Laufe des Jahres weiter abnehmen wird. Die EZB scheint davon auszugehen, dass auch ein leicht tieferes Zinsniveau von neu 4,25 % so restriktiv wirkt, dass damit die Inflation weiter gedämpft wird. In den kommenden Monaten wird die tatsächliche Inflationsentwicklung diese Hypothese der EZB testen. Daher ist es nachvollziehbar, dass Christine Lagarde betonte, dass keinerlei Signale über die Richtung künftiger Zinsschritte zu erwarten seien. Die Finanzmärkte könnten in den kommenden Monaten sensitiv auf Ungereimtheiten zwischen EZB-Wunsch und Wirklichkeit reagieren. Man könnte also sagen, dass sich die EZB selbst unter Druck gesetzt hat, dass die Erwartung fallender Inflation sich auch tatsächlich materialisiert.

Aktien: Weitere Gewinne im Mai

Die wichtigsten Aktienindices haben nach der Erholung Ende April auch im Monat Mai weitere Kursgewinne erzielt. So stieg der Schweizer Aktienindex SPI im Mai um gut 6 %. Auch der DAX und der US-S&P-500-Index haben im Mai gut 3 % zugelegt. Damit liegt der SPI nur noch wenige Prozentpunkte unter seinem Allzeithoch aus dem

Dezember 2021. Seit Jahresbeginn hat er eine Rendite von über 11 % erreicht.

In unserer Anlagestrategie halten wir an der Anfang November beschlossenen Übergewichtung von Aktien derzeit weiterhin fest. Die insgesamt bescheidene, aber stabile konjunkturelle Entwicklung und die weiterhin robusten Unternehmensergebnisse sind Gründe für die Beibehaltung unserer bisherigen Positionierung. Wir prüfen die aktuelle Datenlage intensiv und damit die Option einer taktischen Gewinnmitnahme durch eine entsprechende Reduktion der Aktienquote in unserer Anlagestrategie.

Zinsentscheid der SNB am 20. Juni

Eine Prognose abzugeben, ob die Schweizerische Nationalbank (SNB) am 20. Juni den Leitzins von derzeit 1,50 % senken wird, gleicht derzeit einem Münzwurf. An den Zinsmärkten schwankt die aus Zinskurven abgeleitete Wahrscheinlichkeit für einen Zinsschritt um 50 %. Auch eine Argumentation zur Inflationsentwicklung und zur Stärke des Schweizer Frankens führt rasch zu zirkulären Argumentationsketten. Die Inflation blieb für den Monat Mai mit 1,4 % gegenüber April unverändert. Der Zinsschritt der EZB hat den Euro von 0.99 CHF pro Euro auf unter 0.97 geschwächt. Damit liegt er aber weit über den 0.93, die am Anfang des Jahres zu verzeichnen waren. Einkaufsmanagerindikatoren zum etwas schwächelnden Schweizer Industriesektor haben sich im Mai deutlich aufgehellt. Sie verbleiben aber auf einem Niveau, das nur wenig Wachstum in Aussicht stellt. Die Immobilienpreise in der Schweiz bleiben insgesamt stabil und sie sind nicht auf eine Stützung mittels einer Leitzinssenkung angewiesen. Wir blicken also gespannt auf den Entscheid der SNB am 20. Juni und verzichten auf einen Münzwurf.US-Notenbank wartet vorerst weiter ab

Einfacher erscheint die Prognose über den Zinsentscheid der US-Notenbank Fed, der am 12. Juni erwartet wird. Der breite Konsens ist, dass die US-Notenbank den Leitzins im Juni unverändert bei 5,5 % beibehalten wird. Gegen Ende Jahr sind aber ein oder gar zwei Leitzinssenkungen an den Finanzmärkten eingepreist. Die hartnäckig hohen US- nflationsdaten für März (3,5 %) und April (3,4 %) halten die US-Notenbank weiterhin von einer Lockerung der Geldpolitik ab. Die am 7. Juni veröffentlichte US-Arbeitsmarktstatistik bestätigt die Fed unter dem Strich in ihrer abwartenden Haltung.

USA: Schwächerer Anstieg des BIP im 1. Quartal

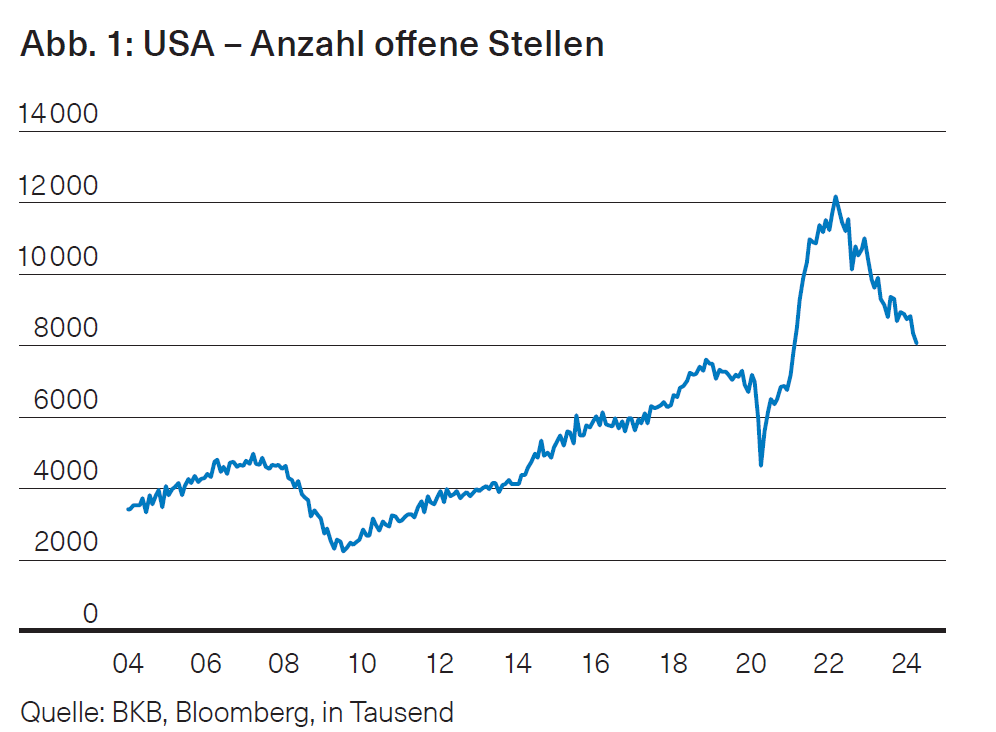

Nachdem die erste Schätzung für das BIP der USA noch einen Anstieg von 1,6 % (QoQ, annualisiert) in Aussichtstellte, geht die nun revidierte – vorläufige – Zahl nur noch von einem Plus von 1,3 % aus. Dies liegt deutlich unter der Wachstumsrate von 2,2 %, die ursprünglich erwartet wurde. Ein Grund dafür ist die Tatsache, dass der private Konsum mit 2 % weniger stark zulegen konnte. Der schwächer als prognostiziert ausgefallene Jahresstart führt dazu, dass die Jahresprognose von 2,4 % für 2024 in den kommenden Wochen etwas nach unten korrigiert werden könnte. Wird wider Erwarten an der aktuellen Konsensprognose festgehalten, würde dies weiterhin einen leicht überdurchschnittlichen Anstieg der Wirtschaftsleistung im laufenden Jahr bedeuten. Dafür spricht unter anderem die trotz erkennbarer Bremsspuren gute Lage auf dem Arbeitsmarkt. So ist zwar die Zahl der offenen Stellen in den vergangenen Monaten gesunken, sie liegt historisch betrachtet aber nach wie vor auf einem hohen Niveau (Abb. 1)

Eurozone: Einkaufsmanagerindex überrascht positiv

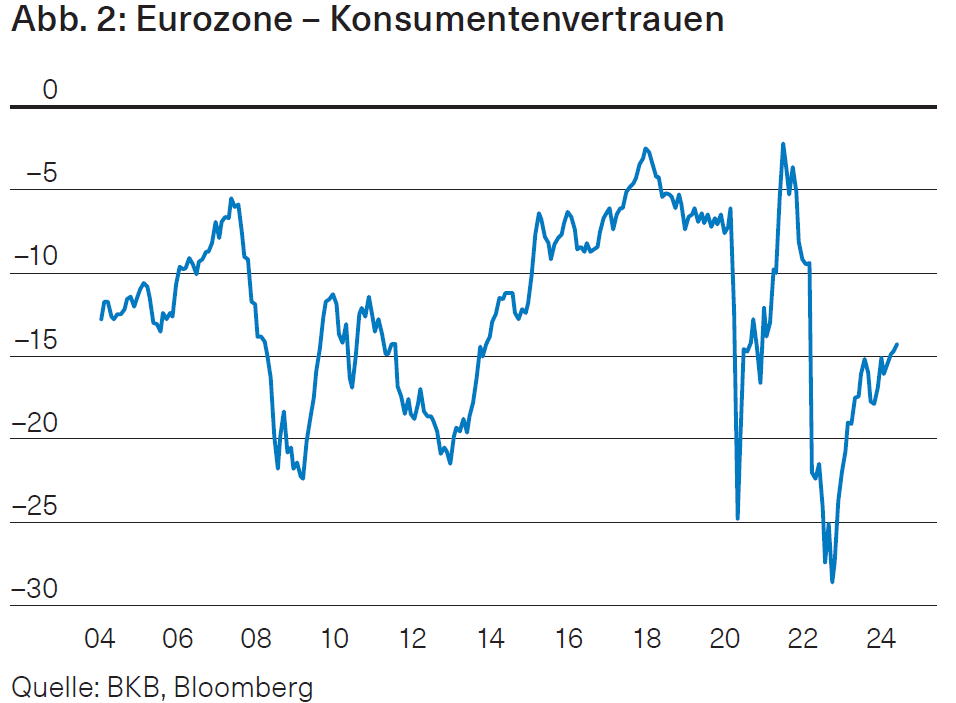

Während die publizierten Wirtschaftsdaten in den USA und in der Schweiz zuletzt eher etwas enttäuschten, haben sie in der Eurozone teilweise positiv überrascht. Dies giltzumindest für den Einkaufsmanagerindex der Industrie, der für den Monat Mai mit 47.3 Punkten angegeben wird und damit die Erwartungen etwas deutlicher übertraf. In Kombination mit dem Index für den Dienstleistungsbereich hat dies dazu geführt, dass der Gesamtindex mit 52.2 nur noch geringfügig unter dem Stand von Mai 2023 liegt und eine Expansion der Wirtschaft signalisiert. Positiv ist zudem, dass auch das Konsumentenvertrauen (Abb. 2) zulegen konnte und die Arbeitslosenquote tiefe 6,4 % beträgt. Die BIP- rognose (Median) wurde für 2024 entsprechend von 0,6 % auf 0,7 % leicht angehoben.

Schweiz: Schwache Frühindikatoren

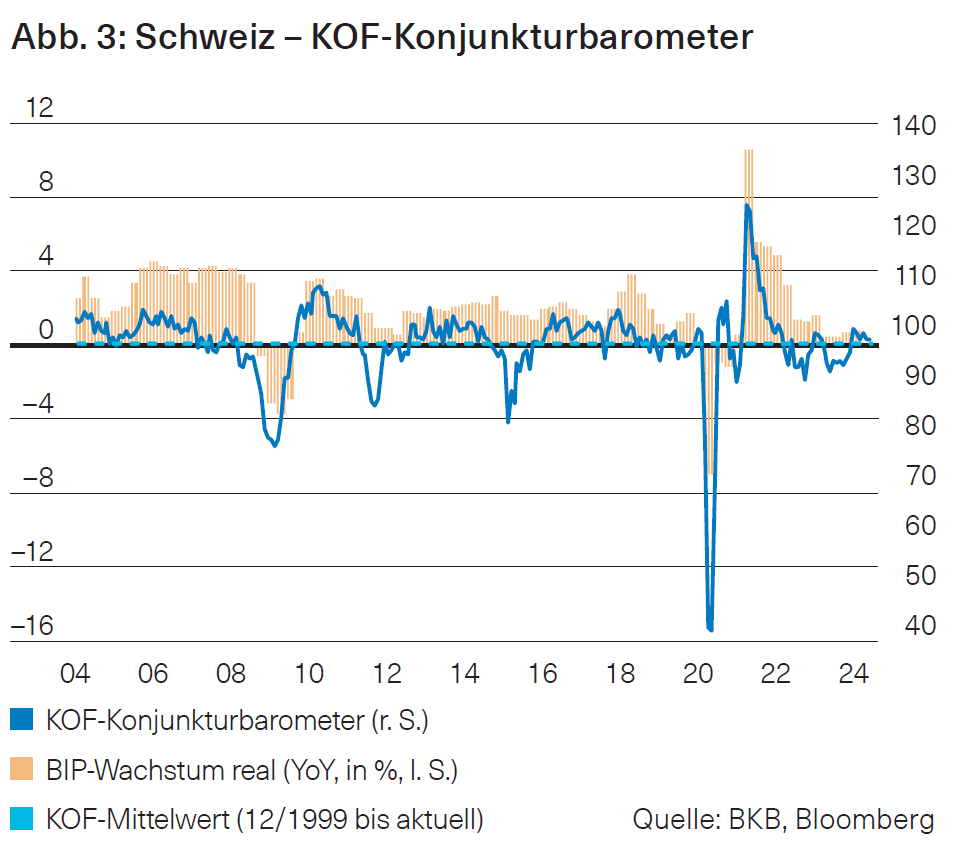

Obwohl der Einkaufsmanagerindex der Industrie im Mai zulegen konnte, geben Schweizer Frühindikatoren wenig Grund zur Freude. So liegt der Einkaufsmanagerindex für die Industrie mit 46.4 Punkten weiterhin im kontraktiven Bereich. Der Index für die Dienstleistungen hat zudem nachgegeben. Mit 48.8 Punkten liegt auch er wieder unter der kritischen 50-Punkte-Marke. Das KOF-Konjunkturbarometer ist im Mai gesunken und bewegt sich nahe seinem langfristigen Durchschnitt (Abb. 3). Die Schweizer Konjunkturdynamik bleibt somit – ohne Berücksichtigung der internationalen Sportereignisse – ähnlich schwach wie die der Eurozone.

EZB leitet Zinswende ein

Die Europäische Zentralbank reduziert den Leitzins um 0.25 Basispunkte auf 4,25 %. Es ist die erste Zinsreduktion seit September 2019. Dies, obwohl die Inflation seit März dieses Jahres nicht mehr zurückgeht. Im Mai hat die Teuerungsrate sogar wieder leicht zugelegt von 2,4 auf 2,6 %. Damit liegt die Inflation weiter über dem Ziel der EZB von 2 %. Dennoch erachtet EZB-Präsidentin Lagarde die Lockerung der straffen Geldpolitik für angemessen. Seit September 2023 haben sich die Inflationsaussichten deutlich verbessert. Allerdings dürfte die Inflation gemäss Lagarde bis weit ins nächste Jahr über dem Zielwert bleiben. Gestützt wird dies durch die angehobenen Inflationsprognosen der EZB. So erwarten die Fachleute eine durchschnittliche Inflation von 2,2 % für 2025 und 1,9 % für 2026. Damit erscheint es eher unwahrscheinlich, dass die EZB die Zinsen im Juli erneut senken wird. Lagarde schloss dies jedoch nicht kategorisch aus. Der geldpolitische Kurs hängt, wie sie mehrfach betonte, von den künftigen Wirtschaftsdaten ab.

Der Eurokurs reagierte nur kurz auf die Zinsentscheidung, da die EZB den Schritt verbal vorbereitet hatte. So kostete der Euro mit 0.9708 Franken am späten Nachmittag nur minimal mehr als am Morgen mit 0.9701 Franken.

Ausblick

Schwache Konjunkturdaten aus den USA sorgten im Mai für einen zunehmenden Preisdruck bei den Anleihen. Im Gegenzug sank die Rendite der 10-jährigen US-Staatsanleihen um rund 18 Basispunkte (Bps) auf 4,55 %. Die Rendite der 10-jährigen deutschen Bundesanleihen stieg hingegen im Mai um rund 8 Bps auf 2,66 %. Gleiches gilt für die Rendite der 10-jährigen Schweizer Staatsanleihen, die um rund 16 Bps auf 0,79 % zulegte.

Die Erwartungen der Finanzmarktteilnehmer an die Zinssenkungspfade von EZB und Fed haben sich in den vergangenen Monaten erheblich verändert. So hat sich der Ausblick auf weiter sinkende Zinsen stark eingetrübt. Wie steil der Zinssenkungspfad letztendlich ausfallen und wo der Endpunkt der Senkungen liegen wird, ist derzeit wieder unklarer geworden. Wir behalten unsere leichte Untergewichtung bei den Obligationen in CHF bei.

Schweizer Immobilienmarkt

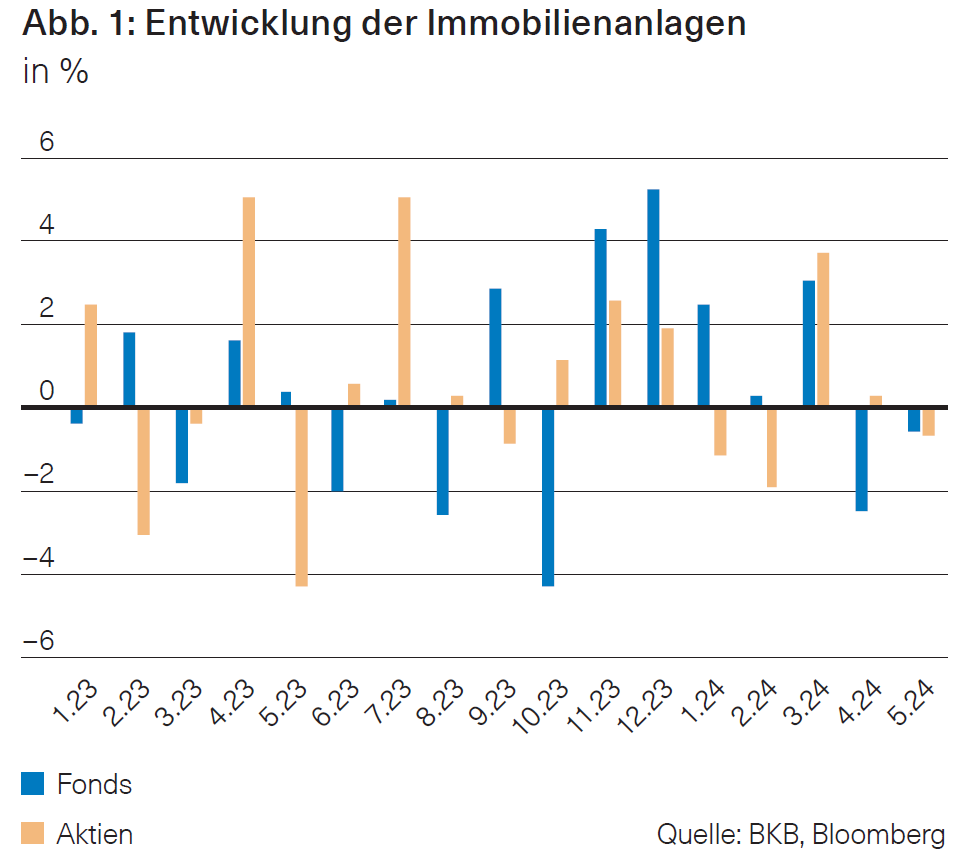

Auch im Mai folgten die Immobilienmärkte den Wetterkapriolen: tendenziell warm und freundlich, aber am Ende dann doch verregnet. In den ersten drei Wochen verzeichneten sowohl Immobilienfonds als auch die Immobilienaktien beachtliche Monatsrenditen. Allerdings konnten diese nicht gehalten werden. Beide Segmente schlossen den Monat mit leichten Verlusten jeweils um –0,6 %. Das gab es zuletzt im März 2023 (Abb. 1). Allerdings ist die Bewegung so gering, dass man sie auch als Konsolidierung der bewegten Vormonate deuten kann. Seit Jahresbeginn konnten die Fonds um knapp 2,7 % zulegen, Aktien hingegen nur ein Viertelprozent.

Das Umfeld bleibt positiv. Immobilienfirmen sammeln weiterhin fleissig Geld am Markt, um entweder Liegenschaften zu erwerben oder den Schuldenberg abzutragen.

Das durchschnittliche Aufgeld ist von 19 % auf 17 % gesunken. Damit sind Immobilienfonds nicht überteuert.

Fundamental bleibt die Nachfrage nach Wohnraum stabil. Fondsgesellschaften berichten von steigenden Substanzwerten, stabilen oder steigenden Mieten und sinkenden Leerständen. Sie verfügen in aller Regel über attraktive Ausschüttungen. Sinken Zinsen und Inflation oder nimmt die Wirtschaft wieder mehr Fahrt auf, verbessert sich auch das Umfeld für Schweizer Immobilienmärkte deutlich.

Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Steigende Aktienmärkte im Mai

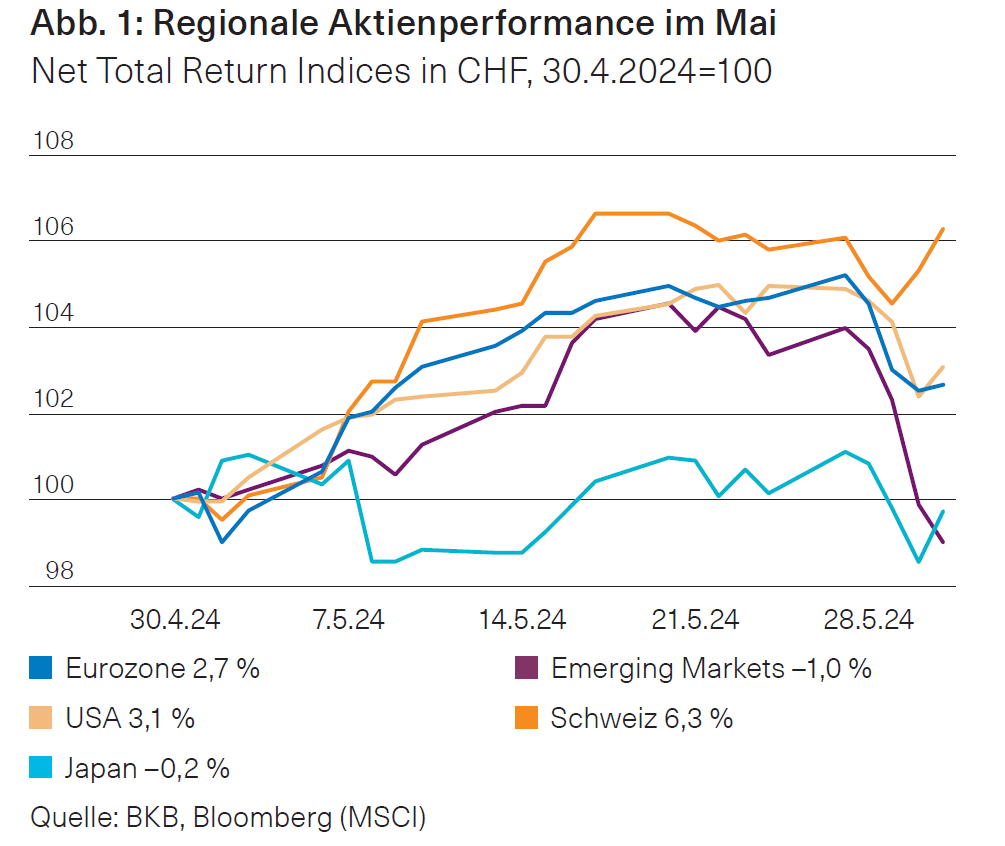

Nach der Konsolidierung im April verzeichneten die Aktienmärkte der Industrieländer im Mai wieder steigende Kurse. Die soliden Konjunkturerwartungen und die Hoffnung auf – wenn auch für die verschiedenen Regionen zeitlich divergierende – Zinssenkungen ermutigten die Investoren. Der Schweizer Aktienmarkt, der in den Vormonaten den übrigen Industrieländern etwas hinterherhinkte, nahm eine Spitzenposition ein (Abb. 1). Unternehmen wie UBS, Swiss Re oder Richemont konnten nach positiven Gewinnüberraschungen Kursgewinne im zweistelligen Prozentbereich erzielen. Der japanische Aktienmarkt war dagegen unter den Industrieländern das Schlusslicht. Die anhaltende Währungsschwäche des Yen und der damit verbundene Inflationsdruck lasten auf den Konsumenten. Insgesamt verhalten entwickelten sich auch die Aktienmärkte der Schwellenländer, nachdem der chinesische Aktienmarkt parallel zur Europareise von Präsident Xi einen vorübergehenden Höhenflug erlebt hatte.

Auf globaler Sektorenebene waren im Mai Wachstumstitel aus dem IT-Sektor führend, auch dank guter Geschäftszahlen der Schwergewichte Apple und NVIDIA. Dagegen waren Energieaktien im Zuge des rückläufigen Ölpreises schwach, und auch diskretionäre Konsumtitel wie Amazon, Tesla oder Home Depot waren auf Monatssicht schwächer als der breite Markt.

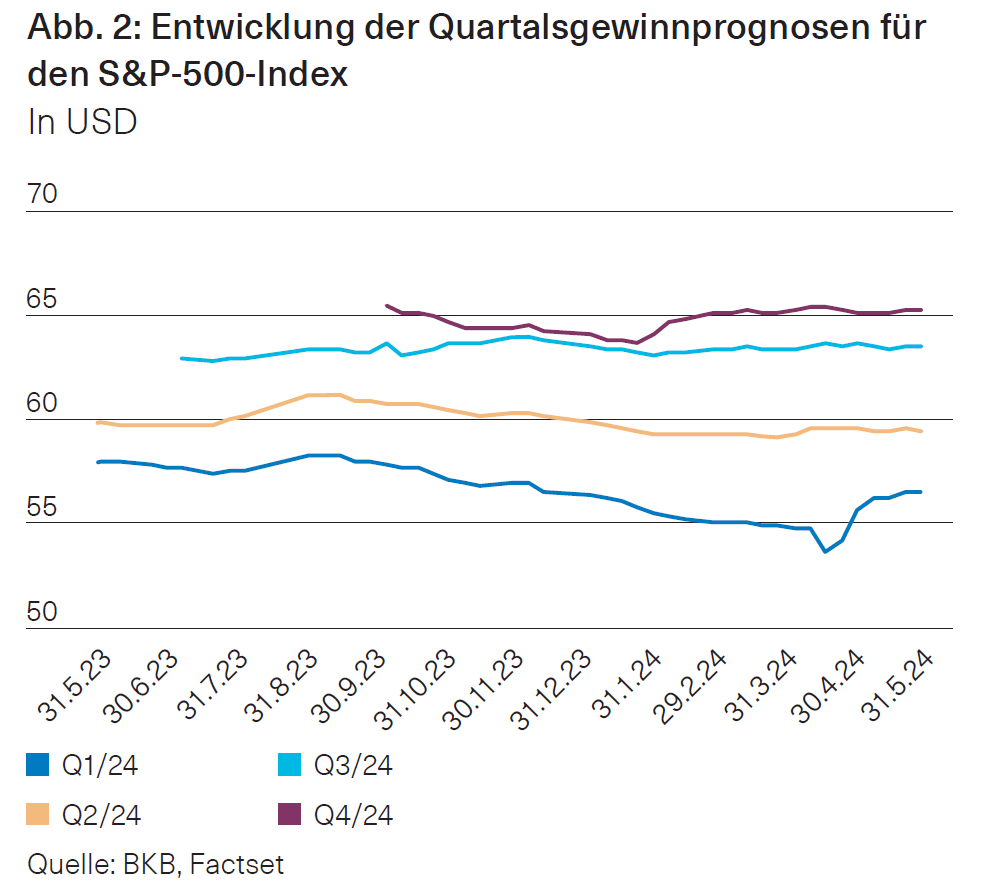

Die Berichtssaison für die Geschäftszahlen des ersten Quartals ist in den USA fast abgeschlossen. Ende Mai hatten gemäss Factset 98 % der Unternehmen des S&P-500-Index ihre Ergebnisse für Q1/2024 veröffentlicht. Die Gewinne lagen demnach 5,9 % über dem Vorjahresquartal, 78 % der Unternehmen konnten die Erwartungen übertreffen. Für die kommenden Quartale wird unverändert mit steigenden Gewinnen gerechnet (Abb. 2).

Anlagestrategie

Wir sind bei den Aktien weiterhin mit knapp 4 % übergewichtet. Rezessionsängste sind derzeit kein Thema, und die nächsten Aktionen der Zentralbanken dürften trotz zeitlicher Unsicherheit Zinssenkungen werden. Dagegen geben erhöhte Bewertungsniveaus Anlass zur Vorsicht.

Update: Heutige Marktentwicklung (Stand ca. 11:15 Uhr, 10. Juni 2024, Basel Zeit)

Die Wahl des Europäischen Parlaments hat zu einer deutlichen Verschiebung ins rechte politische Spektrum geführt. Ausserdem haben auch viele kleine Parteien zulegen können. Die wichtigste Auswirkung der Parlamentswahl ist aber die Ausrufung von Parlaments-Neuwahlen durch den Französischen Präsidenten Emmanuel Macron.

Ein erster Wahlgang könnte bereits Ende Juni stattfinden. Der deutliche Wahlerfolg der rechtsnationalistischen Politikerin Marine Le Pen hat Macron offenbar zu dieser einschneidenden Entscheidung geführt. Macron könnte aber dennoch bis zum Ende seiner siebenjährigen Amtszeit in 2029 im Amt bleiben. Es zeichnet sich aber eine mögliche neue Phase der politischen "Cohabitation" ab. Eine solche war letztmals zwischen 1997 und 2002 der Fall. Damals waren der Präsident Chirac und der Premierminister Jospin zu entgegengesetzten politischen Lagern zugehörig.

Der Schweizer SMI-Index ist mit einem Verlust von 1% in die neue Handelswoche gestartet. Der deutsche Aktienindex (DAX) verliert rund 1 % zu. Französische Banken ziehen den CAC40 Index rund 2% ins Minus. Auch für die US-Aktienmärkte signalisieren die Future einen moderat negativen Handelsbeginn.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.