Trotz Volatilität ein ordentliches Anlagejahr 2023

Die Anlagerenditen im vergangenen Jahr 2023 waren trotz viel Volatilität für Anleger schlussendlich dennoch recht erfreulich. Die Renditen für wichtige Aktienindizes für 2023 waren in CHF berechnet wie folgt:

- Swiss Performance Index (SPI) +6,09 %

- DAX Index +13,13 %

- S&P 500 +14,93 %

- NASDAQ +31,72 %

Die ersten beiden Wochen des Jahres haben für obige Aktienindizes moderate Bewegungen im Bereich von +1,2 % (S&P 500) bis +0,2 % (DAX) gebracht. Die Nettorenditen 2023 unserer nachhaltigen Anlagelösungen liegen für die vier Strategien Einkommen (+3,10 %), Ausgewogen (+3,87 %), Wachstum (+5,25 %), Aktien (+5,90 %) nahe am durchschnittlich pro Jahr erwarteten Wert.

Fokus bleibt auf Inflationsdaten und Geldpolitik

Die Inflationszahlen für die Eurozone im Monat Dezember wurden am 5. Januar publiziert und belegen, dass die Kerninflation, welche insbesondere die volatilen Energiepreise aus der Berechnung der Teuerung ausschliesst, weiter gefallen ist. Betrug die Kerninflation in der Eurozone für November noch 3,6 %, so lag sie im Dezember bei 3,4 %. Auslaufende staatliche Kompensationen für Energiekosten haben jedoch dazu beigetragen, dass die Gesamtinflation von 2,4 % im November auf 2,9 % im Dezember angestiegen ist. Ein ähnliches Bild, wenn auch auf tieferem Inflations-niveau, zeigen die Inflationsdaten für den CHF im Monat Dezember. Die am 8. Januar veröffentlichten Zahlen zeigen eine fast unveränderte Kerninflation bei 1,5 % und eine etwas angestiegene Gesamtinflation von 1,7 % (November 1,4 %).

Schliesslich sind am Donnerstag, 11. Januar, die US-Inflationsdaten für Dezember veröffentlicht worden. Die Kerninflation fällt leicht von 4,0 % (November) auf 3,9 % und die Gesamtinflation steigt etwas mehr als erwartet von 3,1 % für November auf 3,4 % für Dezember.

Für die globale Leitwährung USD werden an den Zinsmärkten mindestens vier Zinssenkungen in Schritten von jeweils 0,25 % erwartet. Auch für den CHF werden ab Sommer 2024 zwei Zinssenkungen um je 0,25 % erwartet.

Geostrategische Spannungen persistent

In Taiwan haben am Wochenende die Präsidentschafts- und Parlamentswahlen stattgefunden. Die bisherige Regierungspartei DPP (Demokratische Fortschrittspartei) wird mit William Lai auch den nächsten Präsidenten stellen. Er konnte aber nur rund 40 % der Stimmen auf sich vereinigen. Es ist davon auszugehen, dass er die Unabhängigkeit Taiwans gegenüber der Volksrepublik China weiter betonen wird. Nach seinem Wahlerfolg bleibt abzuwarten, wie sich das Reich der Mitte zukünftig verhalten wird. Im Parlament hat die DPP ihre Mehrheit verloren und ist auf die Unterstützung durch die beiden anderen Parteien angewiesen. Ob vor diesem Hintergrund die Drohgebährden Chinas ihre Fortsetzung finden werden, bleibt abzuwarten. Vor den Wahlen hat die Volksrepublik China mit häufigen Militärmanövern und Luftraumverletzungen sowie mit systematischen und intensiven Desinformationskampagnen in den sozialen Medien versucht, einen Wahlerfolg des DPP-Kandidaten William Lai zu vereiteln. Grundsätzlich ist unseres Erachtens aber vorerst nicht davon auszugehen, dass sich mit dem Wahlausgang die geostrategische Lage im südchinesischen Meer deutlich entspannen dürfte.

Die amtierende und populäre Präsidentin Tsai Ing-wen (DPP) hatte aufgrund der verfassungsrechtlichen Amtszeitbeschränkung bei den Wahlen in Taiwan nicht kandidiert. Tsai Ing-wens Regierungsperiode war insbesondere durch eine ausgesprochen erfolgreiche Bewältigung der Covid-Pandemie – ohne drakonische Lockdowns wie in der Volksrepublik China – geprägt. Ausserdem hat sie 2022 das umstrittene und durch die Volksrepublik äusserst aggressiv kritisierte Treffen mit der Vorsitzenden des US-Repräsentantenhauses Nancy Pelosi in Taiwan wahrgenommen.

Anfang November finden die US-Präsidentschaftswahlen statt. Die Frage, ob Donald Trump zum zweiten Mal in das höchste politische Amt der USA gewählt werden wird, ist derzeit weit offen. Man muss aber aus heutiger Sicht mit einem turbulenten und polemisch aufgeladenen Wahlkampf rechnen.

Die Mitte März angesetzten Präsidentschaftswahlen in Russland dürften keine Überraschung bringen. Der 71 Jahre alte russische Präsident könnte, dank nach seinem Gusto flexibilisierter Verfassung, potenziell zwei weitere 6-Jahres-Amtsperioden bis ins ferne Jahr 2036 wahrnehmen.

USA: Softlanding das wahrscheinliche Szenario

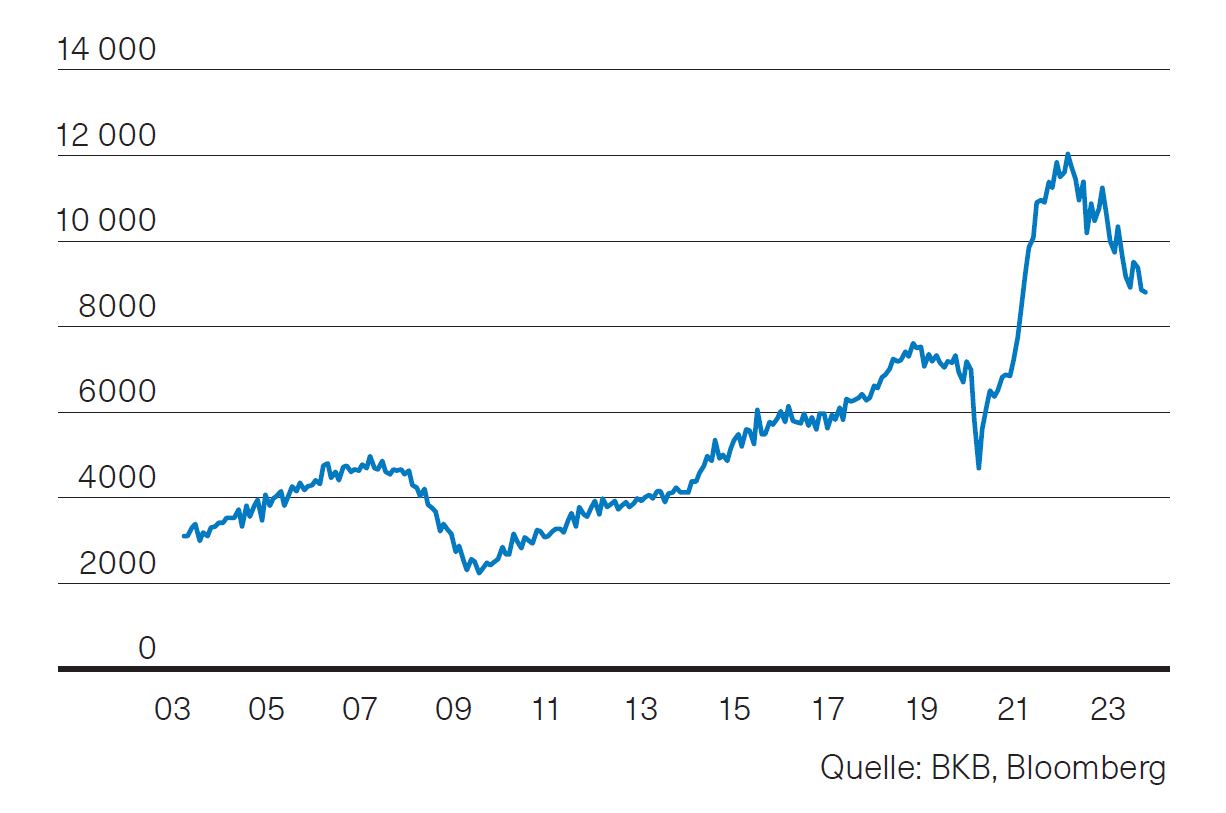

Auch die jüngsten Wirtschaftsdaten deuten darauf hin, dass die US-Wirtschaft trotz der – infolge der restriktiven Geldpolitik – verschärften Finanzierungsbedingungen eine Rezession vermeiden kann. Die Lage auf dem Arbeitsmarkt ist weiterhin robust. Die Arbeitslosenquote bewegt sich mit 3,7 % weiterhin unter der 4 %-Marke und die Löhne haben erneut um 4,1 % (YoY) zugelegt. Dabei spielt es bislang keine Rolle, dass die Zahl der offenen Stellen weiter gesunken ist, sie liegt historisch nach wie vor auf einem sehr hohen Niveau (Abb. 1). Die Wahrscheinlichkeit ist somit hoch, dass der private Verbrauch auch 2024 seiner Rolle als Stütze der US-Konjunktur gerecht wird. Entsprechend dürfte der Wirtschaft der USA ein Softlanding gelingen. Zwar bewegen sich die Einkaufsmanagerindizes leicht unter bzw. geringfügig über der kritischen 50-Punkte-Marke, sie deuten aber auf keinen Einbruch der Konjunktur hin. Entsprechend wurden auch die Prognosen für 2024 zuletzt Schritt für Schritt erhöht.Abb. 1: USA - offene Stellen; Quelle: BKB, Bloomberg

Eurozone: Gedämpfte Aussichten für die Konjunktur

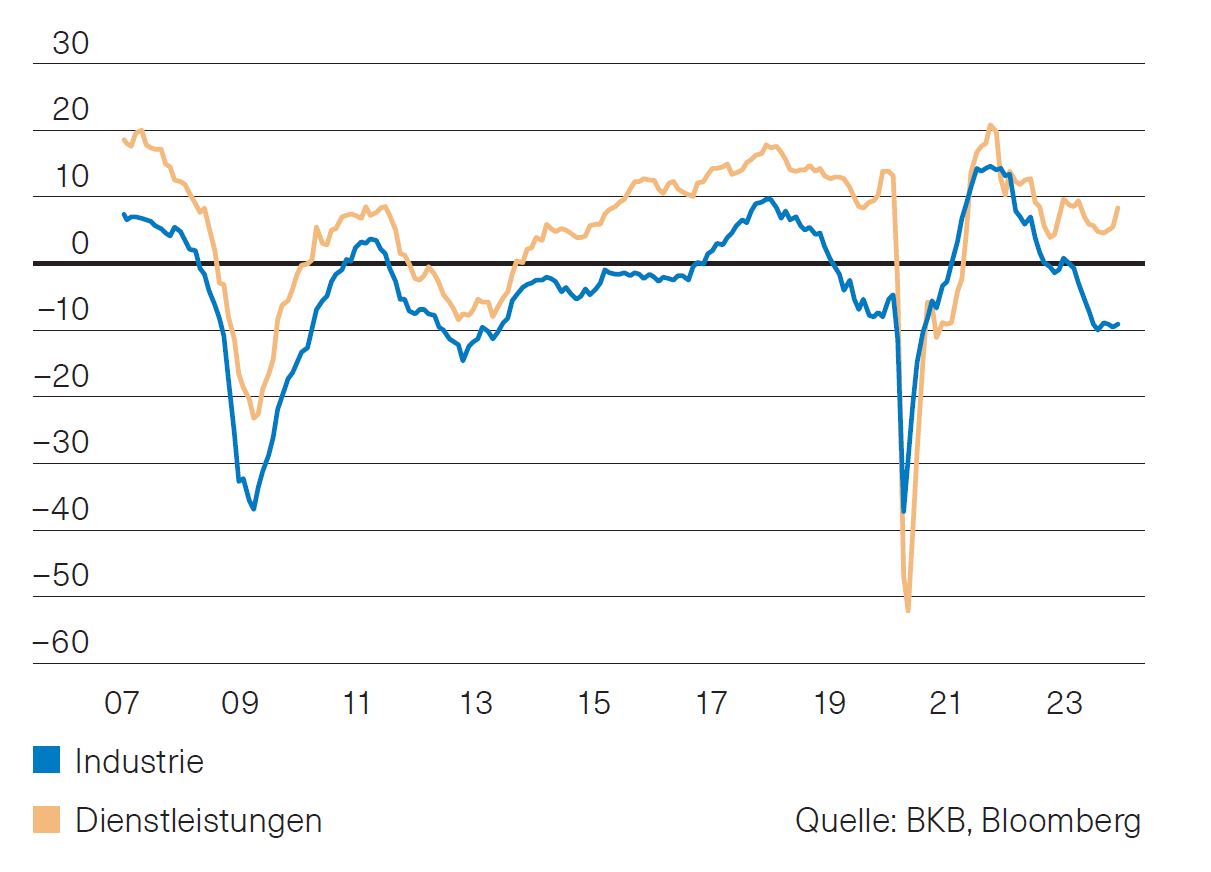

Nach den zuletzt schwachen Wirtschaftsdaten ist auch für das Jahr 2024 nicht mit einer deutlich dynamischeren Konjunktur in der Eurozone zu rechnen. Das Risiko einer leichten Rezession bleibt bestehen. So dürfte insbesondere Deutschland als grösste Volkswirtschaft Europas unter den jüngst beschlossenen Sparmassnahmen zu leiden haben. Trotz dieser eher ungünstigen Voraussetzungen haben sich die Stimmungsindikatoren in der Eurozone zuletzt etwas aufgehellt. Indikatoren aus dem Industriebereich haben sich stabilisiert, im Dienstleistungsbereich ging es weiter aufwärts (Abb. 2). Die Arbeitslosenquote ist nach wie vor sehr tief. Entsprechend signalisieren die Konsensprognosen für die kommenden 12 Monate eine schwache, aber keine negative Konjunkturentwicklung in der Eurozone.Abb. 2: Eurozone - Stimmungsindikatoren; Quelle: BKB, Bloomberg

Schweiz: Umfeld bleibt anspruchsvoll

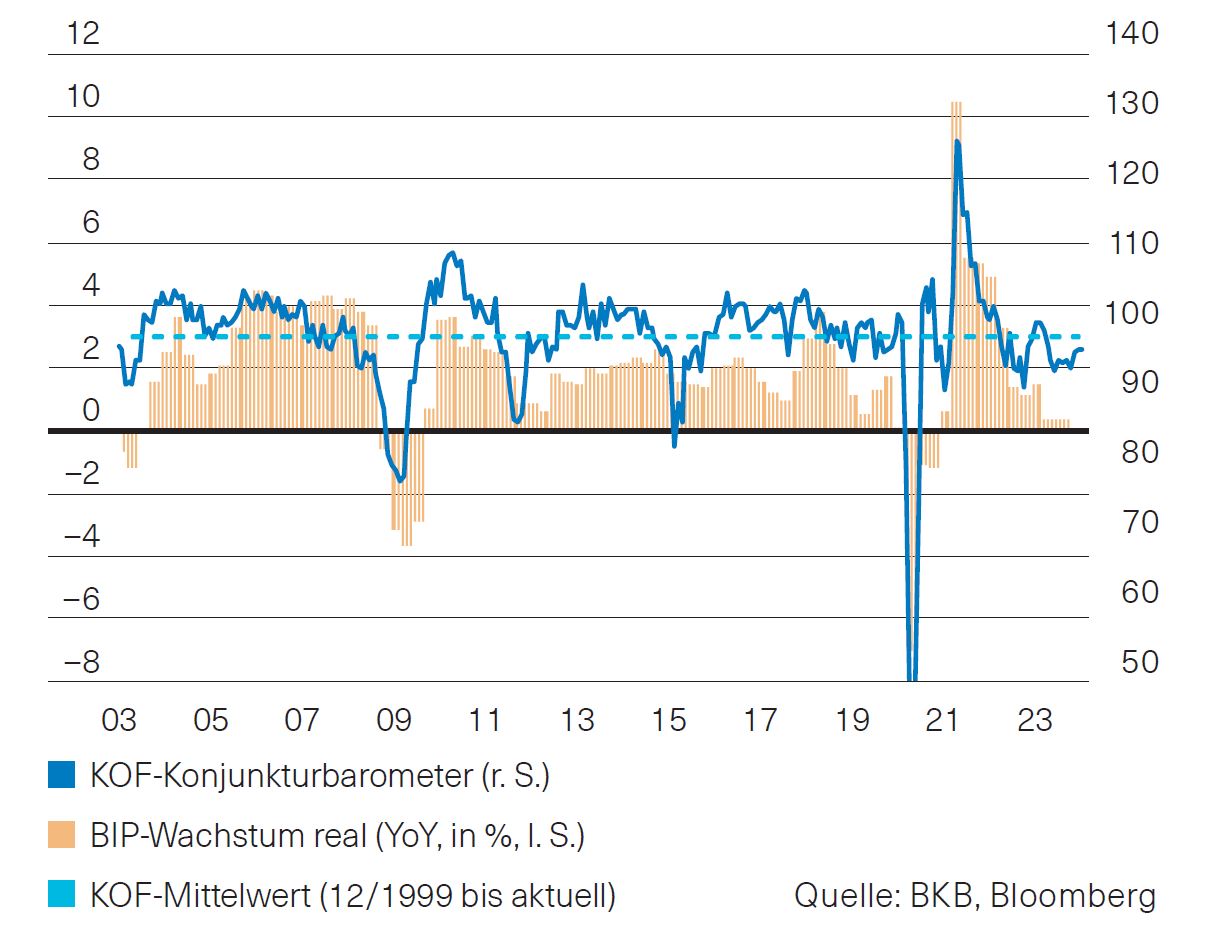

Die schwachen Aussichten für die Konjunktur der Eurozone bleiben auch für die Schweiz aufgrund der starken wirtschaftlichen Verflechtungen nicht ohne Wirkung. Es ist deshalb wenig verwunderlich, dass sich die Schweizer Frühindikatoren nach wie vor in einer überwiegend schwachen Verfassung befinden. Der KOF-Indikator verharrt im Dezember mit 97.8 Punkten erneut unter seinem langfristigen Durchschnitt (Abb. 3). Und der Einkaufsmanagerindex der Industrie liegt mit 43 Punkten deutlich im kontraktiven Bereich. Trotzdem versprechen die Prognosen (Median) für 2024 einen im Vergleich zur Eurozone doppelt so starken Anstieg des BIP von 1,1 %.

Abb. 3: Schweiz - KOF-Konjunkturbarometer; Quelle: BKB, Bloomberg

Fed signalisiert Zinssenkungen

Die US-Notenbank (Fed) belässt den Leitzins zum dritten Mal in Folge unverändert. Laut Fed-Chef Powell übt der restriktive geldpolitische Kurs einen erkennbaren Abwärtsdruck auf die Inflation und die Wirtschaftstätigkeit aus. Obwohl sich die Inflation im vergangenen Jahr deutlich abgeschwächt hat, liegt sie weiterhin über dem längerfristigen Ziel von 2 %. Weitere Zinserhöhungen sind gemäss Powell nicht ausgeschlossen. So müsse die weitere Entwicklung der Inflation genau beobachtet werden. Die neuen Zinsprognosen der Fed deuten jedoch auf ein Ende des Zinserhöhungszyklus hin. Dabei erwarten die Fed-Mitglieder bis Ende 2024 im Schnitt einen Leitzins von 4,6 %. Das könnte auf drei Zinssenkungen im kommenden Jahr hinweisen. Derweil wird an den Finanzmärkten bereits für März mit einer ersten Zinssenkung um einen Viertelprozentpunkt gerechnet.

Die Europäische Zentralbank (EZB) lässt die Leitzinsen zum zweiten Mal in Folge unverändert bei 4,5 %. Die tieferen Inflationsraten sowie die schwächelnde Konjunktur haben die Zentralbank zu diesem Schritt veranlasst. Im November ist die Inflationsrate von 2,9 % auf 2,4 % gesunken. Dies entspricht dem niedrigsten Wert seit Juli 2021. Für das Jahr 2024 rechnen die Experten der Notenbank mit einer Gesamtinflation von 2,7 %, für 2025 von 2,1 % und für 2026 von 1,9 %. Die Marktteilnehmer haben zuletzt über eine erste Zinssenkung im März sowie über Zinssenkungen von bis zu 150 Basispunkten bis Ende 2024 spekuliert. EZB-Präsidentin Lagarde betonte jedoch, dass die EZB weiterhin vorsichtig agieren werde, bis die Inflation unter Kontrolle ist.

Ausblick

Der rückläufige Inflationsdruck, das Ausbleiben weiterer Zinserhöhungen und die verstärkte Hoffnung auf baldige Zinssenkungen wirkten sich im Dezember positiv auf die Finanzmärkte aus. Infolgedessen nahmen die Zinssorgen ab. Entsprechend fiel die Rendite der 10-jährigen Staatsanleihen in den USA um rund 45 Basispunkte (Bps), in Deutschland um 43 Bps und in der Schweiz um 18 Bps. Die Geldpolitik und das Wirtschaftswachstum werden auch 2024 wichtige Treiber der Finanzmärkte sein. Sollte sich die Inflation als hartnäckiger erweisen oder das Wachstum stärker ausfallen, würde dies gegen eine baldige Zinssenkung sprechen. Wir halten am Untergewicht bei den Obligationen in CHF in unseren Mandaten fest.

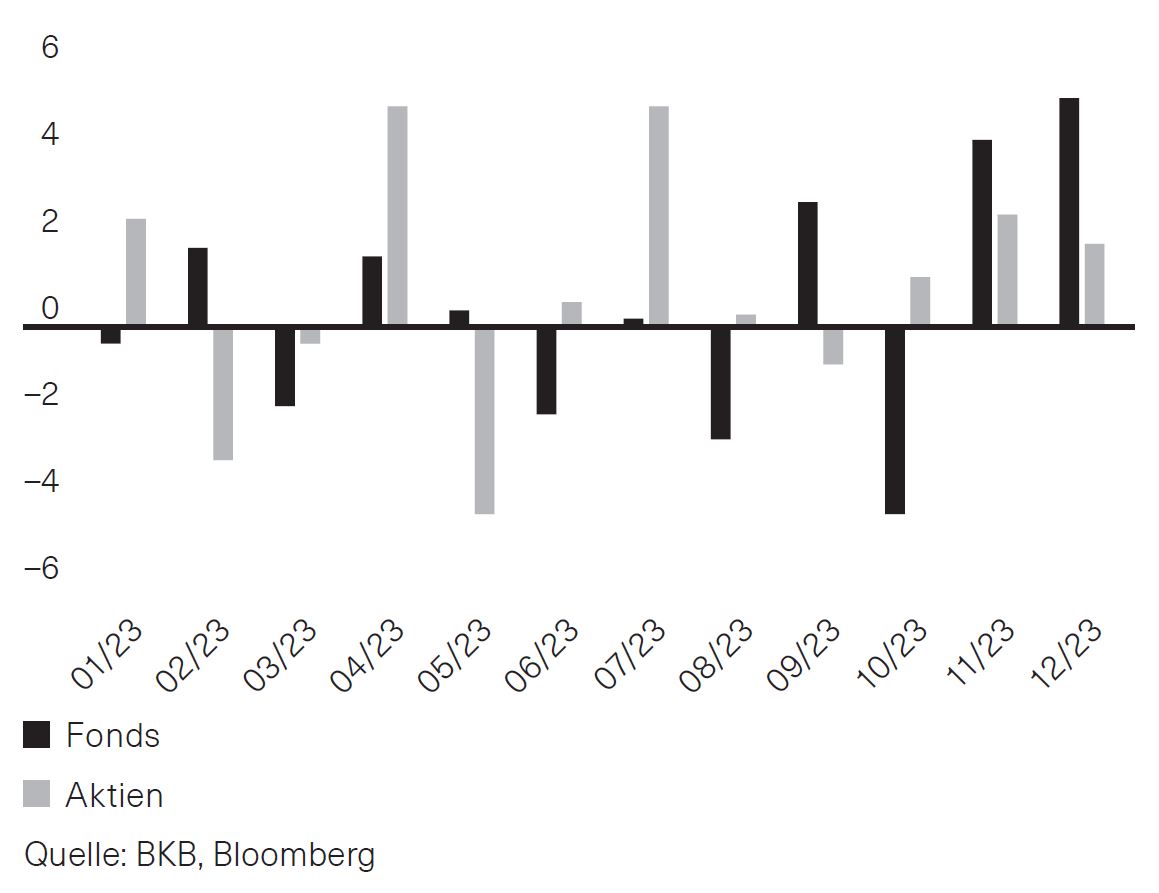

Abb.1: Entwicklung der Immobilien in 2023

Schweizer Immobilienmarkt

Zum Jahresausklang haben sich im Dezember Schweizer Immobilienfonds und Immobilienaktien abermals gemeinsam positiv entwickelt. Die Immobilienfonds erlebten den besten Monat im Jahr 2023 und stiegen um 5,3 %, während Immobilienaktien auf Indexbasis immerhin noch 1,9 % zulegen konnten (Abb. 1). Mit diesem Gleichlauf normalisiert sich das für dieses Jahr atypische Muster, dass sich Fonds und Aktien gehäuft gegensätzlich entwickeln, wie dies in 7 Monaten der Fall war. Das gesamte Segment von Immobilienanlagen entwickelte sich 2023 wie folgt: Die Aktien hatten mit einem Zuwachs von 10,7 % die Nase deutlich vorn. Den Fonds reichten letztlich zwei starke Monate zum Jahresende, um 2023 mit einem ordentlichen Return von 5 % zu beenden. Dies war deutlich mehr, als man während des Jahres erhoffen konnte. Insgesamt dominierten Aktien die Fonds in 7 Monaten.

Dieses erfreuliche Jahresende zeigt, wie robust der Immobilienmarkt 2023 war, trotz vieler Klippen, die es zu umschiffen galt. Zum einen hat sich die Bewertungssituation entspannt. Im Schnitt sind Fonds nicht überteuert. Fonds mit höheren Aufgeldern stehen Fonds gegenüber, die mit einem Abschlag zum Nettoinventarwert gehandelt werden. Dies impliziert auch eine gute Anpassungsfähigkeit an das neue Zinsniveau.

Fundamental bleibt die Nachfrage nach Wohnraum stabil Fonds berichten von steigenden Substanzwerten, stabilen Mieten und sinkenden Leerständen. Sie verfügen in aller Regel über attraktive Ausschüttungen. Sinken Zinsen und Inflation, endet die restriktive Geldpolitik oder nimmt die Wirtschaft wieder mehr Fahrt auf, verbessert sich das Umfeld für Schweizer Immobilienmärkte deutlich.

Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Aktienmärkte mit Kursgewinn im Dezember

Sinkende Anleiherenditen und eine günstigere Einschätzung der Anleger zu Inflation und künftiger Wirtschaftsentwicklung haben im Dezember weltweit die Aktienkurse steigen lassen. So haben amerikanische Aktien im S&P500 4,5 % und im NASDAQ sogar 5,6 % zugelegt. Europäische Aktien des ESTOXX50 stiegen um 3,2 % und Schweizer Aktien schlossen das Jahr mit einem Zuwachs von 2,4 % im SPI und 2,6 % im SMI ab.

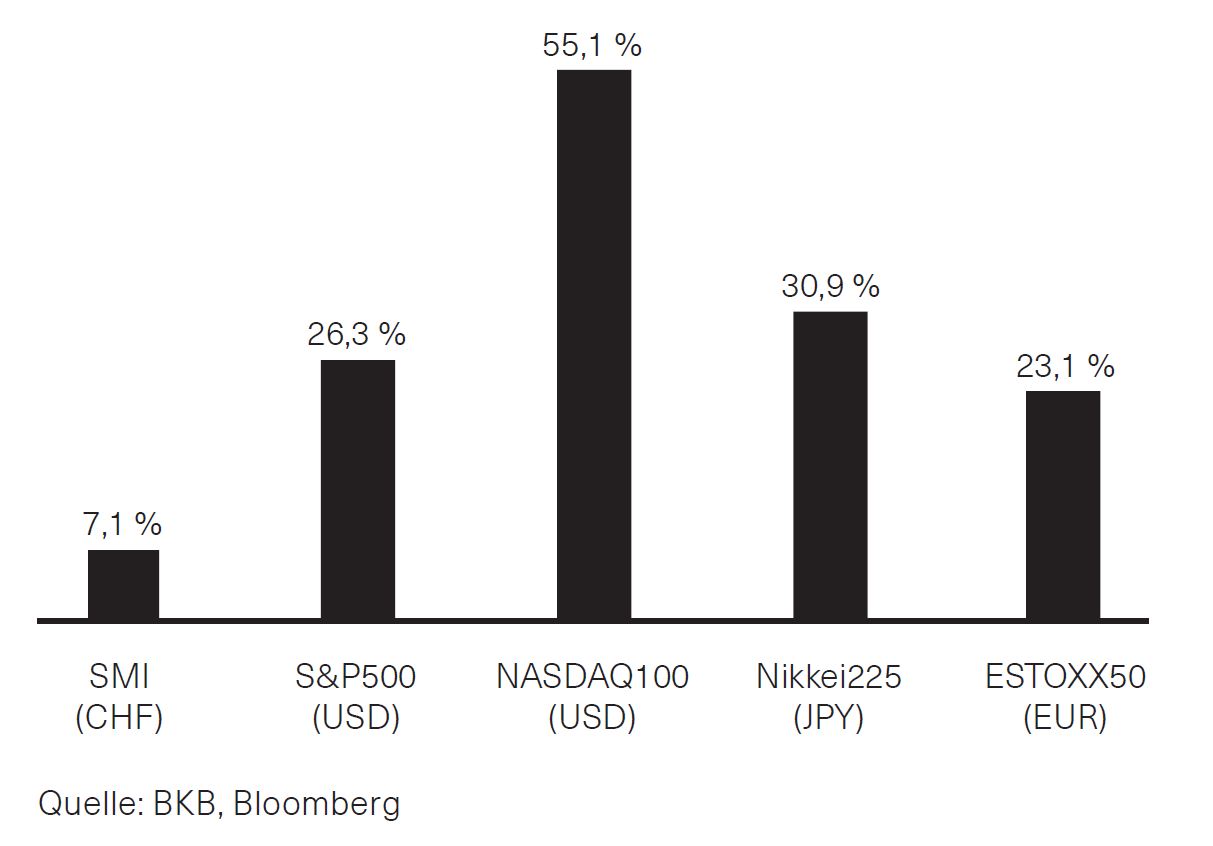

Insgesamt war 2023 also ein gutes Aktienjahr, allen Krisen zum Trotz. In jeweils lokaler Währung legte der S&P500 rund 26 %, der NASDAQ sogar 55 % zu. Japanische Aktien im Nikkei225 stiegen um 31 % und europäische Aktien um 23 %. In der Schweiz stiegen die Aktien des SMI immerhin noch um 7 % (Abb. 1).

Das Jahr 2023 war geprägt von vielen Themen, die auf den ersten Blick wenig erbaulich für Aktienmärkte sind. Die andauernden geopolitischen Unruhen, starke Zinsbewegungen, restriktive Notenbanken, grosse Sorgen um den Geldwert und die eingetrübte Wirtschaftsentwicklung haben belastet. Die am Ende erfreulichen Marktresultate zeigen jedoch, dass Anleger mehrheitlich diesen Sorgen standhielten und sich eher auf die sich ergebenden Chancen fokussiert haben.

Wir sind für 2024 grundsätzlich optimistisch für die Aktienmärkte gestimmt. Die Analysen lassen auf eine positive Entwicklung der Gewinne schliessen. Zudem gibt es im historischen Vergleich beim einen oder anderen Markt Raum für leicht höhere Bewertungen. Wir rechnen mit einer insgesamt positiven Entwicklung des globalen BIP, sinkenden Inflationsraten und ersten Leitzinssenkungen der Notenbanken.

Abb. 1: Aktienperformance in 2023; Quelle: BKB, Bloomberg

Anlagestrategie

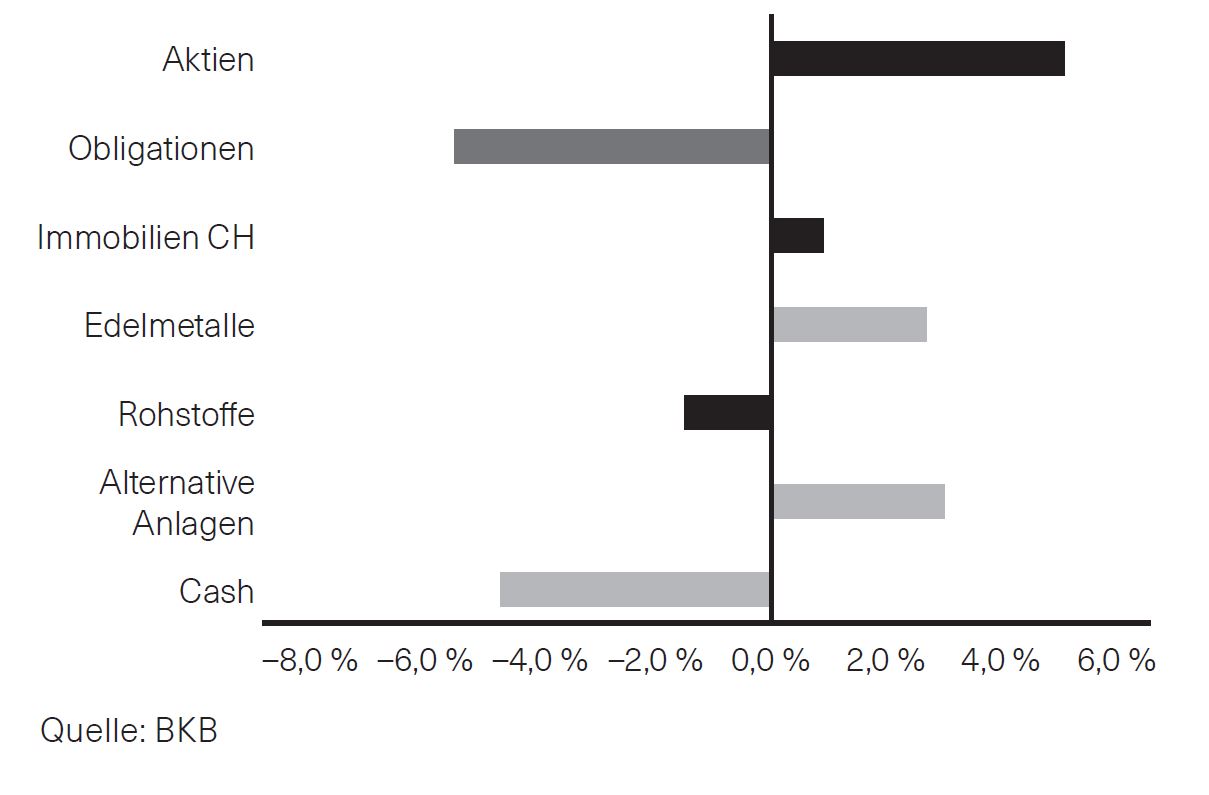

Aufgrund der positiven Einschätzung bleiben wir bei den Aktien übergewichtet. Die Aktienquote liegt in den Vermögensverwaltungsmandaten bei der Strategie Fokus Schweiz Ausgewogen aktuell rund 5 % über der strategischen Aktienquote von 45 % (Abb. 2).

Abb. 2: Fokus Schweiz Ausgewogen / Taktische Über-/Untergewichtung vs. Strategie; Quelle: BKB

Heutige Marktentwicklung (Stand ca. 09:15 Uhr, 15.01.2024, Basel Zeit)

Der SMI-Index startet heute leicht stärker in die neue Woche. Dies gilt auch für den deutschen Aktienindex (DAX). Für die US-Aktienindizes signalisieren die Futures einen kaum veränderten Wochenstart.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.