Weitere Leitzinserhöhungen im Juni erwartet

Die Entwicklung der Inflation für den USD, EUR und CHF zeigt inzwischen etwas divergierende Trends. Während in der Schweiz die Inflation von Februar (3,4 %) bis Mai (2,2 %) deutlich gefallen ist, verharrt sie in der Eurozone trotz fallendem Trend mit 7 % (April) auf sehr hohem Niveau. In den USA lag die Inflation im April mit 4,9 % ebenfalls auf hohem Niveau. Falls sich die Erwartung eines Rückgangs im Mai auf 4,1 % bewahrheitet, dann könnte die US-Notenbank eine Zinspause einlegen. Die Leitzinsen für den USD würden am 14. Juni dann also bei 5,25 % belassen. Die US-Inflationsdaten, die am 13. Juni veröffentlicht werden, könnten für den Zinsentscheid somit massgeblich sein.

Weniger Spielraum hat die Europäische Zentralbank EZB. Sie dürfte am 15. Juni aufgrund der weiterhin hohen Inflation die Zinsen erneut anheben. Der EUR-Leitzins (Refinanzierungssatz) sollte am 15. Juni erwartungsgemäss von 3,75 % auf 4 % steigen.

Auch die Schweizerische Nationalbank wird am 22. Juni ihren planmässigen Zinsentscheid fällen. Erwartet wird eine Anhebung um 0,25 %, was den CHF-Leitzins auf 1,75 % ansteigen lassen würde. Der starke Franken, fallende Energiepreise und die schwache Konjunktur sind Faktoren, die dafür sprechen, dass die SNB schon sehr nah am Gipfel dieses Zinszyklus angekommen ist.

Trotz Rezessionstendenzen Arbeitslosigkeit tief

Die Wirtschaftsleistung der Eurozone ist im vierten Quartal 22 und im ersten Quartal 23 im Vergleich zum jeweiligen Vorquartal um jeweils 0,1 % leicht geschrumpft. Somit spricht man von einer Rezession. Dennoch verharrt die Arbeitslosigkeit in der Eurozone mit 6,5 % auf einem Rekordtief. Auch in den USA und in der Schweiz war das Wirtschaftswachstum im ersten Quartal nur leicht positiv.

Die befürchtete Rezession ist aber ausgeblieben. Mit ca. 2 % bleibt die Arbeitslosenrate in der Schweiz weiterhin sehr tief. In den USA haben die Arbeitsmarktzahlen für den Monat Mai die anhaltende Stärke des US-Arbeitsmarktes bestätigt. Die US-Arbeitslosigkeit bleibt auf einem sehr tiefen Stand von 3,7 %. Die Lohnkosten in den USA sind im Mai gegenüber dem Vormonat durchschnittlich um 0,3 % gestiegen, etwas weniger als noch im April. Es wird erwartet, dass die restriktive Geldpolitik der US-Notenbank eine moderate Abkühlung des US-Arbeitsmarkts bewirken müsste.

US-Schulden- und Bankenkrise abgewendet

Im Streit um die Anhebung der US-Schuldenobergrenze kam es, wie es in der Vergangenheit immer gekommen ist, zu einem Kompromiss. Die beiden politischen Lager haben sich darauf geeinigt, die Schuldenobergrenze anzuheben. Eine drohende Zahlungsunfähigkeit der amerikanischen Regierung wurde damit abgewendet. Dass der Kompromiss erst kurz vor knapp zustande kam, gehört wohl zur Dramaturgie der politischen Prozesse in den USA und ist sicherlich mit darauf zurückzuführen, dass Republikaner und Demokraten sich gefühlt faktisch in einem Dauerwahlkampf befinden. Neben dem Kompromiss an sich und der damit verbundenen Vermeidung der Zahlungsunfähigkeit ist unseres Erachtens positiv zu werten, dass die politischen Kontrahenten eine Verhandlungslösung gefunden haben, dass sich also weder Totalverweigerer bei den Republikanern noch bei den Demokraten durchsetzen konnten.

Nach der Übernahme der Regionalbank First Republic durch JP Morgan hat sich die Krise bei den US-Regionalbanken etwas gelegt. Ein ETF-Fonds, der die wichtigsten 38 US-Regionalbanken enthält, hat seit Anfang Jahr bist Mitte Mai fast 40 % seiner Kapitalisierung verloren. Seither haben sich die Aktienkurse deutlich erholt. Der Wert des Fonds ist seit Mitte Mai entsprechend um etwa 15 % gestiegen. Das Szenario einer erneuten globalen Bankenkrise scheint also mit der staatlich gestützten Rettung der Credit Suisse und der Intervention der US-Grossbank bei US-Regionalbanken abgewendet.

Anlagestrategie: Aktien bleiben übergewichtet

Mit Hinblick auf die erhoffte Wiederbelebung der Konjunktur im Jahr 2024, dem Abebben der Leitzinserhöhungen sowie den robusten Unternehmensergebnissen bei fairen Bewertungen der Aktienkurse halten wir an der taktischen Übergewichtung bei Aktien fest.

Marktentwicklung (Stand 9:30 Uhr, 12.06.2023, Basel Zeit):

Der SMI-Index liegt am Montag (12.06.2023) etwa 0.5% im Plus. Auch der deutsche Aktienindex (DAX) gewinnt aktuell 0.6%. Für die US-Aktienbörsen signalisieren die Futures Indices eine ebenfalls positive Handelseröffnung.

USA: Erwartungen bleiben eingetrübt

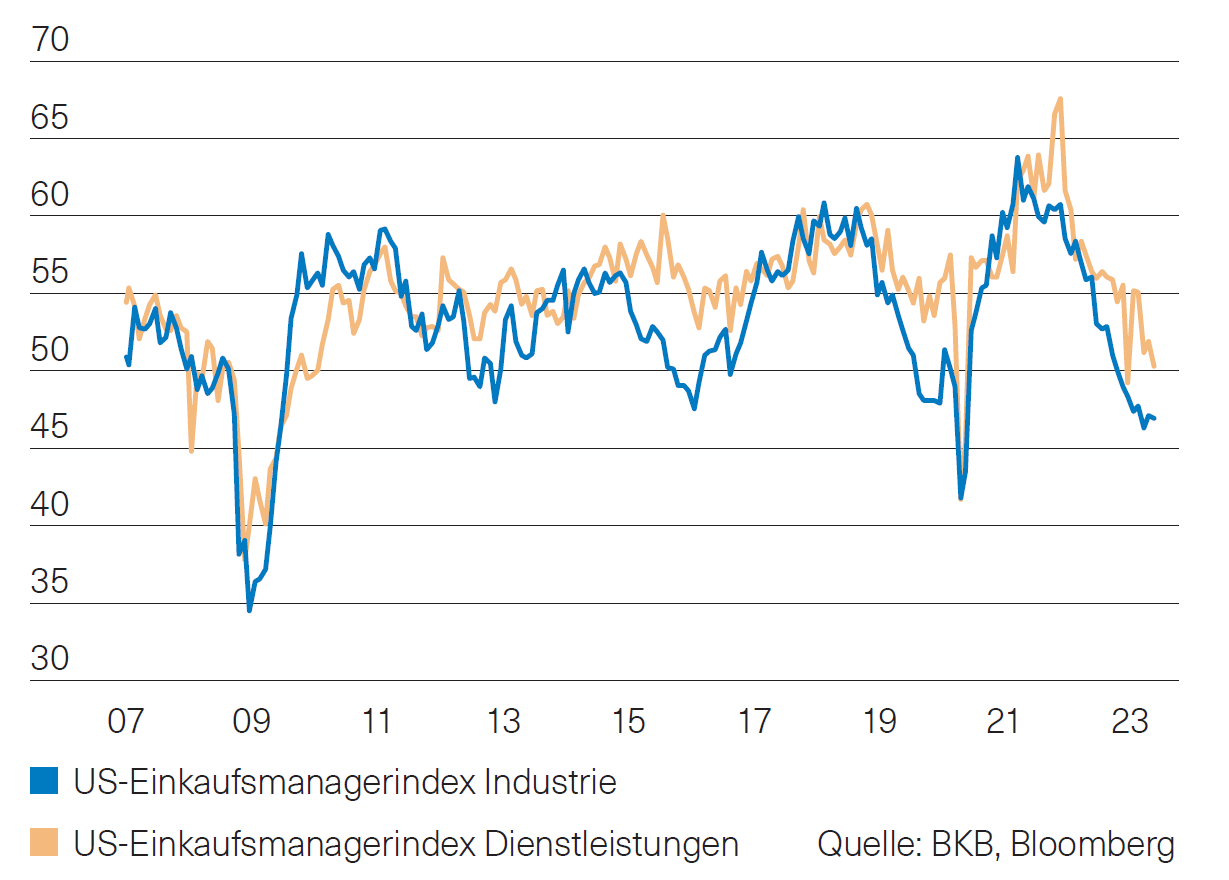

Auch wenn die Schätzung für das Wachstum im ersten Quartal etwas nach oben angepasst wurde, hat sich die Dynamik der Konjunkturentwicklung verlangsamt. Der Anstieg des BIP wird nun mit +1,3 % (QoQ, annualisiert) angegeben. Als Stütze wirkt der private Konsum, was unter anderem mit der anhaltend guten Lage auf dem US-Arbeitsmarkt (zuletzt erneut hohe Zahl neugeschaffener Stellen) zusammenhängen dürfte. Belastet haben dagegen die Investitionsausgaben. Diese werden aller Voraussicht nach auch in den kommenden Monaten die Konjunkturdynamik schwächen. Stark erhöhte Leitzinsen und entsprechend verschärfte Finanzierungsbedingungen dürften die Investitionsbereitschaft der privaten Haushalte und der Unternehmen dämpfen. Die Frühindikatoren mahnen zur Vorsicht. Der Einkaufsmanagerindex für die Industrie liegt im kontraktiven Bereich, der Index für den Dienstleistungsbereich liegt nur noch knapp darüber (Abb. 1).Abb. 1: USA – Einkaufsmargenindizes

Eurozone: Entspannung beim Gaspreis

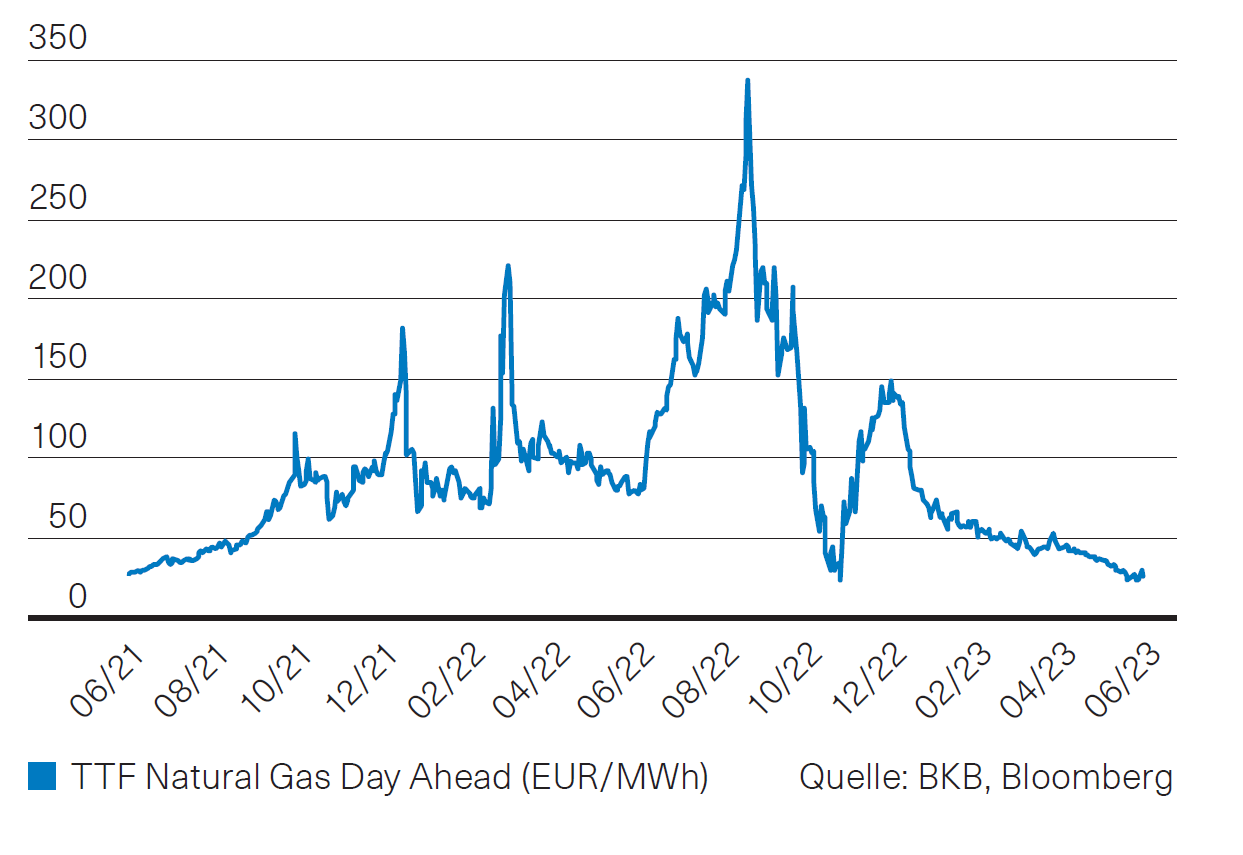

In der Eurozone ist die Stimmung zweigeteilt. Die Frühindikatoren für die Industrie bleiben unter Druck. Dabei hat sich die Lage beim Gas weiter entspannt. Der in den Niederlanden notierte Preis lag Ende Mai über die gesamte Terminkurve hinweg unter 50 Euro je MWh. Am Spotmarkt mussten sogar weniger als 24 Euro bezahlt werden, verglichen mit 340 Euro Ende August 2022 (Abb. 2). Die Angst vor explodierenden Strom- und Heizkostenrechnungen sind damit aktuell bei vielen Haushalten in den Hintergrund getreten. Dies und die gute Lage auf dem Arbeitsmarkt sind sicherlich Gründe dafür, dass sich die Indikatoren aus dem Dienstleistungsbereich auch in der Eurozone im expansiven Bereich bewegen.

Abb. 2: Eurozone - Gaspreis, Quelle: BKB, Bloomberg

Schweiz: Indikatoren erneut schwächer

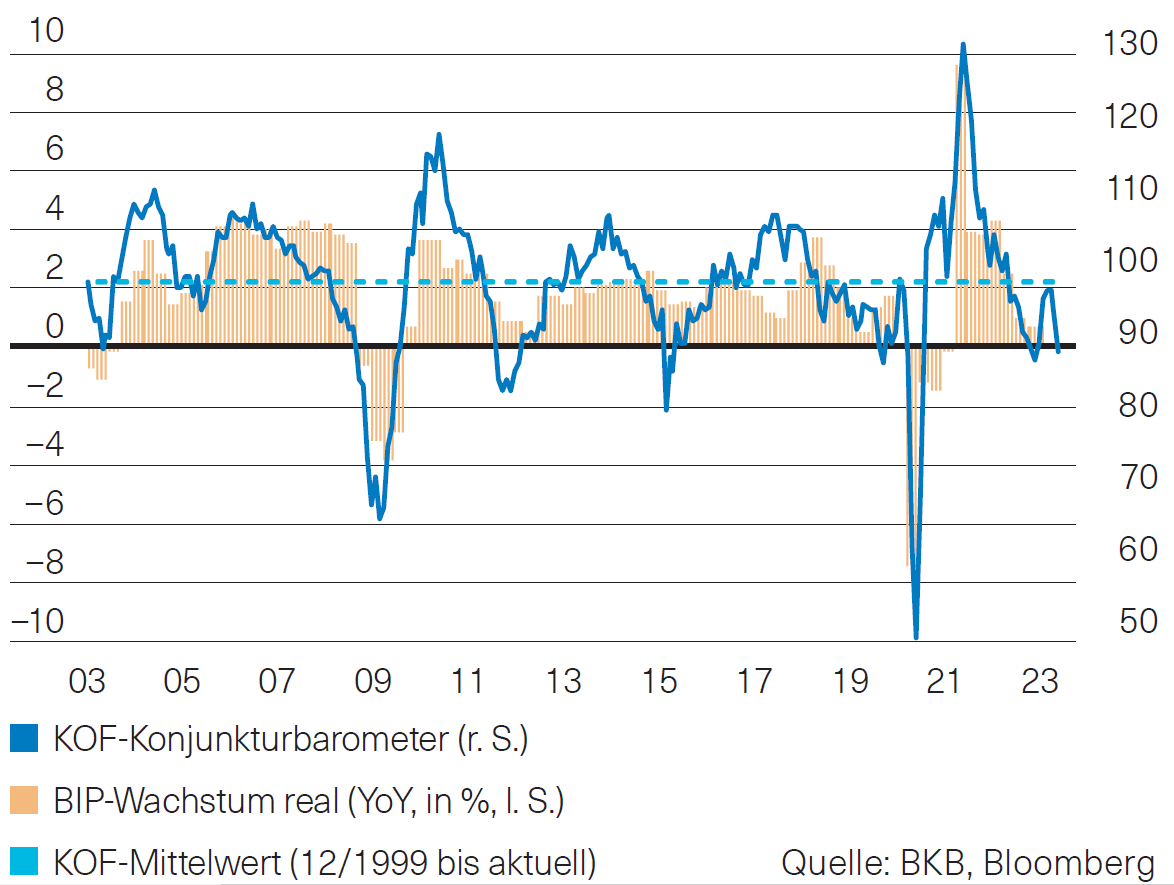

Die Stimmung in der Schweizer Wirtschaft kann sich aktuell nicht den allgemein beobachtbaren Trends entziehen. Der Einkaufsmanagerindex für die Industrie ist erneut gesunken und liegt nun bei nur noch 43,2 Punkten. Dies ist der tiefste Stand seit Juni 2020, also kurz nach Ausbruch der Corona-Krise. Und auch das KOF-Konjunkturbarometer ist zuletzt erneut gesunken. Es liegt mit 90,2 Punkten nun wieder etwas stärker unter dem Durchschnitt der letzten 20 Jahre (Abb. 3). Trotz dieser eingetrübten Stimmung gibt es keine Anzeichen einer deutlicheren Verschlechterung der Lage auf dem Arbeitsmarkt. Die Konsensprognose für den Anstieg des BIP 2023 wird nach wie vor mit +0,6 % angegeben.

Abb. 3: Schweiz – KOF-Konjunkturbarometer, Quelle: BKB, Bloomberg

Zentralbanken zwischen Inflation und Rezession

Im Kampf gegen die Inflation hat die US-Notenbank (Fed) den US-Leitzins seit vergangenem März in einem derart raschen Tempo angehoben wie seit den 1980er-jahren nicht mehr. Dennoch bleibt die Inflation hartnäckig hoch. Die abkühlende US-Wirtschaft lässt die Teuerungsrate langsamer zurückgehen als von der Fed erhofft. Die Kerninflation lag im April mit 5,5 % immer noch deutlich über dem Fed-Ziel von 2 %. An einer Konferenz am 19. Mai schloss denn Fed-Chef Powell trotz zunehmender Rezessionsängste einen weiteren Zinsschritt an der nächsten Fed-Sitzung nicht aus. Allerdings sind sich die Fed-Mitglieder über die Angemessenheit eines weiteren Zinsschrittes uneins. Derweil rechnen Markteilnehmer nicht mit weiteren Zinsschritten, sondern dass das Fed bereits Ende Jahr den Leitzins wieder senken könnte.

Im Euroraum deutet vieles darauf hin, dass die Europäische Zentralbank (EZB) aufgrund des anhaltend hohen Preisdrucks weitere Zinserhöhungen beschliesst. Dabei beobachten die EZB-Währungshüter besonders aufmerksam die Kernrate. Diese sank im Mai, ist aber mit 5,3 % immer noch deutlich über dem Ziel der EZB von 2 %. Bislang gibt es keine Anzeichen, dass die Kerninflation nachhaltig sinkt. EZB-Chefin Lagarde zeigt sich entschlossen, den Kampf gegen die Inflation fortzusetzen. Sie werden die Leitzinsen auf ein Niveau bringen, das ausreichend restriktiv sei, um ihr Inflationsziel zu erreichen. Der nächste Zinsentscheid der EZB steht am 15. Juni an.

Abb. 1: Immobilienmarktentwicklung 2023, Quelle: BKB, Bloomberg

Die Rendite der 10-jährigen US-Staatsanleihen ist im Mai gesunken und notiert bei rund 3,6 %. Die Rendite der 10-jährigen deutschen Bundesanleihen fiel nach einem vorübergehenden Anstieg ebenfalls auf 2,29 %, während diejenige der Schweizer Staatsanleihen einen leichten Rückgang auf rund 0,78 % verzeichnete. Die unsicheren Konjunkturperspektiven und die weiteren Zinsentscheide der Notenbanken beherrschen zurzeit die Märkte. Bleibt die Inflation hartnäckig, dürften weitere Zinsschritte folgen. Wir bleiben bei den Obligationen in CHF in unseren Mandaten untergewichtet.

Schweizer Immobilienmarkt

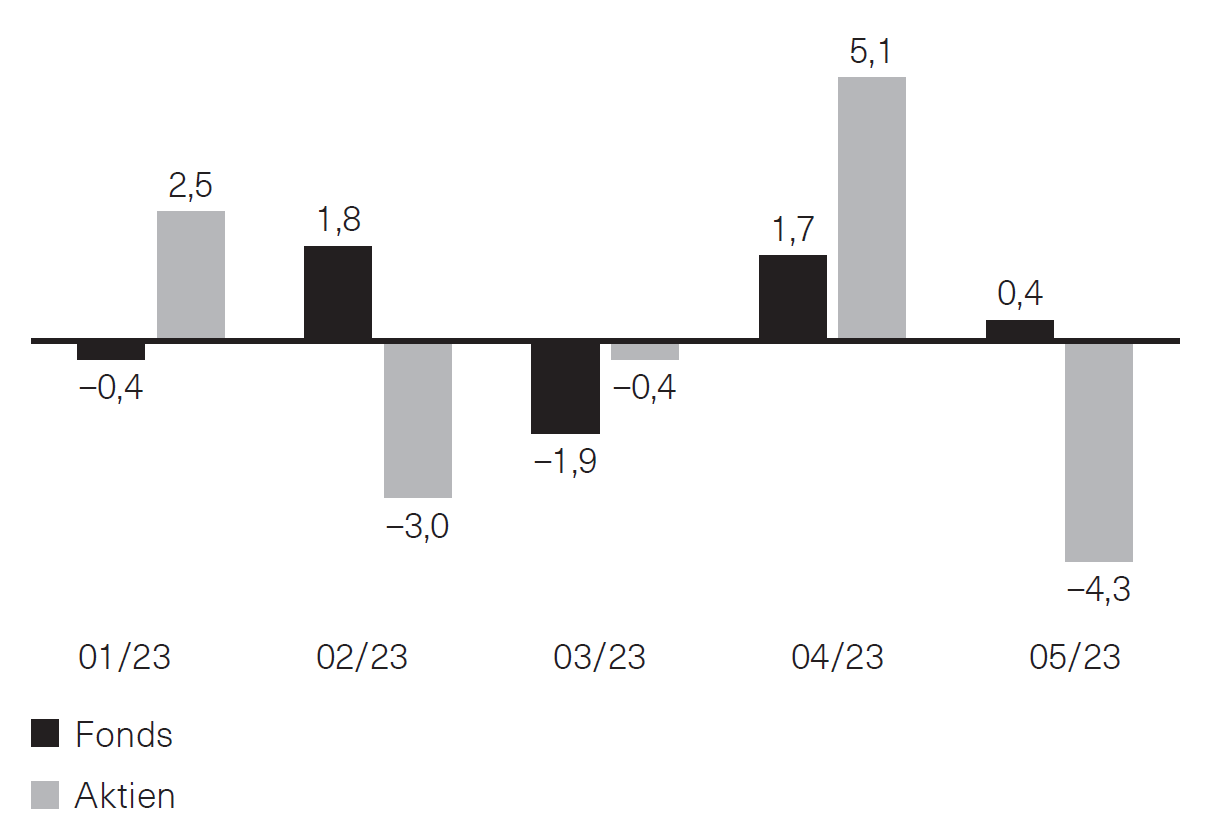

Nach einem erfreulichen April entwickelten sich die kotierten Schweizer Immobilienanlagen im Mai sehr unterschiedlich. Während die Fonds auf der Stelle traten und leicht im Plus schlossen, gaben Immobilienaktie sehr deutlich nach und verloren 4,3 % (Abb. 1). Seit Jahresbeginn liegen damit die Fonds 1,6 % im Plus, während Immobilienaktien 0,4 % verloren haben. Auf Abbildung 1 ist deutlich zu erkennen, dass Immobilienaktien sowohl nach oben als auch nach unten viel ausgeprägtere Schwankungen aufweisen als die Fonds.

Die Nachfrage nach Immobilienprodukten scheint trotz der sehr hohen Schwankungen im letzten Jahr ungebrochen. In den ersten zwei Quartalen wurden 21 Kapitalmarkttransaktionen durchgeführt.

Fundamental bleibt die Marktlage weiter positiv. Die Firmen berichten von steigenden Substanzwerten, stabilen Mieten, geringen Leerständen und attraktiven Ausschüttungen. Dämpfende Faktoren wie gestiegene Inflation, Zinserhöhungen, Sorgen um die Konjunktur sowie geopolitische Störungen sind langsam im Markt verarbeitet. Die zugrundeliegende Nachfrage nach Wohneigentum ist ungebrochen.

Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Die Aktienmärkte zeigten im Mai deutliche Performanceunterschiede. Japanische Aktien konnten die Aktienmärkte der übrigen Industrieländer übertreffen, nachdem solide Wirtschaftsdaten Hoffnungen auf ein Ende der deflationären Stagnation ausgelöst hatten. In den USA dominierte das inzwischen gelöste Dilemma um die Schuldenobergrenze die Schlagzeilen. Dank Währungsgewinnen konnten Schweizer Anleger trotz geringer Performance der US-Aktien in Lokalwährung eine positive Monatsrendite in CHF erzielen. Ebenso profitierten Schwellenländeraktien von Währungsgewinnen. Dagegen unterbrachen die Aktien der Eurozone mit der ersten negativen Monatsperformance in diesem Jahr ihren Höhenflug. Auch die Kurse von Schweizer Aktien waren rückläufig (Abb. 1).

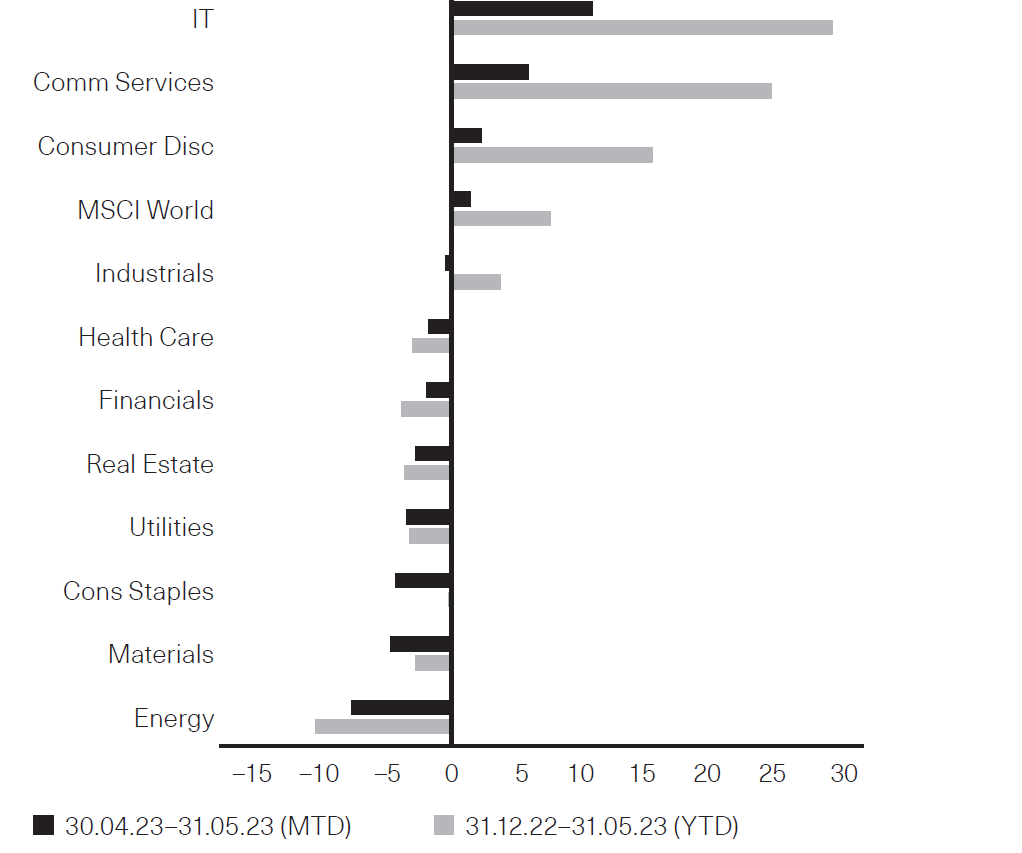

Auf Sektorenebene war die Performance der IT-Titel weltweit gegenüber den übrigen Branchen im Mai überragend, wozu die Begeisterung für das Thema Künstliche Intelligenz beitrug. Besonders schwach zeigten sich dagegen Energie- und Grundstoffaktien angesichts gedämpfter Nachfrageerwartungen (Abb. 2).

Abb. 1: Regionale Aktien-Performance im Mai

Beiträge zum Net Total Return (CHF); Quelle: BKB, Bloomberg (MSCI)

Anlagestrategie

Wir halten weiterhin an unsrer übergewichteten Aktienquote fest, die je nach Strategie gut 3 % über der strategischen Allokation liegt.

Die Entwicklung der Unternehmensgewinne zeigte sich zuletzt stabiler als erwartet, rückläufige Inflationsraten und ein wahrscheinliches Ende des Zinserhöhungszyklus dürften Aktien ebenso stützen wie die in Relation zum gegenwärtigen Zinsumfeld fairen Bewertungen.

Abb. 2: Globale Sektorenperformance relativ zum Gesamtmarkt

Quelle: BKB, Bloomberg (MSCI)

Dr. Sandro Merino

Chief Investment Officer und Leiter BKB Asset Management

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.