Warum die EZB die Renditeentwicklung mit Argusaugen beobachtet und mehr Aktuelles rund um Zinsen, Währungen und Immobilien erfahren Sie von BKB-CIO Dr. Sandro Merino.

US-Notenbank (Fed) dämpft «Inflationssorgen»

Beim halbjährlichen Rechenschaftsbericht bestätigte Fed-Chef Powell vor dem US-Kongress die äusserst lockere Geldpolitik der US-Notenbank. Trotz der verbesserten Aussichten auf eine nachhaltige Erholung im weiteren Jahresverlauf bleibt ein Ausstieg aus der aktuellen Geldpolitik gemäss Powell in weiter Ferne. Zu unsicher sei die Entwicklung in Anbetracht der vorherrschenden Pandemie. Zudem ist die US-Wirtschaft noch weit von den Zielen der Fed entfernt. Die Inflationserwartung, welche gegenwärtig die internationalen Anleihemärkte umtreibt, stellt aus Sicht der Fed aktuell keine Bedrohung für den US-Aufschwung dar. Die Fed-Mitglieder rechnen nicht mit einem starken und nachhaltigen Inflationsanstieg. Vielmehr könnte es gemäss Powell noch länger dauern, bis das Inflationsziel der Fed wieder nachhaltig erreicht wird. Mitte März veröffentlich das Fed seine neuen Leitzinsprojektionen.

EZB beobachtet Renditeentwicklung mit Argusaugen

Nach den jüngsten Turbulenzen am Anleihemarkt liess EZB-Präsidentin Lagarde verlauten, dass die Europäische Zentralbank (EZB) die weitere Entwicklung der Staatsanleiherenditen genau beobachten wird. Diese seien von besonderer Wichtigkeit für die Finanzierungsbedingungen in der Wirtschaft. Bei einem unkontrollierten Renditeanstieg werde die EZB notfalls einschreiten.

Ausblick

Die Erwartungen der Finanzmarktteilnehmer bezüglich einer höheren Inflation aufgrund der massiven Konjunkturprogramme waren in den ersten Wochen des Jahres massgeblich für den Renditeaufwärtstrend beidseits des Atlantiks verantwortlich. Obschon die langfristigen Inflationserwartungen im Februar einen Dämpfer erlitten, setzte sich die Schwäche an den Anleihemärkten fort. Die Rendite 10-jähriger US-Staatsanleihen erreichte ein Höchst von rund 1,50 %. Die Rendite der 10-jährigen deutschen Staatsanleihen kletterte auf rund –0,23 %, während diejenige der Schweizer Staatsanleihen auf ca. –0,22 % anstieg. Das Aufwärtspotenzial der Rendite dürfte aber vorerst begrenzt sein. Die Konjunktur ist durch die Corona-Krise nach wie vor stark erhöhten Risiken ausgesetzt. Eine Wiederbelebung der Corona-Sorgen dürfte die Nachfrage nach Sicherheit befeuern. Hinzu kommt die sehr expansive Geldpolitik der Notenbanken. Wir bleiben in unseren Mandaten bei den Obligationen weiterhin deutlich untergewichtet.

Schweizer Immobilienmarkt

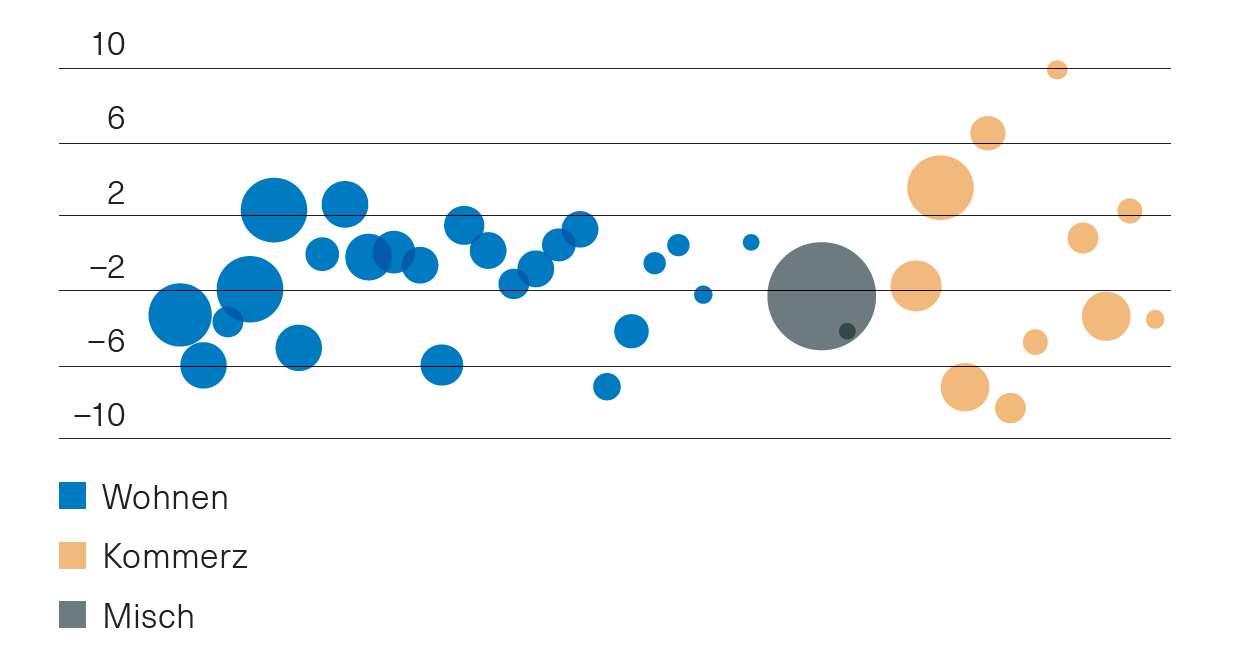

Auch im Februar dauerte die Kurskorrektur bei den Schweizer Immobilienanlagen an. Die Immobilienfonds lagen seit dem Jahresstart bis zum Monatsende mit rund 2 % im Minus. Immobilienaktien fielen sogar noch deutlicher um 4,75 %. Dabei fiel der Februar sehr unterschiedlich aus. Während die Immobilienaktien einen zweiten negativen Monat in Folge verzeichneten und um gut 2,5 % fielen, konnten die Fonds das im Januar verlorene Terrain teilweise wieder zurückerobern. Sie stiegen um knapp 1,6 %. Innerhalb der Fonds lässt sich seit dem Jahresstart keine klare sektorale oder regional bestimmte Tendenz festmachen. Die Bandbreite der Ergebnisse liegt zwischen –7 % und +10 % (Abb. 1). An beiden Extrempunkten finden sich sowohl kommerzielle als auch Wohnfonds. Grössere Gewinner wurden tendenziell im letzten Jahr über Gebühr abgestraft und erholen sich somit.

Abb. 1: Performance Immobilienfonds seit Jahresbeginn nach Sektoren (Kugelgrösse = Fondsgrösse), in %

Quelle: BKB, Bloomberg

Längerfristig bleiben Immobilien jedoch ein beruhigendes Element im Portfolio. Der Grund dafür ist die langfristige Ausrichtung der beiden Treiber für deren Wertentwicklung: stabile Mieteinnahmen und hohe Bewertungen aufgrund niedriger Zinsen. Positive Faktoren für den Immobilienmarkt bleiben weiterhin die hohe Nachfrage, attraktive Ausschüttungsrenditen und der Ruf, eine krisenfeste Anlageklasse zu sein. Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Wie legen Sie Ihr Vermögen am besten an? Lassen Sie sich beraten und entscheiden Sie selbst. Oder definieren Sie mit uns Ihre persönliche Anlagestrategie und überlassen Sie die Umsetzung der Basler Kantonalbank.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.