Auf einen Blick

-

Wer mit der Säule 3a für die Zeit nach der Pensionierung vorsorgt, spart bekanntlich Steuern.

-

Bei einer gestaffelten Auszahlung von Vorsorgegeldern fällt diese Ersparnis noch höher aus.

-

Unser Beispiel zeigt, wie auch Sie ganz einfach von tieferen Steuern bei der Auszahlung profitieren.

Doch nicht nur beim Einzahlen in die dritte Säule kann man Steuern optimieren. Auch die Auszahlung der eigenen Vorsorge birgt hinsichtlich Steuern ein grosses Sparpotential. Wie hoch dieses tatsächlich ausfällt ahnen viele nicht. Hier lohnt es sich aber genauer hinzuschauen.

Einmaliger, hoher Bezug lässt Steuerbelastung ansteigen, gestaffelter Bezug viel weniger

Wer zum Zeitpunkt der eigenen Pensionierung das Guthaben von sämtlichen Vorsorgekonten auf einmal bezieht, zahlt darauf sogenannte Kapitalauszahlungssteuern. Diese sind zwar gesondert vom steuerbaren Einkommen, jedoch ist die Kapitalauszahlungssteuer genau wie die Einkommenssteuer progressiv: Je mehr Vorsorgegeld also im gleichen Steuerjahr bezogen wird, desto höher fällt die prozentuale Steuerbelastung bei der Kapitalauszahlungssteuer im jeweiligen Auszahlungsjahr aus.

Mit gestaffeltem statt einmaligem Bezug lässt sich die Steuerlast bei den Kapitalauszahlungssteuern reduzieren. Das Resultat: die sogenannte Progression bei der Steuerbelastung wird reduziert und es werden viel tiefere Steuerbeträge fällig.

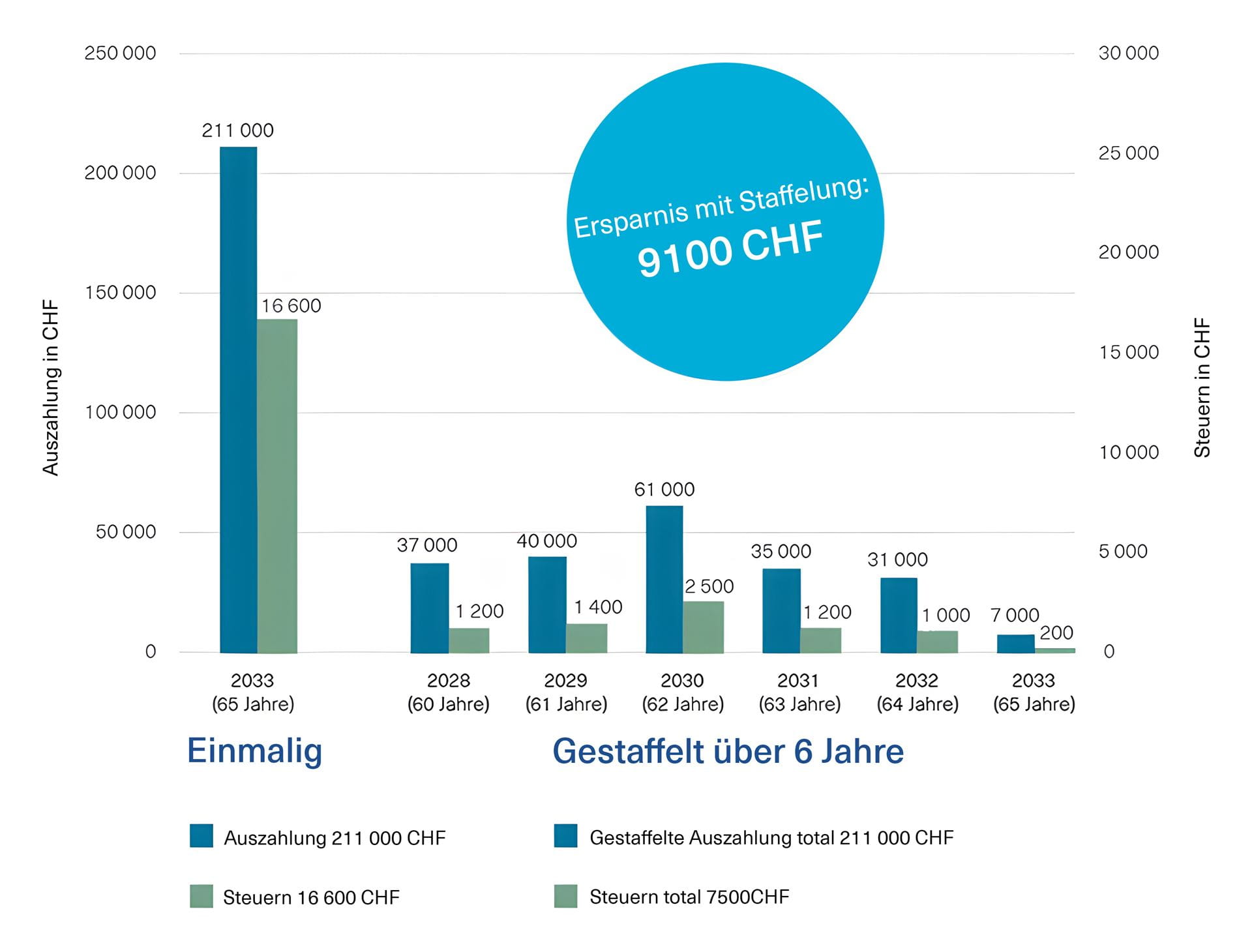

Abb.: Einmalige vs. gestaffelte Auszahlung von Vorsorgegeldern über 6 Jahre

Die Grafik zeigt beispielhaft die einmalige sowie die gestaffelte Auszahlung von Vorsorgegeldern über 6 Jahre. Der gestaffelte Bezug bewirkt eine um 9100 Franken tiefere Besteuerung. Hinweis: Die tatsächliche Steuerersparnis kann abweichen.

So funktioniert der gestaffelte Bezug (siehe Grafik oben)

Beispiel: Lisa Müller, Jahrgang 1968, konfessionslos, ledig, Steuerdomizil Basel-Stadt, Schweiz

Lisa Müller aus Basel-Stadt hat beim Erreichen des 65. Lebensjahrs 5 Sparen-3-Konten bei der Basler Kantonalbank. Zusätzlich hat sie eine Versicherungslösung abgeschlossen, die im Jahr 2028 fällig wird. Lisa lässt sich die Vorsorgebeträge über 6 Jahre auszahlen und spart so gegenüber einer Einzelauszahlung 9100 Franken an Kapitalauszahlungssteuern im Kanton Basel-Stadt.Die intelligente Lösung: Mehrere Sparen-3-Konten aufbauen, über mehrere Jahre gestaffelt beziehen

Voraussetzung für den gestaffelten Bezug sind (statt einem einzigen Vorsorgekonto) mehrere solcher Konten, die man im Laufe des Erwerbslebens eröffnet und befüllt. Um Steuern zu sparen raten Vorsorgeexpertinnen und -experten somit: Eröffnen Sie über die Zeit mehrere Sparen-3-Konten und zahlen Sie auf diese ein.Wichtig: Auch Guthaben auf Freizügigkeitskonten und Kapitalbezüge aus der Pensionskasse sollten Sie in Ihren persönlichen Staffelplan integrieren. In den Jahren, in welchen diese Gefässe fällig werden, sollten Sie also keine grösseren Bezüge von Ihren Sparen-3-Konten tätigen.

Überlassen Sie Ihre Vorsorgeplanung nicht dem Zufall

Sie möchten Ihre Vorsorgeplanung in die Hand nehmen? Lassen Sie sich von unseren Expertinnen und Experten beraten. Wir analysieren Ihre persönliche Situation rund um Ihre Vorsorge und zeigen, wie Sie Ihren gestaffelten Bezug am cleversten umsetzen können.