Die Leistungen aus AHV und PK reichen heute oft nicht mehr aus, um den gewohnten Lebensstandard nach der Pensionierung aufrechtzuerhalten. Das ist vielen bewusst – deswegen investieren sie in die Vorsorge, meist über ein klassisches Säule 3a Konto. Was aber vielen noch zu wenig bewusst ist: Das Geld in der Säule 3a kann auch angelegt werden.

Säule 3a - Konto und Wertschriftensparen in der Vorsorge: Was ist der Unterschied?

Auf dem klassischen 3a-Konto wird das Geld zu einem bestimmten Zinssatz verzinst. Dieser ist im vorherrschenden Tiefzinsumfeld jedoch sehr tief. Im Vergleich dazu wird das Geld beim Wertschriftensparen in Aktien, Obligationen und andere Wertpapiere investiert. Das verspricht auf lange Sicht eine erheblich höhere Rendite als die Zinsen des Sparkontos.

Die Einzahlungsmöglichkeiten sind beim Säule 3a -Konto und Wertschriftensparen genau gleich: Wer einer Pensionskasse (PK) angeschlossen ist, kann pro Jahr 6883 CHF einzahlen. Ist man keiner Vorsorgeeinrichtung angeschlossen, sind es sogar bis zu 34 416 CHF bzw. bis zu 20% des Einkommens aus Selbständigkeit. Die einbezahlte Summe können Sie Ende Jahr bei der Steuererklärung von Ihrem Einkommen abziehen und so Steuern sparen.

Warum sollte ich meine 3. Säule in Wertschriften anlegen?

Ist es wirklich sinnvoll, das hart erarbeitete Vorsorgegeld in Aktien anzulegen? Experten sind sich einig: Ja, ist es. Denn angesichts des langen Anlagehorizonts fahren Sie in den meisten Fällen mit Wertschriften besser als mit einem klassischen 3a-Konto. Beim Wertschriftensparen haben Sie den Vorteil, dass sich Ihr Geld mit den Finanzmärkten entwickelt.

Bei der Säule 3a geht es nicht darum, schnell hohe Gewinne zu erzielen, sondern für das Alter langfristig ein Vermögen aufzubauen. Auf lange Sicht bewegen sich die Börsenkurse in der Regel nach oben. Wer einen Anlagehorizont von 10 Jahren und mehr mitbringt, wird mit Wertschriften also mit hoher Wahrscheinlichkeit dafür sorgen, dass sich sein Vermögen vermehrt – zwischenzeitliche Turbulenzen an der Börse eingerechnet.

Bis zu welchem Alter lohnt sich das Wertschriftensparen in der Vorsorge?

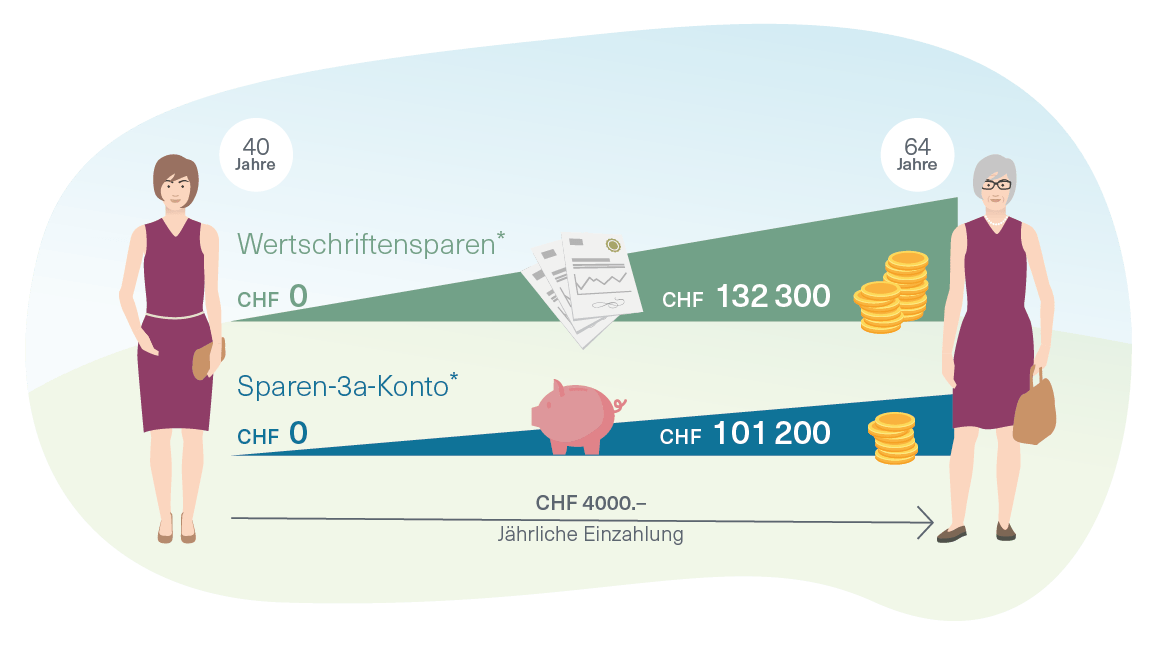

Das Thema Vorsorge ist ziemlich komplex und wird gerne auf die lange Bank geschoben. Aber keine Angst: Für die private Vorsorge ist es nie zu spät. Auch wenn Sie bis Alter 40 noch keinen Franken in die Säule 3a einbezahlt haben, können Sie noch viel Geld für Ihre Pensionierung herausholen. Nehmen wir einmal an, Sie investieren ab dem Alter von 40 Jahren jährlich 4000 CHF in eine Säule 3a Wertschriftenlösung mit moderatem Aktienanteil zu investieren.

Wertschriftensparen ermöglicht deutlich höhere Rendite als 3a-Sparkonto

In diesem Beispiel könnten Sie mit Wertschriftensparen über 132 000 CHF beiseite legen. Im Vergleich dazu hätte sich auf Ihrem Sparen-3a-Konto nur 101 200 CHF angesammelt.

*Wertschriftensparen: Mit einer Einkommensstrategie (Aktienanteil unter 50%) – Annahme: Erwartete Rendite von 2.25%.

*Sparen-3a-Konto: Basierend auf einem Zinssatz von 0,1%

Wie funktioniert das Wertschriftensparen?

Es ist ganz einfach: Sie zahlen ein Betrag in die Säule 3a ein und legen dabei fest, welchen Betrag Sie in Wertschriften investieren möchten. Dabei haben Sie die Wahl zwischen drei verschiedenen Anlagestrategien: Während Sie mit der Strategie „Einkommen“ eine zurückhaltendere Variante fahren, setzen Sie mit „Wachstum“ auf einen höheren Aktienanteil. Wenn Sie ein höheres Risiko eingehen können, aber auf einen zu dominanten Aktienanteil verzichten möchten, ist die Strategie «Ausgewogen» genau richtig für Sie.

| Strategie «Einkommen», Aktienanteil: über 25% | Strategie «Ausgewogen», Aktienanteil: über 50% | Strategie «Wachstum», Aktienanteil: über 75% |

| Diese Strategie eignet sich, wenn Sie nur ein beschränktes Risiko eingehen, sich aber höhere Ertragschancen mit Aktien oder Fremdwährungen nicht entgehen lassen wollen. Anlageziel ist die langfristige Erhaltung der Vermögenswerte. | Diese Strategie eignet sich, wenn Sie ein höheres Risiko akzeptieren, jedoch auf einen zu dominanten Aktienanteil verzichten möchten. Anlageziel ist der langfristige Vermögenszuwachs durch Kapitalgewinne. | Diese Strategie eignet sich, wenn Sie ein hohes Risiko durch einen massgeblichen Aktienanteil akzeptieren. Anlageziel ist der langfristige Vermögenszuwachs durch Kapitalgewinne |

Die Zinssätze auf 3a-Sparkonten sind derzeit sehr tief. Von daher ist gut zu überlegen, ob Sie Ihr Geld nicht lieber in eine Säule 3a Wertschriftenlösung investieren möchten. Auf lange Sicht erzielen Sie dadurch eine höhere Rendite als mit einem konventionellen Säule 3a - Konto.

Melanie Bissig

Leiterin Finanzplanung

Rechtliche Informationen

Rechtliche Informationen

© Basler Kantonalbank / Diese Angaben dienen ausschliesslich Werbezwecken und stellen eine freiwillige Dienstleistung der Basler Kantonalbank (BKB) dar, auf welche kein Rechtsanspruch besteht. Die BKB kann die Publikation jederzeit ohne Vorankündigung einstellen. Die publizierten Informationen dienen nicht der Anlageberatung und stellen in keiner Weise ein Kaufangebot, eine Anlageempfehlung oder eine Entscheidungshilfe in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen dar. Sie dienen einzig informativen Zwecken. Die in dieser Information verarbeiteten Aussagen, Stammdaten, Kennzahlen und Marktkurse bezieht die BKB aus öffentlich zugänglichen Quellen, die sie für zuverlässig hält. Eine Garantie für Richtigkeit und Vollständigkeit der Angaben, deren Auswertung oder deren Wiedergabe kann die BKB nicht übernehmen und keine Aussage ist als Garantie zu verstehen. Es wird keine Haftung für Verluste oder entgangene Gewinne übernommen, die aus der Nutzung oben stehender Informationen entstehen könnten. Zum Ausdruck gebrachte Meinungen können sich ohne vorherige Ankündigung ändern. Die in dieser Publikation enthaltenen Anlageinformationen könnten – je nach speziellen Anlagezielen, Zeithorizonten oder bezüglich des Gesamtkontextes der Finanzposition – für bestimmte Investorinnen und Investoren ungeeignet sein. Wir empfehlen, dass diese, bevor sie Anlageentscheidungen treffen, sich den Rat der Anlageberaterin bzw. des Anlageberaters ihrer Bank einholen. Diese Informationen richten sich ausschliesslich an natürliche und juristische Personen sowie Personengesellschaften und Körperschaften mit Wohnsitz bzw. Sitz in der Schweiz.