Die US-Zentralbank Fed signalisiert Nullzinsen bis Ende 2023 und die SNB hält an ihrer expansiven Geldpolitik fest um die Wirtschafts- und Preisentwicklung in der Schweiz zu festigen. Mehr zu Zinsen, Währungen und Immobilien erfahren Sie jetzt von BKB-CIO Dr. Sandro Merino.

Fed signalisiert Nullzinsen bis Ende 2023

Die US-Notenbank (Fed) hat an ihrer Sitzung im September beschlossen, das Zielband für den US-Leitzins bei 0 bis 0,25 % zu belassen. Die aktualisierte Prognose der Fed-Mitglieder sowie die jüngste Strategieanpassung deuten darauf hin, dass das Zielband für den US-Leitzins bis Ende 2023 unverändert bleibt. Fed-Chef Powell verwies zudem auf die überarbeitete Forward Guidance (Leitlinien). Neben der Vollbeschäftigung strebt das Fed eine Inflation an, die für eine gewisse Zeit die 2 %-Marke moderat überschreitet. Dadurch soll das neue langfristige Inflationsziel von durchschnittlich 2 % realisiert werden. Die Antwort, wie und wann das Fed ihr neues Inflationsziel erreichen will, blieb Powell jedoch schuldig.

SNB hält an expansiver Geldpolitik fest

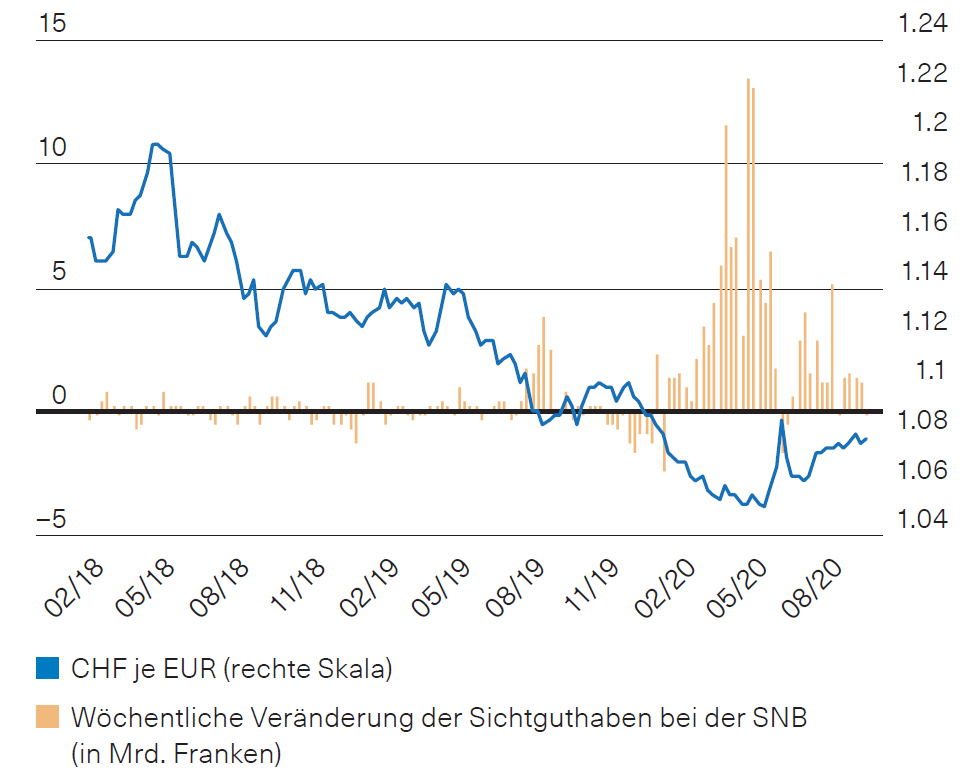

Die Schweizerische Nationalbank (SNB) hat an ihrer geldpolitischen Lagebeurteilung im September wie erwartet den Leitzins bei –0,75 % belassen. Sie stellt dem Bankensystem mittels Refinanzierungsfazilität weiter grosszügig Liquidität zur Verfügung. Ausserdem untermauerte sie ihr Bestreben, je nach Währungssituation verstärkt am Devisenmarkt zu intervenieren. Ab Ende Februar sorgten die Unsicherheiten rund um die Coronakrise für eine zunehmende Nachfrage nach Schweizer Franken und damit für einen vorübergehenden starken Aufwärtsdruck (Abb. 1). Aus Sicht der SNB ist die expansive Geldpolitik notwendig, um angemessene finanzielle Konditionen in der Schweiz zu gewährleisten und die Wirtschafts- und Preisentwicklung zu festigen.

Abb. 1: Veränderung der Sichtguthaben der Banken (in Mrd. Fr.)

Quelle: BKB, Bloomberg

Ausblick

Die Ängste vor einer zweiten Coronawelle nehmen insbesondere in Europa wieder deutlich zu. Mögliche Eindämmungsmassnahmen könnten die Weltwirtschaft nochmals stark belasten. Auch die handelspolitischen Spannungen bleiben ein Risiko für die Konjunktur. Positiv wirken dagegen die in vielen Ländern getroffenen wirtschaftspolitischen Massnahmen. Wegen der aktuell extrem expansiven Geldpolitik, der daraus resultierenden tiefen Zinsen und der damit verbundenen unattraktiven Renditeaussichten bleiben wir in unseren Mandaten bei den Obligationen deutlich untergewichtet.

Schweizer Immobilienmarkt

Nach einem gemischten August zeigte sich der Schweizer Immobilienmarkt im Ganzen freundlich für die Investoren. Sowohl Immobilienfonds als auch Immobilienaktien legten im Gleichschritt deutlich um rund 2,5 % zu, wobei die Fonds die Aktien sogar leicht übertreffen konnten. Seit Jahresbeginn driften die beiden Anlageklassen jedoch deutlich auseinander. Während Immobilienaktien noch deutlich unter –10 % notieren, liegen die Fonds sogar leicht im Plus. Die Gründe dafür liegen zum einen in der höheren Volatilität von Aktien, zum anderen halten Immobilienaktien tendenziell mehr kommerzielle Liegenschaften im Bestand und sind damit näher an die in diesem Jahr negative wirtschaftliche Entwicklung gekoppelt als Wohnimmobilien. Neben diesen kurzfristigen Entwicklungen zeigt der längerfristige Blick nach wie vor, dass Immobilien ein beruhigendes Element in einem Portfolio sind. Der Grund, warum Immobilien stabilisierend wirken, liegt in der langfristigen Ausrichtung der beiden

Treiber für deren Wertentwicklung: Mieteinnahmen und die Entwicklung des Diskontsatzes zur Immobilienbewertung. Die Mieteinnahmen haben sich bislang als sehr stabil erwiesen. Aufgrund der lockeren Geldpolitik sind derzeit keine Zinserhöhungen zu erwarten. Dies nimmt Druck von den Bewertungsrisiken. Die Aufgelder haben sich im September leicht ausgeweitet, liegen jedoch noch immer deutlich unter den Werten, die Investoren zum Jahresbeginn bereit waren zu bezahlen. Positive Faktoren für den Immobilienmarkt bleiben die hohe Nachfrage, attraktive Ausschüttungsrenditen und der Ruf, eine krisenfeste Anlageklasse zu sein. Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Wie legen Sie Ihr Vermögen am besten an? Lassen Sie sich beraten und entscheiden Sie selbst. Oder definieren Sie mit uns Ihre persönliche Anlagestrategie und überlassen Sie die Umsetzung der Basler Kantonalbank.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.