Weitere Leitzinssenkung der SNB erwartet

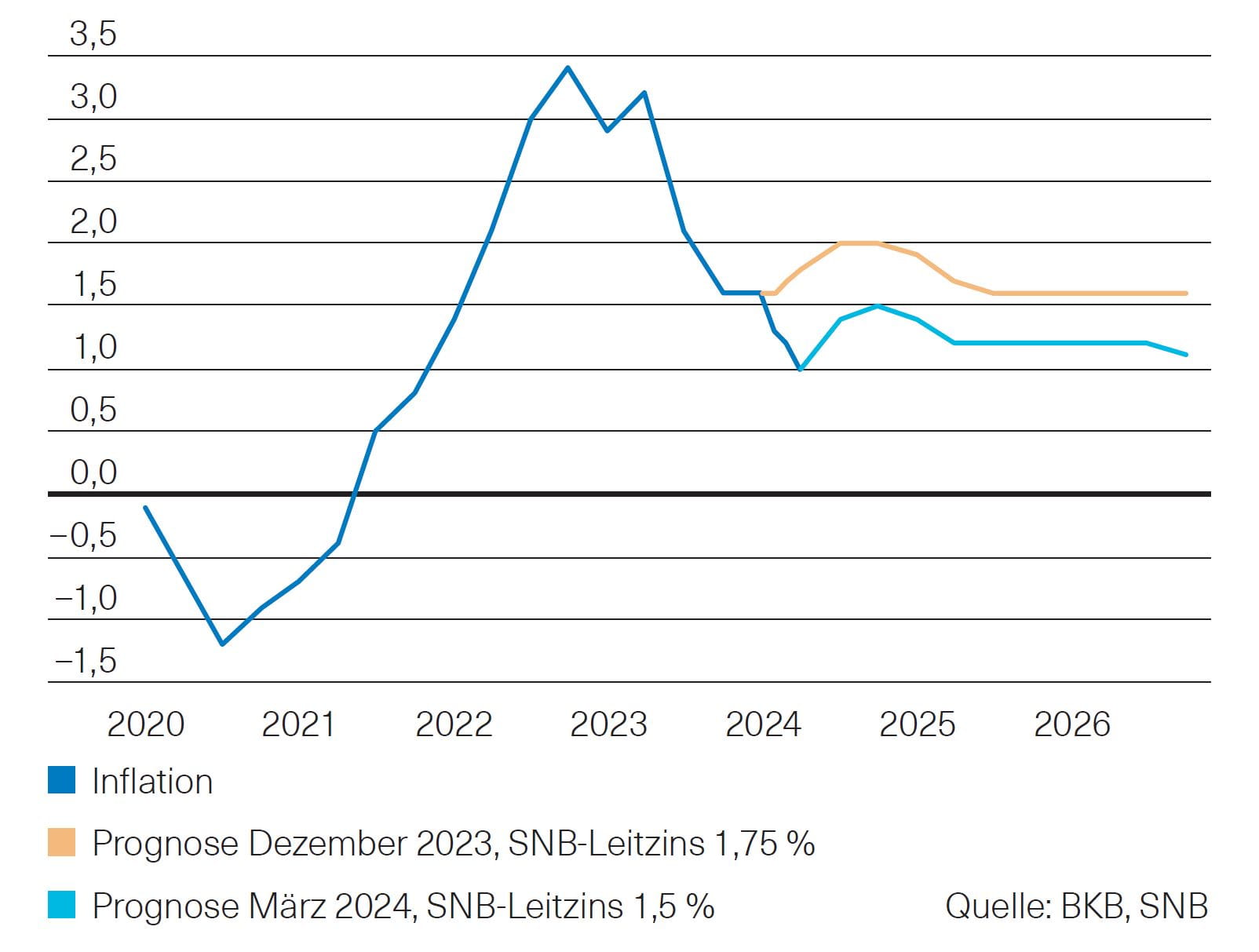

Die Inflation der Konsumentenpreise ist in der Schweiz in den ersten drei Monaten dieses Jahres von 1,3 % (Januar) auf 1,0 % (März) gefallen. Damit ist das Ziel der Preisstabilität aus Sicht der Schweizerischen Nationalbank (SNB) vorerst wohl erreicht. Nach einer ersten Senkung des Leitzinses am 21. März von 1,75 % auf 1,5 % wird am 20. Juni eine weitere Senkung um 0,25 % erwartet. Dies zumindest ist die aktuelle Implikation aus dem CHF-Zinsmarkt. Allerdings wurden diese Märkte am 21. März vom Schritt der SNB überrascht. Die SNB lässt sich, wie üblich, auch für den Zinsentscheid am 20. Juni nicht in ihre Karten schauen.

Aus Sicht der regionalen Delegierten der SNB, die einen regelmässigen Austausch mit Schweizer Unternehmen pflegen, ist gegenwärtig der gedämpfte und durch eine Vielzahl von Risiken bedrohte weltweite konjunkturelle Ausblick die grösste Sorge der Schweizer Unternehmen. Fachkräfte- und Personalmangel bleiben zwar eine Herausforderung, jedoch hat sich die Verfügbarkeit von Arbeitskräften über die vergangenen 2 Jahre insgesamt spürbar verbessert.

Bald divergierende USD- und EUR-Geldpolitik?

Die US-Inflationsdaten für den Monat März dürften der US-Notenbank Fed wenig Freude bereitet haben. Über die ersten drei Monate des Jahres ist der Index der Konsumentenpreise um rund 0,4 % pro Monat gestiegen. Damit ist die erwartete US-Leitzinssenkung im Juni unwahrscheinlich geworden. Höher für länger lautet der neue Ausblick an den Finanzmärkten zur US-Geldpolitik. Ganz andere Töne vernimmt man derweil von der Europäischen Zentralbank (EZB). Zwar betont die EZB-Präsidentin Christine Lagarde, dass eine Lockerung der Geldpolitik noch von kommenden Wirtschaftsdaten abhängt, aber es wird auch dargelegt, dass die Inflations- und Konjunkturdynamik sich von jener in den USA unterscheidet. Sollte sich am 17. April die erste Schätzung der Inflation in der Eurozone für den Monat März von 2,4 % bestätigen, was meist der Fall ist, dann wird eine erste Leitzinssenkung der EZB am 6. Juni wahrscheinlich. Zudem ist die Konjunkturdynamik in der Eurozone derzeit schwach und aus dieser Perspektive ist eine geldpolitische Lockerung erwünscht. Aus historischer Sicht ungewöhnlich wäre dabei, dass die EZB den Zinssenkungszyklus damit vor der US-Fed einleiten würde.

Aktien trotzen der geldpolitischen Unsicherheit

Die überraschend virulenten US Inflationsdaten, die am 10. April publiziert wurden, haben die Aktienmärkte etwas durchgeschüttelt. Allerdings scheint wenige Tage später bereits wieder Ruhe eingekehrt zu sein. Die Indexstände wichtiger Aktienmärkte haben zum Teil schon 2 Tage nach den besorgniserregenden US-Inflationsdaten neue Allzeithochs erreicht. Damit wurde unsere Entscheidung, vorerst an einer taktischen Übergewichtung von Aktien festzuhalten, nicht von der Inflationsentwicklung durchkreuzt.

Vor etwa 2 Jahren haben wir in Zusammenarbeit mit Max Havelaar eine Fairtrade-Goldsorte eingeführt. Dies erlaubte auch Anlegern in unseren nachhaltigen Strategien, geeignete Goldanlagen in unseren hauseigenen Fonds zu tätigen. Insbesondere wurde dies auch innerhalb unserer Anlagelösungen und Vermögensverwaltungsmandate so umgesetzt. Auf diese Weise profitieren nun auch nachhaltige Anleger vom jüngst sehr stark angestiegenen Goldpreis und vom gegenwärtig weiterhin starken Preistrend. Der Goldpreis hat am 12. April ein neues spektakuläres Allzeithoch von über 70 000 CHF pro kg erreicht. Damit ist der in CHF ausgedrückte Preis von Gold dieses Jahr um eindrückliche 26 % angestiegen.

Strategie: Erfreuliche Renditen im 1. Quartal

Der freundliche Start der Aktienkurse in das Jahr 2024 hat sich über das ganze erste Quartal fortgesetzt. Die in CHF bestimmten Renditen per 31. März der wichtigsten weltweiten Aktienindizes liegen zwischen knapp 6 % (CH-SPI-Index) und über 18 % (US-Indizes). Unsere nachhaltigen Anlagelösungen haben seit Anfang 2024 bis zum 31. März, je nach Strategie, Renditen von knapp 4 % (Einkommen), knapp 5,5 % (Ausgewogen), gut 7 % (Wachstum) und gut 7,5 % (Aktien) erzielt. Unsere regelbasierte Anlagelösung erzielte im ersten Quartal eine Rendite von rund 6 %. Sie schlägt damit im ersten Quartal die Strategie Einkommen deutlich, welche ihr als Referenz zugrunde liegt.

Marktentwicklung (Stand Montag, 15.04.2024, ca. 10.20 Uhr, Basel Zeit)

Der Schweizer SMI-Index startet heute kaum verändert in die neue Woche. Der deutsche Aktienindex (DAX) gewinnt rund 0.8%. Für die US-Aktienindizes signalisieren die Futures derzeit einen freundlichen Wochenstart.

USA: Prognosen für 2024 weiter angehoben

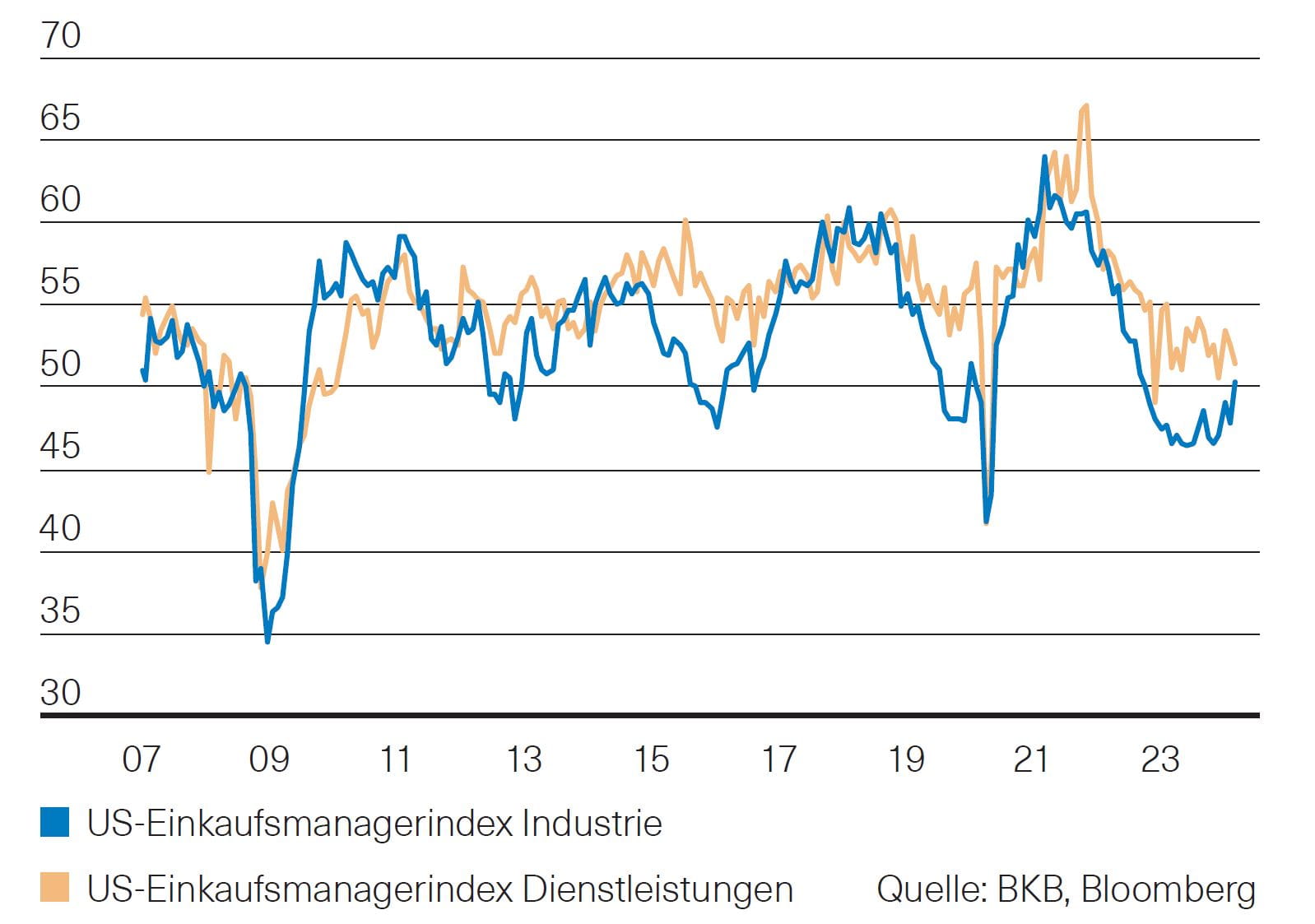

Nachdem lange Zeit eine zwar positive, aber wenig dynamische Konjunkturentwicklung für die USA für 2024 erwartet wurde, kam es in den vergangenen Monaten zu einer schrittweisen Anhebung der Prognosen. Auch die zuletzt veröffentlichten Wirtschaftsdaten stützen das grundsätzlich positive Bild für die US-Wirtschaft. Zwar gab die Stimmung im Dienstleistungsbereich gemäss dem Einkaufsmanagerindex – entgegen den Erwartungen – zuletzt nach, der Index für die Industrie legte dagegen zu. Beide Indexreihen notieren nun über der kritischen 50-Punkte-Marke und signalisieren für die kommenden Monate eine positive Entwicklung der US-Konjunktur (Abb. 1). Auch der Arbeitsmarkt zeigt sich nach wie vor sehr robust. Die Arbeitslosenquote liegt noch immer unter 4 %. Die restriktive Geldpolitik der US-Notenbank hat somit bislang keine deutlicheren Bremsspuren hinterlassen. Die Prognosen versprechen für 2024 einen Anstieg des BIP um 2,2 %, also in etwa das durchschnittliche Wachstum der letzten 23 Jahre.

Abb. 1: USA – Einkaufsmargenindizes; Quelle: BKB, Bloomberg

Eurozone: Weiter uneinheitliche Signale

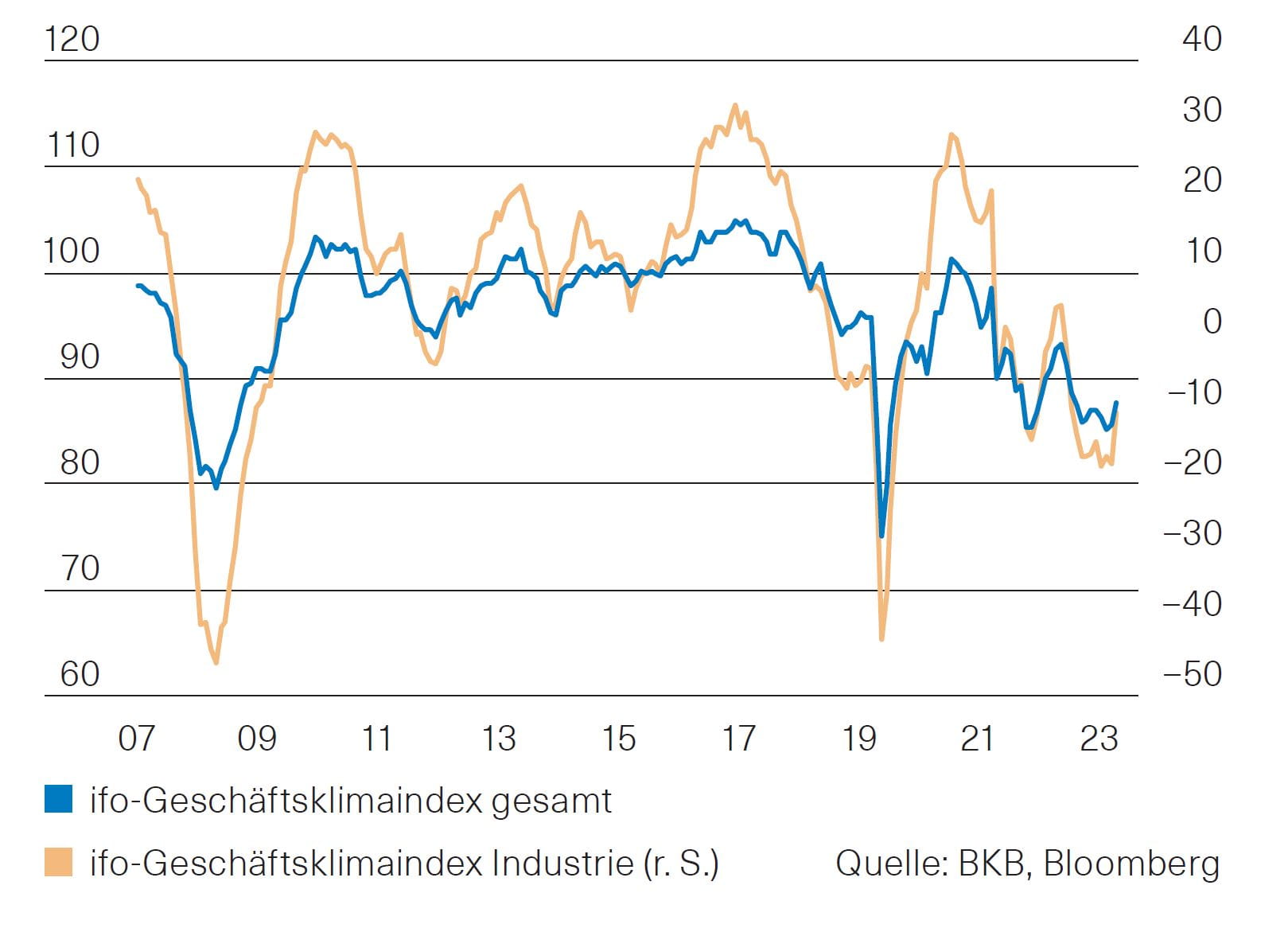

Langsam verdichten sich die Anzeichen dafür, dass sich die wirtschaftliche Entwicklung auch in der Eurozone im Laufe des Jahres verbessert. So legte der Composite-Einkaufsmanagerindex weiter zu. Er notiert nun leicht im expansiven Bereich. Zu verdanken ist dies der verbesserten Stimmung im Dienstleistungsbereich. In der Industrie stehen die Zeichen dagegen noch nicht auf Wachstum. In Deutschland trübten sich die Erwartungen gemäss dem nationalen Einkaufsmanagerindex sogar nochmals ein. Dies im Gegensatz zum ifo-Index, der zuletzt wieder zulegen konnte. Der ifo-Index gibt denn auch etwas Anlass zur Hoffnung, dass das Tal der Tränen in Deutschland langsam, aber sicher durchschritten ist (Abb. 2). Positiv bleibt festzuhalten, dass die Lage auf dem Arbeitsmarkt stabil ist, die Arbeitslosenquote verharrt auf ihrem Tief.Abb. 2: Eurozone - Deutscher ifo Index; Quelle: BKB, Bloomberg

Schweiz: Einkaufsmargenindizes kontraktiv

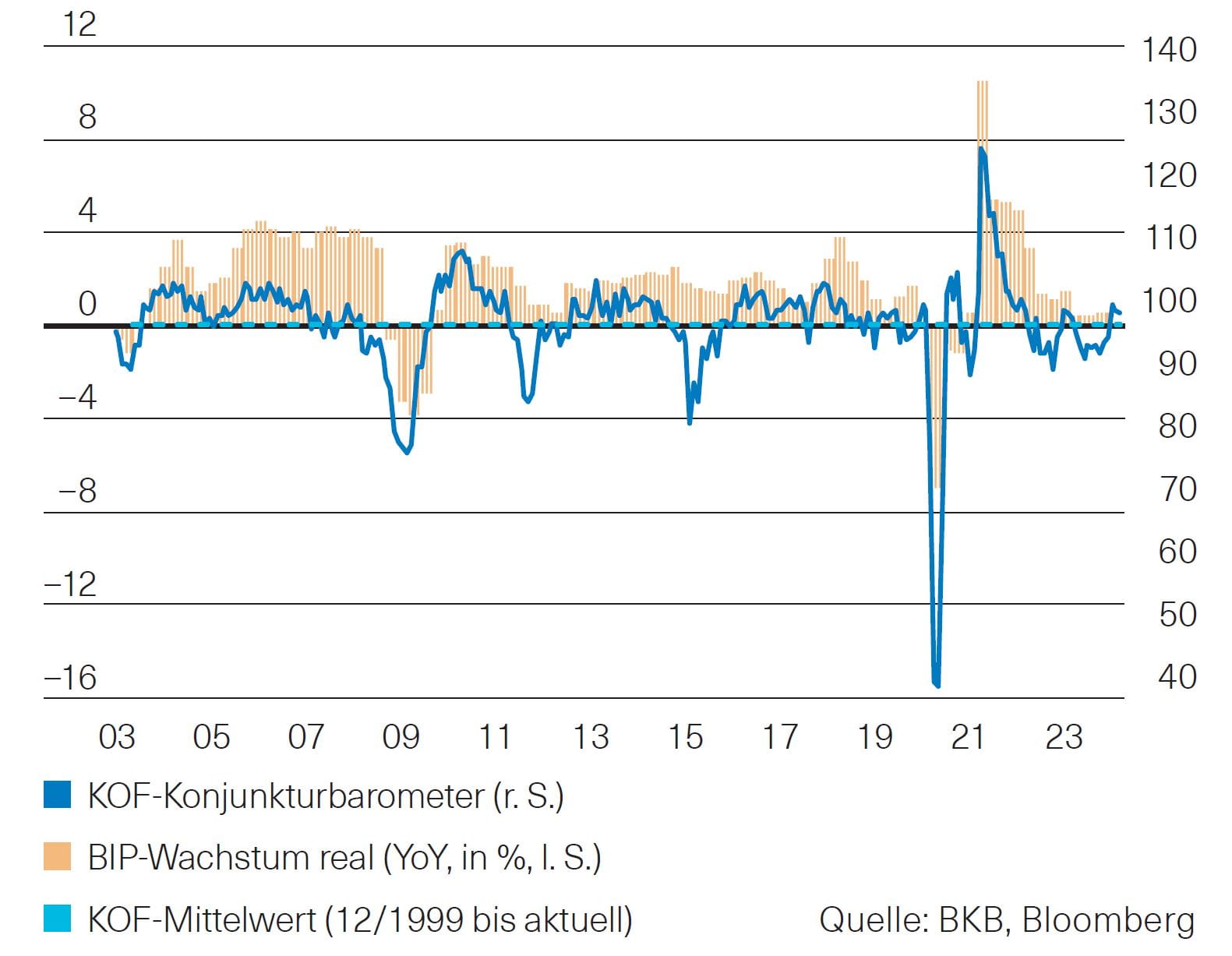

Obwohl sich das KOF-Konjunkturbarometer mit 101.5 Punkten weiterhin über seinem langfristigen Durchschnitt bewegt (Abb. 3), haben die Stimmungsindikatoren – speziell die Einkaufsmanagerindizes – zuletzt enttäuscht. Während sich der Index für die Industrie bereits seit Dezember 2022 im kontraktiven Bereich bewegt und mit 45.2 Punkten deutlich unter der kritischen 50-Punkte-Marke liegt, hat zuletzt auch der Index für den Dienstleistungsbereich überraschend nachgeben. Beide Indizes signalisieren eine unterdurchschnittliche Entwicklung der Schweizer Konjunktur.Abb. 3: Schweiz – KOF-Konjunkturbarometer; Quelle: BKB, Bloomberg

SNB leitet Zinswende ein

Die Schweizerische Nationalbank (SNB) senkt den Leitzins überraschend von 1,75 % auf 1,5 %. Dieser Schritt ist gemäss SNB-Chef Thomas Jordan möglich, da sich die Bekämpfung der Inflation über die letzten zweieinhalb Jahre als wirksam erwiesen hat. Seit Anfang Jahr schwächte sich die Teuerung weiter ab und liegt mit aktuell 1 % inzwischen seit mehreren Monaten unter der Marke von 2 %. Damit befindet sie sich in einem Bereich, den die Nationalbank mit Preisstabilität gleichsetzt. Gemäss der neuen Inflationsprognose der SNB dürfte sich die Inflation auch über die nächsten Jahre in diesem Bereich bewegen (Abb. 1). Der Zinsentscheid der SNB wirkte sich auch auf den Schweizer Franken aus. Nach dem zumindest vorläufigen Stopp der Devisenmarktinterventionen zugunsten des Frankens schwächte sich dieser bereits seit Anfang Jahr sowohl gegenüber dem US-Dollar als auch dem Euro ab. Die Leitzinssenkung seitens der Schweizer Nationalbank hat diese Entwicklung noch verstärkt. Ein USD kostete Ende März rund 0.90 Franken, ein Euro rund 0.97 Franken.

Die Europäische Zentralbank (EZB) hat im Gegensatz zur SNB am 11. April auf eine erste Leitzinssenkung verzichtet. Dies trotz der Tatsache, dass die Inflationsraten in der Eurozone – im Gegensatz zu den USA – weiter gesunken sind. Für die Juni-Sitzung wird am Markt entsprechend weiterhin eine erste Zinssenkung seitens der EZB eingepreist. Insgesamt wird nach wie vor mit drei Leitzinssenkungen im Jahr 2024 gerechnet.

Ausblick

Im März sind die Renditen von Staatsanleihen leicht gesunken. Während die Rendite der 10-jährigen US-Staatsanleihen im März nur leicht um rund 4 Basispunkte (Bps) nachgab, verzeichnete die Rendite der 10-jährigen deutschen Bundesanleihen einen Rückgang von rund 11 Bps. Die Rendite der 10-jährigen Schweizer Staatsanleihen ging um rund 14 Bps zurück.

Die globale Wirtschaft sieht sich weiterhin verschiedenen Risiken ausgesetzt. So besteht die Gefahr, dass die Inflation in verschiedenen Ländern höher bleibt als erwartet und eine restriktivere Geldpolitik länger notwendig macht als vielfach gedacht. Zudem könnten sich geopolitische Spannungen verstärken. Wir behalten unsere leichte Untergewichtung bei den Obligationen in CHF bei.

Abb. 1: Bedingte Inflationsprognose März 2024

Veränderung des Landesindexes der Konsumentenpreise gegenüber Vorjahr in Prozent per 31.12.2023; Quelle: BKB, SNB

Schweizer Immobilienmarkt

Im März waren kotierte Schweizer Immobilienanlagen sehr erfolgreich. So konnten die Immobilienfonds über 3 % zulegen und liegen seit Jahresbeginn beinahe 6 % im Plus. Zudem war der März der fünfte Monat in Folge, den die Fonds positiv abschlossen. Der Verlauf war allerdings nicht durchgehend stark, sondern geprägt von Kursgewinnen zum Monatsbeginn und -ende, mit einer Korrektur zur Monatsmitte. Auch die Immobilienaktien konnten satt zulegen und schlossen den März mit einem Plus von 3,7 %. Damit konnten sie die beiden negativen Monate zuvor wettmachen und liegen nun aufs Jahr betrachtet rund 0,6 % im Plus. Für das Jahr 2024 wurden bislang 25 Kapitalmarkttransaktionen mit einem Volumen von rund 7 Mrd. angekündigt und abgewickelt. Dieses Volumen ist damit schon deutlich grösser als in den Vorjahren. Trotz des Kursanstiegs sind die Fonds im Schnitt nicht überteuert, der SWIIT-Index zeigt im Durchschnitt ein Aufgeld von rund 23 % über dem Inventarwert.

Fundamental bleibt die Nachfrage nach Wohnraum stabil. Fondsgesellschaften berichten von steigenden Substanzwerten, stabilen oder steigenden Mieten und sinkenden Leerständen. Sie verfügen in aller Regel über attraktive Ausschüttungen. Sinken Zinsen und Inflation, oder nimmt die Wirtschaft wieder mehr Fahrt auf, verbessert sich auch das Umfeld für Schweizer Immobilienmärkte deutlich. Die erste Zinssenkung der SNB spiegelt dies auch in der Kursentwicklung wider.

Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Weitere Aktiengewinne im März

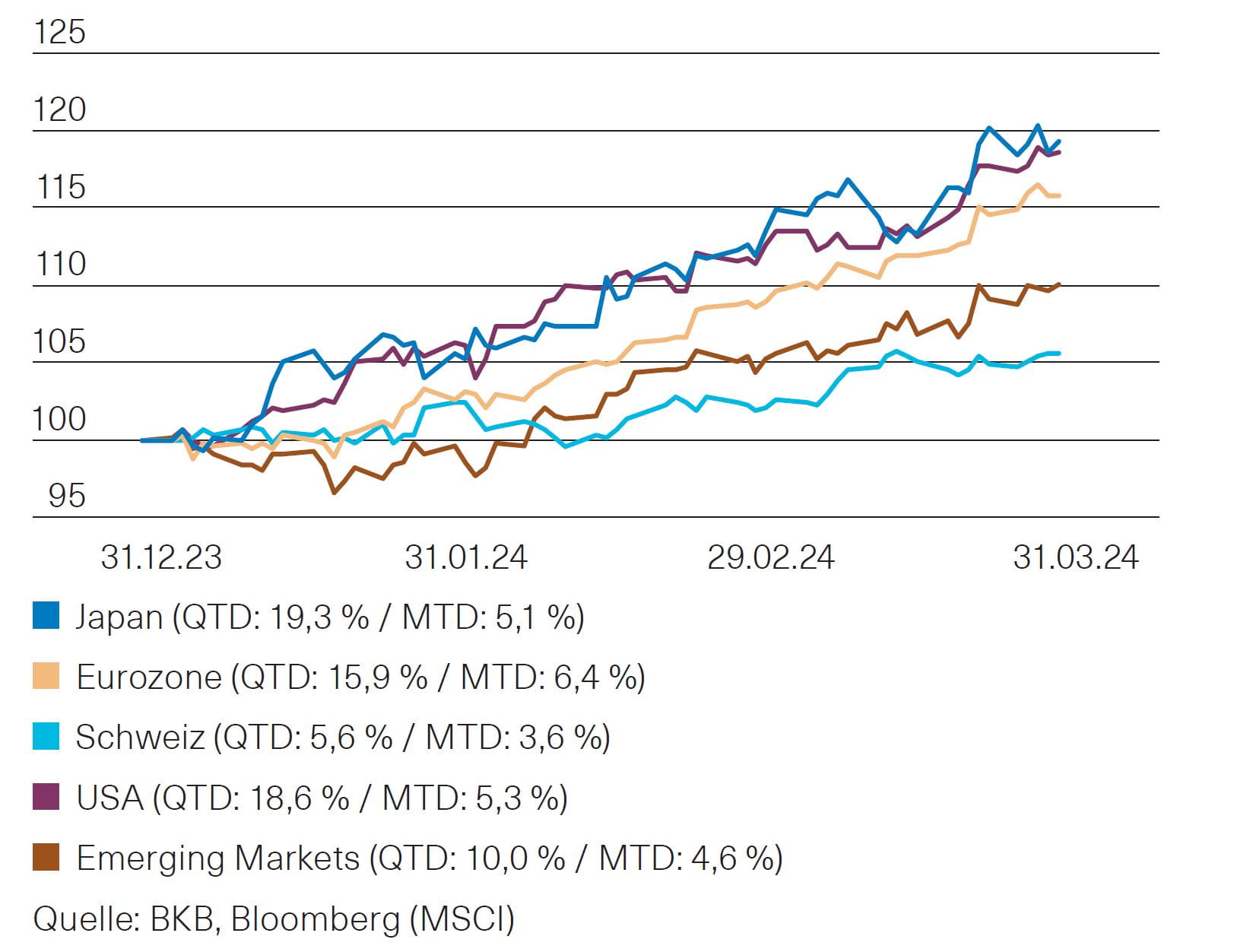

Auch im März, ein Jahr nach den verschiedentlichen Turbulenzen im Bankensektor, setzte sich die Aktienmarktrallye fort. Sie sorgte in den Industrieländern (MSCI Welt Net Total Return Index umgerechnet in CHF) mit 17 % nach den Jahren 1975, 1991, 1998 und 1988 für das fünfbeste Ergebnis in einem ersten Kalenderjahrquartal seit Verfügbarkeit der Indexdaten ab dem Jahresbeginn 1970. Der herausragenden Aktienperformance in Japan, den USA und der Eurozone hinkten die Schweiz und die Schwellenländermärkte jedoch hinterher (Abb. 1). Die ausländischen Aktienmärkte profitierten dabei auch von positiven Währungsbeiträgen gegenüber dem Schweizer Franken. Die Wirtschaftsdaten deuten mehrheitlich auf eine robuste Verfassung der Konjunktur.

Auf globaler Sektorenebene fand im März eine Rotation statt. Die zuvor führenden IT-Werte und Kommunikationsdienstleister gaben die Führungsrolle insbesondere an Unternehmen aus den Bereichen Energie, Grundstoffe und Versorger ab, die zuvor überwiegend eine Underperformance gegenüber dem Gesamtmarkt gezeigt hatten.

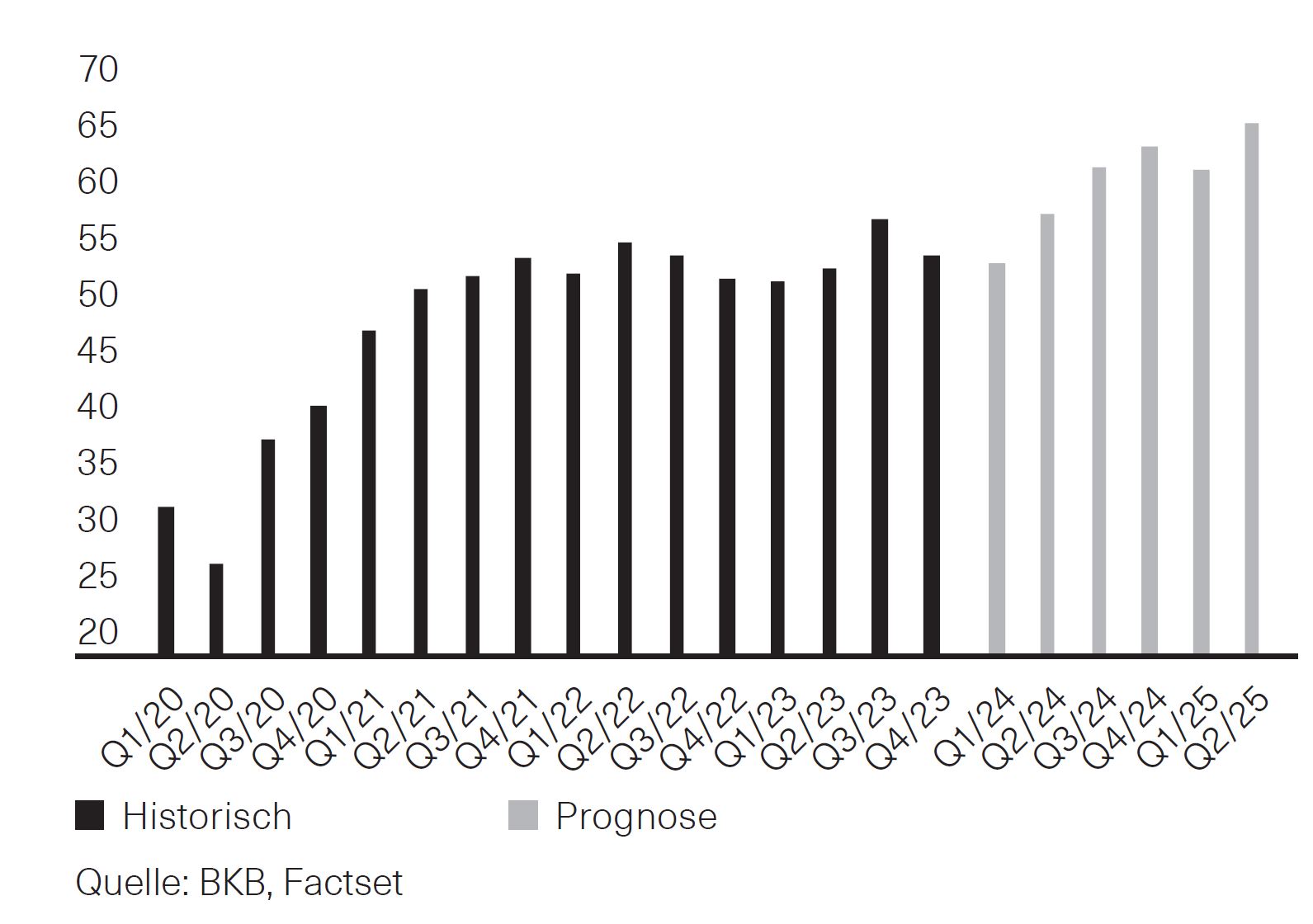

Mit dem Beginn des zweiten Quartals startet auch die neue Berichtssaison für die Geschäftsergebnisse im ersten Quartal. Für die Unternehmen des amerikanischen S&P-500-Index erwarten die Analysten derzeit einen moderaten Jahresstart, aber es wird mit einer ansteigenden Gewinndynamik im weiteren Verlauf dieses Jahres gerechnet (Abb. 2). Steigende Gewinnerwartungen werden insbesondere auch für die gelisteten Unternehmen in Japan und der Eurozone verzeichnet.

Abb. 1: Regionale Aktienperformance

Net Total Return Indizes in CHF, 31.12.2023 = 100; Quelle: BKB, Bloomberg (MSCI)

Anlagestrategie

Wir sind bei Aktien übergewichtet und liegen ca. 3 % über der strategischen Quote. Trotz gestiegener Bewertungen sprechen für Aktien weiterhin die zwar unterdurchschnittliche, aber positive Entwicklung der globalen Konjunktur, der Trend sinkender Inflationsraten sowie die Aussichten auf Leitzinssenkungen im zweiten Quartal.Abb. 2: S&P 500 Quartalsgewinne in USD; Quelle: BKB, Factset

Dr. Sandro Merino

Chief Investment Officer und Leiter BKB Asset Management

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.

.jpg?mw=1920&ratio=23:10&hash=96A39BD5DB7F96C4A3D9AF47739FBBEB)