Welche Signale die US-Notenbank Fed bezüglich der Leitzinsen gesetzt hat, was die SNB für den CHF-EUR-Wechselkurs getan hat und wie es aktuell am Schweizerischen Immobilienmarkt aussieht: Erfahren Sie das und mehr jetzt von Chief Investment Officer Dr. Sandro Merino.

Fed signalisiert unveränderte Zinsen bis Ende 2022

Die US-Notenbank (Fed) hat an ihrer Juni-Sitzung beschlossen, den Leitzins im Zielband von 0 bis 0,25 % zu halten. Das Fed will den Leitzins auf dem aktuellen Niveau belassen, bis sie überzeugt ist, dass die Wirtschaft die jüngsten Ereignisse überstanden hat und wieder auf Kurs ist. Fed-Chef Powell verwies erneut auf die enormen langfristigen Risiken, die für die US-Wirtschaft mit der Pandemie einhergehen. Er bekräftigte die Bereitschaft des Fed, alle ihr zur Verfügung stehenden geldpolitischen Instrumente so lange einzusetzen, wie aus ihrer Sicht notwendig ist. Die Leitzinsprognosen der Fed-Mitglieder deuten darauf hin, dass aus heutiger Sicht bis Ende 2022 nicht mit steigenden Zinsen zu rechnen ist.

SNB verbleibt bei ihrem Kurs

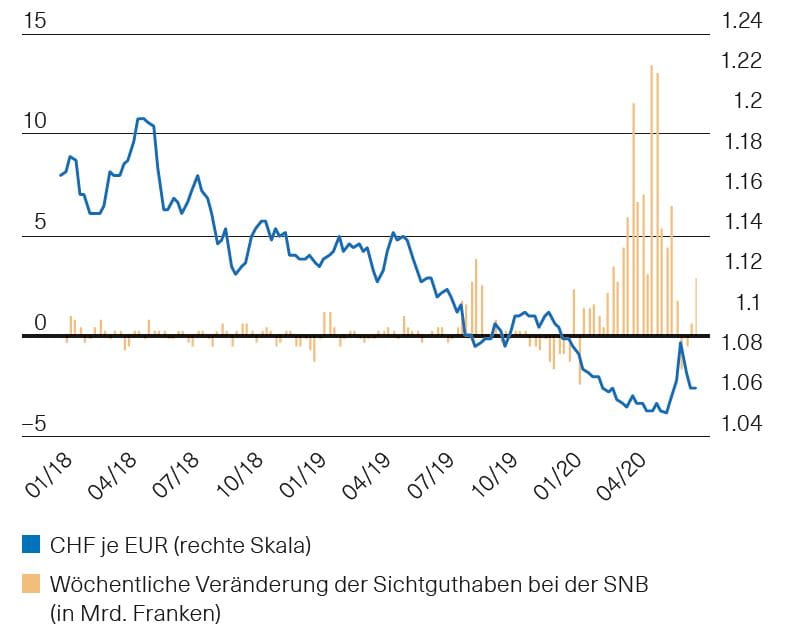

Die Schweizer Nationalbank (SNB) hat an ihrer Lagebeurteilung im Juni entschieden, den SNB-Leitzins und den Zins auf Sichtguthaben unverändert bei –0,75 % zu belassen. Gemäss Nationalbankpräsident Jordan bleibt die expansive Geldpolitik der SNB weiterhin notwendig. Ferner bekräftigte die SNB, in Anbetracht des hoch bewerteten Frankens weiterhin verstärkt am Devisenmarkt zu intervenieren. Seit Ende Februar ist ein Anstieg der Sichtguthaben bei der SNB, der als Indiz für Stützungskäufe gilt, um rund 90 Mrd. Fr. feststellbar. Allein in der letzten Aprilwoche betrug die wöchentliche Veränderung der Sichtguthaben rund 13 Mrd. CHF (Abb. 1). Dies deutet darauf hin, dass die SNB massiv am Devisenmarkt eingriff, um den Wechselkurs nicht unter CHF 1.05 pro EUR fallen zu lassen.

Abb. 1: Veränderung der Sichtguthaben der Banken (in Mrd. Fr.)

Quelle: BKB, Bloomberg, SNB

Ausblick

Nach mehreren Wochen wachsender Risikofreude an den Finanzmärkten ebbte die «Risk on»–Stimmung zuletzt deutlich ab. Der Mix zwischen Hoffnung und Sorgen betreffend der Coronakrise verlieh den Staatsanleihenmärkten sowohl in den USA als auch Europa tendenziell leichten Rückenwind. Angesichts der nach wie vor hohen Unsicherheit über den Verlauf der Coronapandemie dürfte die Nachfrage nach Sicherheit in naher Zukunft nicht abreissen. Mittelfristig besteht wieder mehr Spielraum für einen Anstieg der langfristigen Staatsanleiherenditen, sofern sich die Hoffnungen auf eine Eindämmung der Coronapandemie als gerechtfertigt herausstellen.

Schweizer Immobilienmarkt

Der Juni war am Immobilienmarkt für Schweizer Investoren uneinheitlich. Die Immobilienfonds stiegen um 0,25 %, die Immobilienaktien verloren 0,87 %. Seit Jahresbeginn verteidigten die Immobilienfonds – wenn auch bei ungewöhnlichen Schwankungen – die gute Jahresperformance aus dem letzten Jahr weitestgehend, mit einer Kurskorrektur von 1,7 %. Immobilienaktien verloren dagegen rund 12 %, was nach dem fulminanten Jahr 2019 und dem Aktieneinbruch im Frühjahr auch noch moderat erscheint. Trotz der vorherrschenden Krise scheinen die Auswirkungenauf die Immobilienmärkte in der Schweiz bislang eher gering zu sein. Die zwei grossen Treiber der Wertentwicklung sind Mieteinnahmen und die Entwicklung des Diskontsatzes zur Immobilienbewertung. Die Mieteinnahmen haben sich bislang als sehr stabil erwiesen. Durch die Krise rücken Zinserhöhungen in weite Ferne. Dies nimmt Druck von den Bewertungsrisiken. Die Korrekturphase entspannt die zum Teil recht deutlichen Aufgelder, die Investoren nach der letztjährigen Kursrally beim Kauf für Immobilienprodukte bezahlen mussten. Positive Faktoren für den Immobilienmarkt bleiben die hohe Nachfrage, attraktive Ausschüttungsrenditen und der Ruf, eine krisenfeste Anlageklasse zu sein. So konnten unsere Empfehlungen sich dem allgemeinen Trend entziehen, waren stabil und konnten sogar deutlich zulegen. Wir halten an unserer neutralen Gewichtung von 5 % im Segment der indirekten Immobilienanlagen fest.

Wie legen Sie Ihr Vermögen am besten an? Lassen Sie sich beraten und entscheiden Sie selbst. Oder definieren Sie mit uns Ihre persönliche Anlagestrategie und überlassen Sie die Umsetzung der Basler Kantonalbank.

Rechtliche Informationen

Rechtliche Informationen

© Basler Kantonalbank / Diese Angaben dienen ausschliesslich Werbezwecken und stellen eine freiwillige Dienstleistung der Basler Kantonalbank (BKB) dar, auf welche kein Rechtsanspruch besteht. Die BKB kann die Publikation jederzeit ohne Vorankündigung einstellen. Die publizierten Informationen dienen nicht der Anlageberatung und stellen in keiner Weise ein Kaufangebot, eine Anlageempfehlung oder eine Entscheidungshilfe in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen dar. Sie dienen einzig informativen Zwecken. Die in dieser Information verarbeiteten Aussagen, Stammdaten, Kennzahlen und Marktkurse bezieht die BKB aus öffentlich zugänglichen Quellen, die sie für zuverlässig hält. Eine Garantie für Richtigkeit und Vollständigkeit der Angaben, deren Auswertung oder deren Wiedergabe kann die BKB nicht übernehmen und keine Aussage ist als Garantie zu verstehen. Es wird keine Haftung für Verluste oder entgangene Gewinne übernommen, die aus der Nutzung oben stehender Informationen entstehen könnten. Zum Ausdruck gebrachte Meinungen können sich ohne vorherige Ankündigung ändern. Die in dieser Publikation enthaltenen Anlageinformationen könnten – je nach speziellen Anlagezielen, Zeithorizonten oder bezüglich des Gesamtkontextes der Finanzposition – für bestimmte Investorinnen und Investoren ungeeignet sein. Wir empfehlen, dass diese, bevor sie Anlageentscheidungen treffen, sich den Rat der Anlageberaterin bzw. des Anlageberaters ihrer Bank einholen. Diese Informationen richten sich ausschliesslich an natürliche und juristische Personen sowie Personengesellschaften und Körperschaften mit Wohnsitz bzw. Sitz in der Schweiz.

Dr. Sandro Merino

Chief Investment Officer

Erfahren Sie aus erster Hand die Einschätzungen unseres Chief Investment Officers, Dr. Sandro Merino, und überprüfen Sie Ihre Anlagestrategie mit Ihrer Kundenberaterin oder Ihrem Kundenberater.