1. So früh wie möglich in die Säule 3a einzahlen

Man ist nie zu jung für die private Vorsorge. Vielmehr sollte man so früh wie möglich damit beginnen, sich über seine Zukunft Gedanken zu machen. Die Vorsorgelücke, die sonst entsteht, wächst anderenfalls ungebremst und entwickelt sich – vorerst ganz unauffällig – zu einem ernsthaften Problem: Nach der Pensionierung drohen dann massive finanzielle Einbussen von 40 Prozent und mehr. Doch dagegen können und sollten Sie sich absichern. Je jünger Sie sind, wenn Sie damit beginnen, umso besser können Sie einer Vorsorgelücke entgegenwirken.

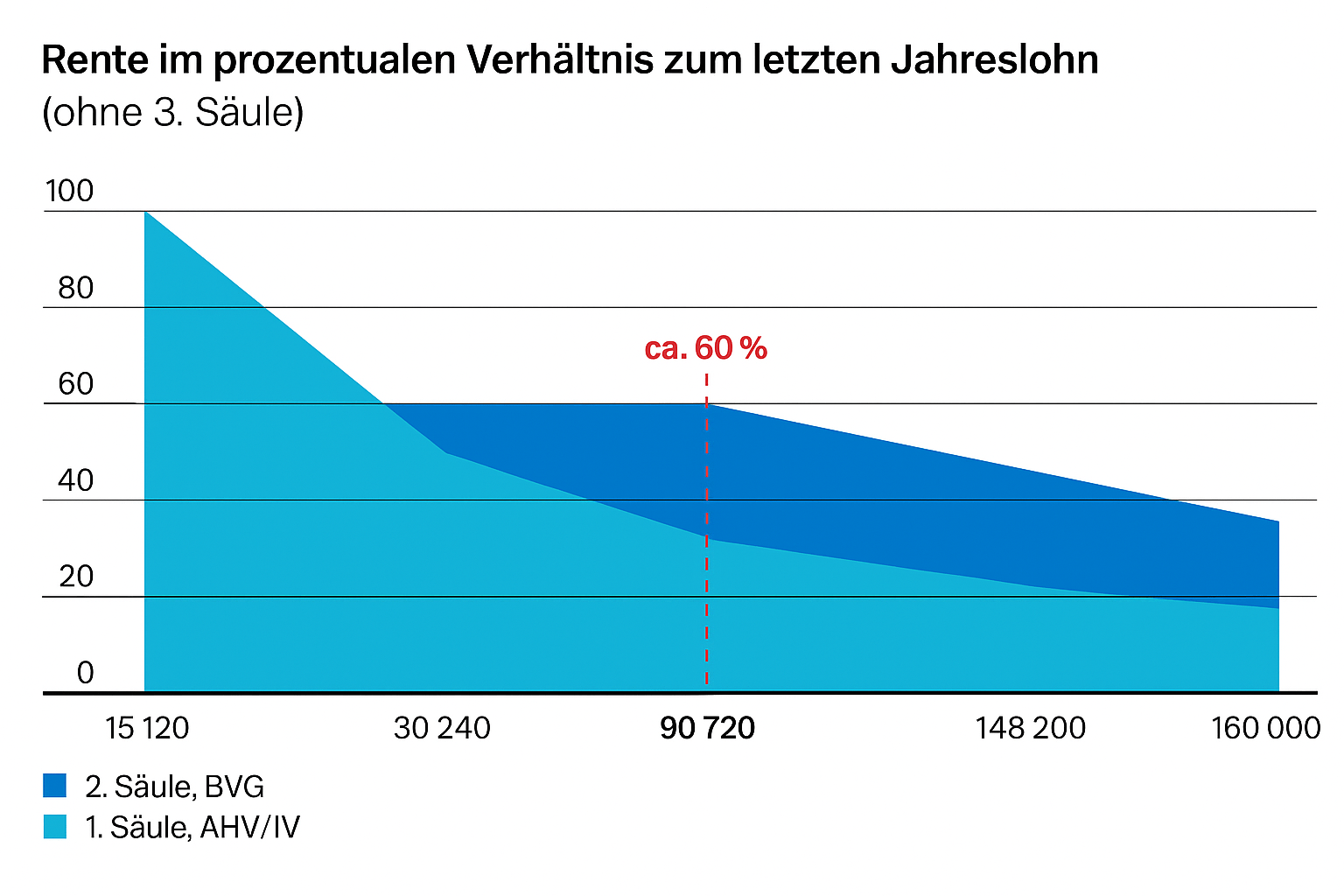

Anmerkungen zur Grafik:

Die 1. und 2. Säule decken im Ruhestand zusammen gerade mal rund 60 Prozent des Einkommens vor der Pensionierung ab. Der Rest muss noch vor der Pensionierung durch die 3. Säule geschlossen werden um den gewohnten Lebensstandard zu halten. Grundsätzlich gilt: Je höher das Einkommen, umso höher ist später die zu schliessende Vorsorgelücke.

15 120 CHF: Minimale AHV-Einzelrente 2025

30 240 CHF: Maximale AHV-Einzelrente 2025

90 720 CHF: Maximales rentenbildendes AHV-Jahreseinkommen 2025

148 200 CHF: Maximaler versicherter UVG-Lohn 2025 (Lohn nach der obligatorischen Unfallversicherung)

2. Kleine Beträge – grosse Wirkung

Sie denken, Sie können sich Einzahlungen in die Säule 3a nicht leisten? Dies ist nicht unbedingt der Fall. Denn es muss beim Vorsorgen nicht immer gleich der Maximalbetrag sein. Ein Beispiel: Wenn Sie ab dem 20. Lebensjahr (die gebundene Vorsorge ist ab dem ersten AHV-pflichtigen Einkommen möglich) jeden Monat 100 CHF mit 4% Rendite* in Ihre 3. Säule investieren, haben Sie bei Ihrer Pensionierung über 151 000 CHF auf der Seite. Dabei ergibt sich der Ertrag mehrheitlich durch den Zinseszinseffekt. Es müssen also keine grossen Summen sein, um effizient zu sparen. Ein Dauerauftrag für Ihre Vorsorge erleichtert Ihnen den Prozess zusätzlich.

*Renditeannahme basierend auf historischen Daten (Vorsorgefonds wie der BKB Anlagelösung Vorsorgesparen Nachhaltig - Wachstum (CHF) mit dem Sparen-3-Konto als Basis. Historische Renditen sind kein Garant für zukünftige Renditeentwicklungen.

3. Erstes oder weiteres Sparen-3-Konto eröffnen und gleich mehrmals Steuern sparen

Einzahlungen in die dritte Säule sind auch darum so attraktiv, weil sie vollumfänglich vom steuerbaren Einkommen abgezogen werden können. Am besten Sie eröffnen also noch heute Ihr Sparen-3-Konto und zahlen in Ihre Säule 3a ein. Gleichzeitig profitieren Sie so jedes Jahr von einer attraktiven Steuerersparnis. Wer bereits rund 30 000 - 40 000 CHF auf einem Vorsorgekonto angespart hat, kann weitere Sparen-3-Konten eröffnen und sein Vorsorgekapital dadurch später gestaffelt beziehen. Das bringt als Folge eine erneute Steuerersparnis mit sich.4. Das Gesparte wenn nötig auch für die Selbstständigkeit und Hauskauf verwenden

Das angesparte Vermögen der Säule 3a wird im Normalfall zwischen fünf Jahren vor dem ordentlichen Pensionierungsalter und fünf Jahren danach als Kapital für den Ruhestand bezogen. Es dient hauptsächlich dazu, dass Sie nach Ihrer Pensionierung keine grossen finanziellen Abstriche im Vergleich zu vorher machen müssen. Doch Ihr 3a-Vermögen lässt sich grundsätzlich auch für andere Zwecke verwenden: Sie können es schon früher beziehen – und zwar wenn Sie sich selbstständig machen oder wenn Sie planen, selbstbewohntes Wohneigentum zu kaufen.

5. Einzahlungen, so flexibel wie Sie

Auch wenn Sie einmal einen Monat mit dem Einzahlen aussetzen, sind Ihre Sparziele nicht sofort in Gefahr. Die Hauptsache ist, Sie weichen grundsätzlich nicht zu stark von Ihrem Kurs ab. Fragen Sie uns nach einer professionellen Finanzplanung – wir helfen Ihnen, Ihre Zukunft ganz entsprechend Ihren Vorstellungen zu gestalten und Ihre Sparziele so einfach wie möglich zu erreichen.6. Noch mehr aus Ihrer Vorsorge machen – mit Wertschriften

Insbesondere für Sparer mit einem langen Anlagehorizont eignet sich das Wertschriftensparen gut für die dritte Säule – denn damit lassen sich tendenziell höhere Erträge erzielen. Sie können gemäss Ihrem Vorlieben aus unseren unterschiedlichen Anlageprodukten für die Vorsorge auswählen und von den höheren Renditechancen profitieren. Fragen Sie am besten unsere Kundenberaterinnen und Kundenberater, welche Lösung sich für Sie am besten eignet. Wir unterstützen Sie bei der Wahl eines Vorsorgeproduktes gemäss Ihren Vorlieben.Sie wollen mit Ihrer Vorsorge beginnen? Eröffnen Sie noch heute Ihr Sparen-3-Konto – ganz einfach online oder lassen Sie sich von unseren Expertinnen und Experten beraten.

.jpg?mw=1920&ratio=4:3&focus=679,691,841,122&hash=912958C4E96C341C5C9D19E0FA2C3BA6)