Auf einen Blick

-

Die Renten aus der AHV und Pensionskasse zusammen sollen Frauen nach ihrer Pensionierung rund 60 Prozent ihres letzten Lohns sichern. Das gilt allerdings nur für Vollzeitangestellte.

-

Frauen in der Schweiz leben im Schnitt rund 4.1 Jahre länger als Männer, erhalten aber u.a. aufgrund von Teilzeitarbeit und Babypause oft tiefere Renten aus AHV und Pensionskasse.

-

Vor allem Frauen sollten ihre drei Säulen im Auge behalten und allfällige Lücken rechtzeitig schliessen.

In der Schweiz herrscht grundsätzlich die Gleichstellung zwischen Mann und Frau. Doch ganz gleich sind die Voraussetzungen für die Altersrenten der unterschiedlichen Geschlechter trotzdem nicht. Teilzeitarbeit, das Leben im Konkubinat, unbezahlte Haus- und Pflegearbeit (Care-Arbeit) oder eine Scheidung reissen oft ein grosses Defizit in die Vorsorge von Frauen. Die freiwillige Vorsorge innerhalb der dritten Säule ist deshalb insbesondere für Frauen wichtig. Und auch bei den ersten beiden Säulen gibt es Einiges zu beachten und zu optimieren. Mehrere Vorsorge-Fallen führen nämlich gerade bei Frauen zu klaffenden Lücken in der Vorsorge. Und diese lassen sich nur mit entsprechendem Effort wieder auffüllen.

Frauen aufgepasst: Das sind die Vorsorge-Fallen

Vorsorge-Falle 1: Teilzeitarbeit und Erwerbsunterbrüche

Vorsorge-Falle 1: Teilzeitarbeit und Erwerbsunterbrüche

Vorsorge-Falle 2: Konkubinat & Scheidung

Vorsorge-Falle 2: Konkubinat & Scheidung

Vorsorge-Falle 3: Unbezahlte Care-Arbeit

Vorsorge-Falle 3: Unbezahlte Care-Arbeit

Gender Pension Gap in der Schweiz: Zahlen & Fakten

-

In der Schweiz verdienen Frauen für die gleiche Arbeit im Schnitt 18.0% weniger als Männer (erklärter & unerklärter Anteil Gesamt). Dies entspricht gesamtwirtschaftlich 1500 CHF monatlich basierend auf dem Mittelwert. (Quelle: Eidg. Büro für Gleichstellung Schweiz, August 2023)

-

58.4% der Frauen und nur 21.1% der Männer in der Schweiz arbeiteten 2024 Teilzeit (Arbeitspensum von weniger als 89%).

-

Frauen mit Familie (jüngstes Kind unter 15 Jahren, mit Partner) leisten im Schnitt 53.7 Stunden pro Woche unbezahlte Kinderbetreuung und Hausarbeit.

-

Daten: BFS 2024 / admin.ch

1. Säule: Die wichtigsten Tipps für Frauen

- Tipp 1: Berücksichtigen Sie die AHV: Die AHV ist die erste Säule der Altersvorsorge in der Schweiz. Informieren Sie sich über die Höhe Ihrer AHV-Rente und klären Sie, ob für Sie ggfs. freiwillige Einzahlungen in die AHV sinnvoll sind.

- Tipp 2: Job-Pausen der AHV melden: Wenn Sie als Frau nicht verheiratet sind und keiner AHV-pflichtigen Erwerbstätigkeit nachgehen, droht Ihnen eine AHV-Rentenkürzung. Diese lässt sich umgehen, indem man sich bei der AHV als Nichterwerbstätige anmeldet, und den Beitrag der Nichterwerbstätigen einzahlt. Wer hingegen verheiratet ist und bei wem Partner oder Partnerin mindestens im 50%-Pensum arbeiten, ist durch die von diesem bzw. von dieser entrichteten AHV-Beiträge automatisch in der AHV abgesichert.

- Tipp 3: IK-Auszug bestellen: Bestellen Sie in regelmässigen Abständen einen individuellen Kontoauszug (IK-Auszug) bei Ihrer Ausgleichskasse. So haben Sie immer den Überblick ob Sie Beitragslücken in Ihrer AHV haben oder nicht.

- Tipp 4: Achtung, Konkubinat: Beachten Sie, dass für Konkubinatspartnerinnen und -partner keine gegenseitige Abdeckung der AHV besteht.

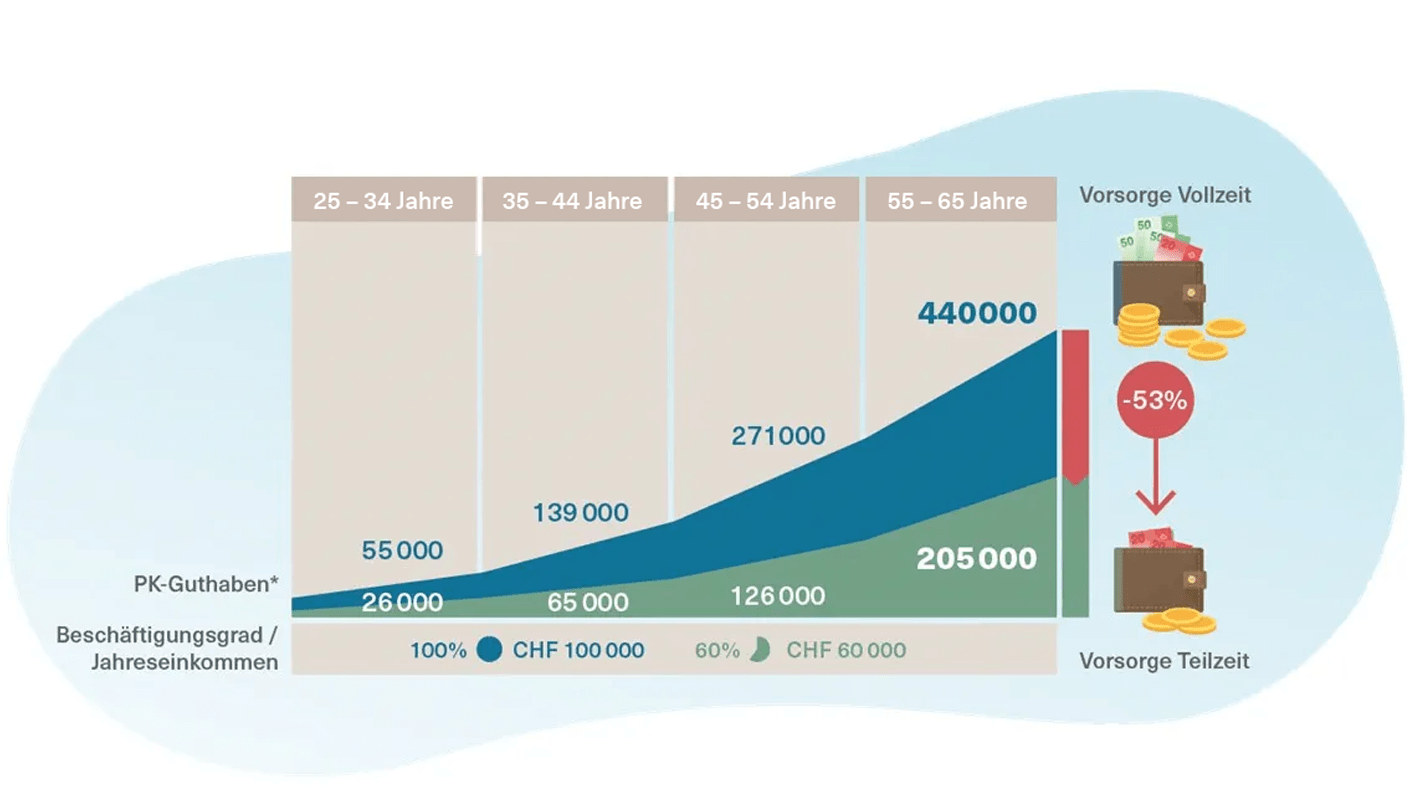

Abb. 1: Vorsicht bei Teilzeitjobs: Pensionskassen-Guthaben fällt erheblich geringer aus

*Pensionskassen-Guthaben basierend auf der aktuellen BVG-Mindestverzinsung (2025: 1.25%)

2. Säule: Die wichtigsten Tipps für Frauen

- Tipp 5: Freiwillige Einzahlungen & Konkubinat: Informieren Sie sich über die Leistungen und Möglichkeiten Ihrer Pensionskasse und klären Sie, ob freiwillige Einzahlungen oder z.B. die Erhöhung der Sparbeiträge sinnvoll sind, um Ihre Altersvorsorge zu stärken. Zudem sollten sich auch bei der 2. Säule im Konkubinat lebende Frauen mit Ihrem Partner bzw. Partnerin gegenseitig aktiv bei der eigenen Pensionskasse begünstigen.

- Tipp 6: Vorsicht bei Teilzeitarbeit: Teilzeitarbeit, der aktuell vor allem Frauen am häufigsten nachgehen, wirkt sich äusserst negativ auf deren Vorsorgesituation aus. Wenn Sie als Frau z.B. im 60%-Pensum arbeiten (siehe Abb. 1), müssen Sie im Durchschnitt mit ganzen 53% (!) weniger Guthaben in Ihrer Pensionskasse rechnen.

- Tipp 7: Koordinationsabzug sorgt für tiefe Pensionskassenrente: Auch der Koordinationsabzug bei der Berechnung der Pensionskassenrente tut Frauen keinen Gefallen. Denn wer als Frau z.B. in einem 60%-Pensum angestellt ist, muss genauso mit einem Abzug von 25 725 CHF bei der Berechnung des versicherten Lohnes rechnen, wie eine vollzeitbeschäftigte Frau. Der Abzug variiert nicht je nach Pensum und Einkommen, sondern ist für alle derselbe - egal ob bei einem 20%-, 40%- oder 60%-Arbeitspensum.

- Tipp 8: BVG-Eintrittsschwelle berücksichtigen: Besonders problematisch für die Vorsorge wird es für Frauen, wenn sie über längere Zeit weniger als 22 680 CHF (2025) jährlich verdienen. Das ist die sogenannte BVG-Eintrittsschwelle. Liegt das jährliche Einkommen der Frau darunter, ist sie nicht in der 2. Säule versichert und es fehlen für diese Jahre sämtliche Pensionskassenbeiträge. Sofern möglich, sollten Frauen also einen Lohn über dieser wichtigen Schwelle anstreben.

3. Säule: Die wichtigsten Tipps für Frauen

- Tipp 9: Frühzeitig planen & beraten lassen: Je früher Sie mit der Planung Ihrer Altersvorsorge beginnen (am besten nicht später als mit 30 Jahren) desto besser. Lassen Sie sich rund um Ihre dritte Säule zusätzlich von Ihrem Kundenberater bzw. Ihrer Kundenberaterin bei Ihres Finanzinstituts beraten und überprüfen Sie regelmässig Ihre Altersvorsorge, um eventuelle Lücken frühzeitig zu schliessen.

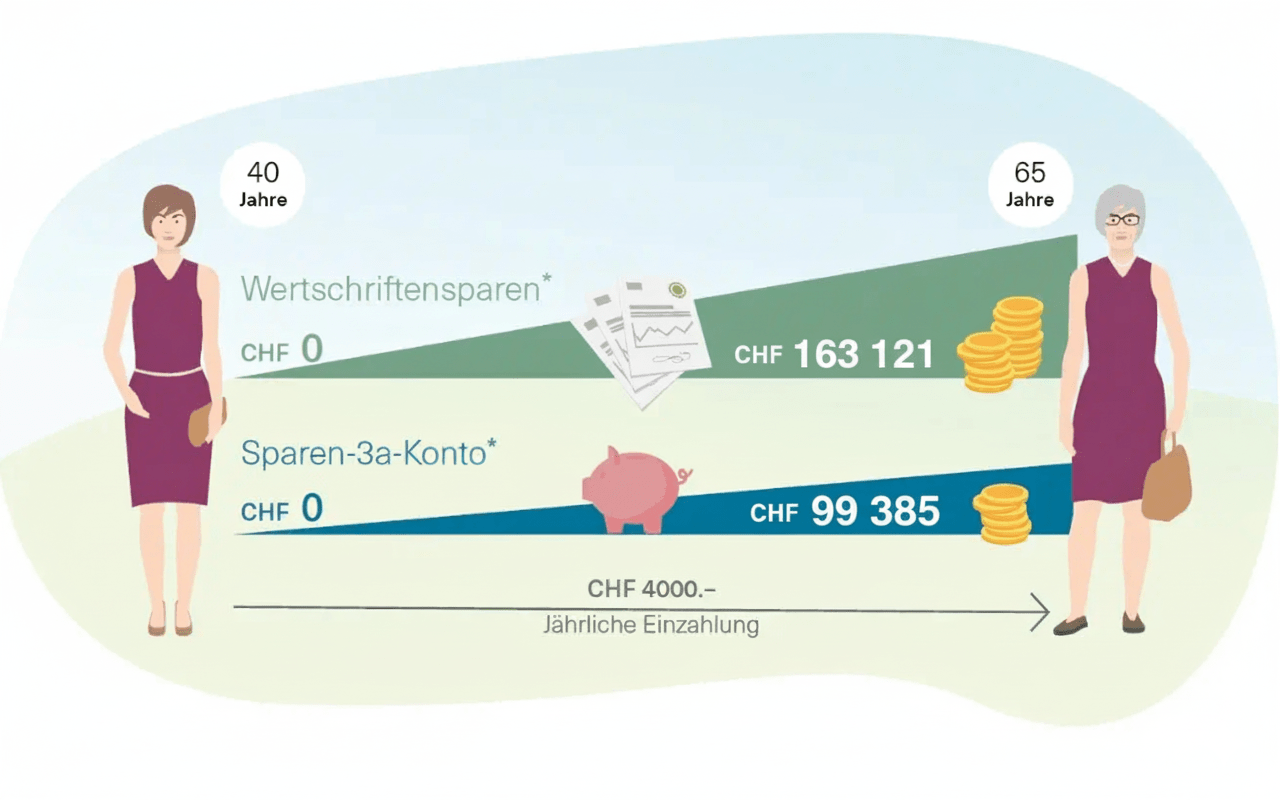

- Tipp 10: 3. Säule voll ausschöpfen: Die Säule 3a ist eine wichtige Möglichkeit für Frauen, ihre Altersvorsorge zu planen. Hier lässt sich jährlich bis zu einem bestimmten Betrag (2025 für Angestellte mit Pensionskasse: maximal 7258 CHF; ohne Pensionskassenanschluss bis zu 20 % des Nettoeinkommens, maximal 36 288 CHF) Geld einzahlen und von Steuervorteilen profitieren. Mit Wertschriften bestehen zudem Chancen auf eine höhere Rendite im Vergleich zum klassischen Vorsorgekonto (siehe Abb. 2). Mehrere 3a-Konten bringen Ihnen bei einem späteren gestaffelten Bezug eine zusätzliche Steuerersparnis. Am cleversten ist es also ab einem Betrag von ca. 30 000 - 40 000 CHF jeweils ein neues Sparen-3-Konto zu eröffnen.

- Tipp 11: Konkubinatspartner begünstigen: Ihren Konkubinatspartner bzw. -partnerin sollten Sie auch bei Ihrer Säule-3a-Stiftung aktiv selbst begünstigen, da ansonsten keine automatische Absicherung gewährleistet ist.

Abb. 2: Das Wertschriftensparen für die dritte Säule ermöglicht Frauen eine deutlich höhere Rendite als ein klassisches 3a-Konto

Frauen könnten mit dem Wertschriftensparen* in 25 Jahren in ihrer Säule 3a über 163 000 CHF für Ihre Altersvorsorge beiseite legen. Auf dem klassischen Sparen-3-Konto* hätten sich bei gleichen Bedingungen in der gleichen Zeit rund 99 000 CHF angesammelt.

*Wertschriftensparen Annahme: Erwartete Rendite von 4.33% (BKB Anlagelösung Vorsorgesparen Nachhaltig - Wachstum (CHF); Sparen-3-Konto: Basierend auf einem Zinssatz von 0,3%.

Sich schon früh mit dem Thema Vorsorge auseinanderzusetzen lohnt sich - egal ob Sie Mutter, kinderlos, verheiratet, geschieden, erwerbstätig sind oder derzeit keiner Beschäftigung nachgehen. Wir analysieren in einem unverbindlichen Gespräch Ihre individuelle Situation und zeigen Lösungen auf, damit Sie mehr aus Ihrer persönlichen Altersvorsorge herausholen können.

.jpg?mw=1920&ratio=4:3&focus=679,691,841,122&hash=912958C4E96C341C5C9D19E0FA2C3BA6)